Aggiornato il 4 Maggio 2023

L’Irpef 2022 è l’imposta (non tassa) sul reddito delle persone fisiche e la principale imposta che si paga in Italia: grava su ognuna delle persone fiscalmente residenti in Italia su tutte le tipologie di reddito ovunque prodotte nel mondo. Costituisce una delle principali fonti di entrate per le casse dello Stato. L’Irpef è un’imposta personale e progressiva sui redditi, ovverosia calcolata in base al reddito percepito sia dal lavoratore dipendente, sia dal pensionato o dal lavoratore autonomo.

Nel seguito vedremo come cambierà il prelievo con il testo definitivo della nuova riforma fiscale 2021 del Governo Draghi , chiamata ad una svolta epocale anche in questo campo.

Lo faremo anche con l’aiuto di file di calcolo gratuito che vi metto a disposizione per la verifica immediata dell’effettivo risparmio o perdita che subirete da questa riforma. Giusto segnalare che il file guarda solo alle modifiche in termini di scaglioni non prendendo in considerazione anche l’introduzione e la modifica delle nuove detrazioni e deduzioni fiscali valide dal 2021. Tuttavia potrete anche quelle sempre inserire per calcolare l’effettiva imposta netta da pagare.

Chi paga l’Irpef nel 2022

In una frase ci sono tre concetti molto importanti che vi servono a capire come l’Irpef colpisca ognuno di noi, anche se siamo imprenditori che hanno semplicemente quote societarie, grava sui redditi ovunque prodotti nel mondo per cui non è che se posizionate una vostra attività all’esterno non sarete soggetti al versamento delle imposte in Italia. Ultimo concetto è quello della residenza fiscale di cui avete avuto modo di leggere nell’articolo proprio dedicato alle metodologie per verificare se per il fisco siete considerati fiscalmente residenti in Italia o meno. Leggi l’articolo dedicato alla residenza fiscale.

Su cosa si paga l’Irpef

L’IRPEF abbiamo visto sopra che si paga su tutti i redditi prodotti che abbiamo visto possono essere di 6 tipologie: Redditi da lavoro autonomo (per esempio quelli dei liberi professionisti per intenderci come avvocati, commercialisti, architetti medici) Redditi di capitale (derivanti dall’impiego di capitale e quindi per esempio quelli derivanti dal possesso di azioni, obbligazioni, titoli di stato, ecc), Redditi di lavoro dipendente (qui non c’è bisogno che spiego che sono i redditi derivanti da rapporti di lavoro subordinato), Reddito fondiari derivanti dal possesso di terreni e Redditi diversi (rappresentano la categoria residuale che chiude il sistema di norme a riguardo e tra cui menziono per esempio i redditi derivanti dalle vincite, oppure quelli derivanti dalle prestazioni occasionali) nonché Redditi di impresa.

Come si paga L’IRPEF e come si calcola

La metodologia con cui si effettua il pagamento DELL’IRPEF può variare a seconda delle tipologie di reddito: a titolo di esempio alcune tipologie di reddito sono esenti oppure subiscono la tassazione al momento della loro generazione per cui non entrano nella dichiarazione dei redditi che come sapete è il modello 730 o il modello Unico. In pratica alla somma dei redditi prodotti per ogni tipologia di reddito visto sopra che confluisce tutta in un unico monte di redditi si applicano le deduzioni e le detrazioni di imposta, si vedono le somme che sono state versate nel corso dell’anno a titolo di acconto e si versa ogni anno il saldo Irpef dovuto a titolo di differenza.

In questo caso so che vi potrà interessare per risparmiare un elenco delle detrazioni e deduzioni fiscali.

Quanto si paga a titolo di Irpef

L’Irpef è un’imposta progressiva sul reddito delle persone fisiche che si paga secondo il sistema degli scaglioni di reddito che ormai conoscerete tutti: partono dal 23% e arrivano al 45% anche per l’approfondimento sul meccanismo di calcolo si rinvia all’articolo proprio dedicato agli scaglioni Irpef.

Gli attuali scaglioni Irpef ricordo che sono i seguenti

| Scaglioni reddito Irpef | Aliquota | Irpef lordo |

|---|---|---|

| da 0 a 15.000 euro | 23% | 23% del reddito |

| da 15.000,01 a 28.000 euro | 27% | 3.450 + 27% sulla parte eccedente i 15.000 euro |

| da 28.000,01 a 55.000 euro | 38% | 6.960 + 38% sulla parte eccedente i 28.000 euro |

| da 55.000,01 a 75.000 euro | 41% | 17.220 + 41% sulla parte eccedente i 55.000 euro |

| oltre 75.000 euro | 43% | 25.420 + 43% sulla parte eccedente i 75.000 euro |

Come potete vedere la tassazione e lo scaglione superiore si applica solo sulla quota di reddito imponibile che supererà il limite dello scaglione immediatamente inferiore.

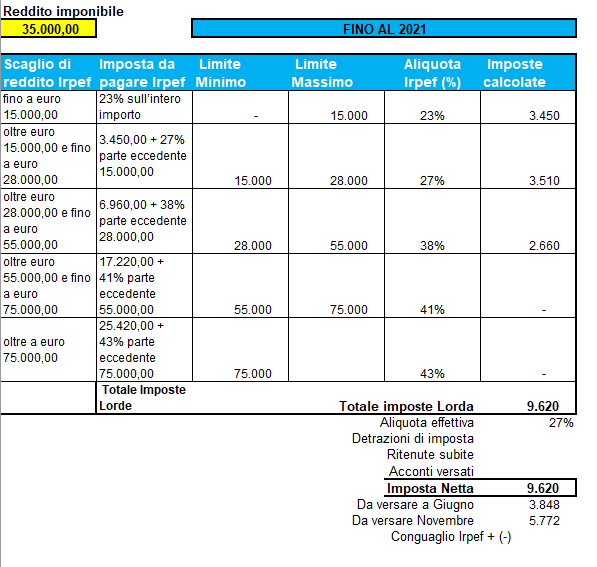

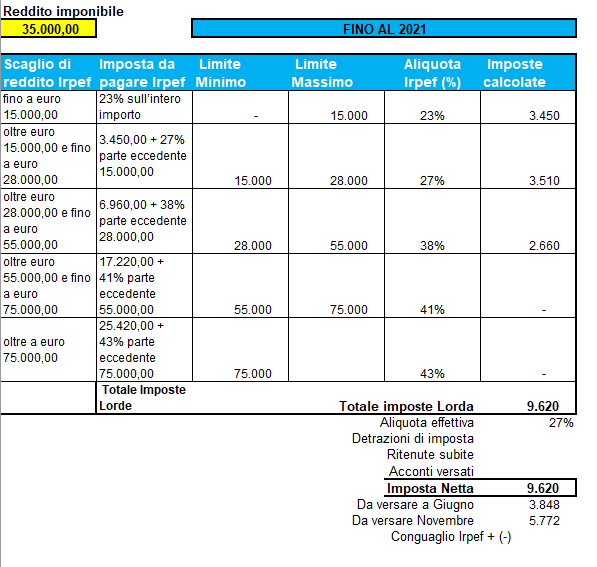

Esempio Calcolo IRPEF

Nel seguito un esempio pratico con il calcolo dell’IRPEF nell’ipotesi di contribuente che nel corso dell’anno precedente oggetto di dichiarazione ha ricevuto due CU per un totale lordo complessivo di 35 mila euro. Nel seguito potete vedere come si applicano le imposte e quanto vale l’imposta netta totale. Sapendo l’imposta netta totale, al di là dei singoli scaglioni, potete così vedere l’aliquota effettiva applicata come risultante della somma dei diversi prelievi per singolo scaglione di reddito IRPEF (in questo caso il 27% medio).

| Reddito imponibile | Ritenute | ||||

| Prima certificazione Unica | 20.000,00 | 488,00 | |||

| Seconda certificazione | 15.000,00 | 3.450,00 | |||

| Reddito cumulato | 35.000,00 | ||||

| Ritenute subite | 3.938,00 | ||||

| IRPEF da versare | – 9.620,00 | ||||

| Conguaglio a debito | – 5.682,00 | ||||

| Reddito cumulato | |||||

| 35.000,00 | |||||

| Scaglioni di reddito Irpef | Imposta da pagare Irpef | Limite Minimo | Limite Massimo | Aliquota Irpef (%) | Imposte calcolate |

| fino a euro 15.000,00 | 23% sull’intero importo | – | 15.000 | 23% | 3.450 |

| oltre euro 15.000,00 e fino a euro 28.000,00 | 3.450,00 + 27% parte eccedente 15.000,00 | 15.000 | 28.000 | 27% | 3.510 |

| oltre euro 28.000,00 e fino a euro 55.000,00 | 6.960,00 + 38% parte eccedente 28.000,00 | 28.000 | 55.000 | 38% | 2.660 |

| oltre euro 55.000,00 e fino a euro 75.000,00 | 17.220,00 + 41% parte eccedente 55.000,00 | 55.000 | 75.000 | 41% | – |

| oltre a euro 75.000,00 | 25.420,00 + 43% parte eccedente 75.000,00 | 75.000 | 43% | – | |

| Totale Imposte Lorde | Totale imposte Lorda | 9.620 | |||

| Aliquota effettiva | 27% | ||||

| Detrazioni di imposta | |||||

| Ritenute subite | |||||

| Acconti versati | |||||

| Imposta Netta | 9.620 |

Il reddito complessivo valido ai fini Irpef

Il reddito complessivo valido ai fini Irpef è dato dalla somma dei redditi sopra menzionati suddivisi nelle sei categorie di reddito e dovrà essere decurtato di eventuali perdite di esercizio (che potrete avere più che altro dalla categoria dei redditi di capitale e dai redditi di impresa o a lavoro autonomo).

Nel seguito lo sviluppo per il calcolo delle tasse di fine anno partendo proprio dal calcolo del reddito complessivo. Si chiamano imposte ma la lotta è impari in quanto tutti le chiamano tasse (anche se la differenza tra imposte e tasse è sostanziale).

Alla somma dei redditi decurtati delle perdite nei limiti di quanto imposta dal legislatore potrete abbattere il nostro reddito imponibile Irpef degli oneri deducibili il cui elenco lo trovate sotto.

Dovrete altresì escludere i redditi soggetti a tassazione separata che titolo di esempio sono i risarcimenti assicurativi, i redditi prodotti dagli sportivi o quelli soggetti ad imposta sostitutiva il cui esempio più tipico sono i contribuenti minimi o iscritti ai regimi forfettari.

Il reddito complessivo del contribuente dovrà essere aumentato anche di eventuali redditi prodotti da figli minori di età e da quelli del coniuge. I redditi del coniuge tuttavia seguono dei trattamenti particolari a seconda si tratti di remunerazioni a fronte di attività svolte per esempio nell’ambito dell’impresa di famiglia o per esempio nel caso della comunione legale se riferiti ad immobili. In genere per esempio il reddito dell’abitazione acquistata in comunione di beni confluirà nel reddito complessivo per il 50% alla moglie e per la restante parte al coniuge.

Quando si paga l’Irpef

L’Irpef è un’imposta che si applica in diversi modi a seconda delle diverse tipologie di reddito e fattispecie: per comodità qui possiamo semplificare dicendo che nell’ambito dei rapporti di lavoro dipendente si attua un prelievo mensile in busta paga e tra marzo e giugno si procede con la liquidazione del saldo Irpef e del versamento dell’acconto IRPEF per l’anno successivo.

Nel caso invece dei redditi di lavoro autonomo l’irpef si versa entro il 16 giugno (o 16 luglio maggiorando l’importo da pagare dello 0,40%) distinguento tra saldo Irpef dell’anno e acconto Irpef per l’anno successivo. Il primo acconto è pari al 40% del saldo riferito all’anno precedente mentre entro il 30 novembre si pagherà il secondo ed ultimo acconto pari al restante 60%.

Qualora utilizziate il modello Unico reddito PF invece la scadenza per la presentazione cartacea è il 30 aprile o 30 giugno mentre per la presentazione telematica è il 31 ottobre. Per il versamento del saldo e del primo acconto il termine di versamento è il 2 luglio (perchè il 30 giugno cade di sabato) o il 20 agosto con la maggiorazione dello 0,40%. Per la seconda rata di acconto è fissata sempre al 30 novembre.

Questo è un articolo che spigea in modo molto semplice e assolutamente riduttivo le principali caratteristiche del tributo principale che grava sui contribuenti italiani.

Come posso abbattere o ridurre le tasse, le imposte o l’Irpef da versare

Prima di tutto vi indico un articolo dove trovate l’elenco delle detrazioni e deduzioni fiscali per farlo e li dentro troverete tantissimi articoli di approfondimento. Senza dirvi troppe frottole o farvi acquistare guide a pagamento con scritte delle ovvietà consultate l’articolo e spero che troviate tanti modi per risparmiare sulle tasse in genere in relazione alla tipologia di costi sostenuti o alla vostra situazione soggettiva o di un vostro familiare.

File Formula calcolo Irpef 2020

Calcolo IRPEF Formula Editabile

Esempi Calcolo Irpef con formula

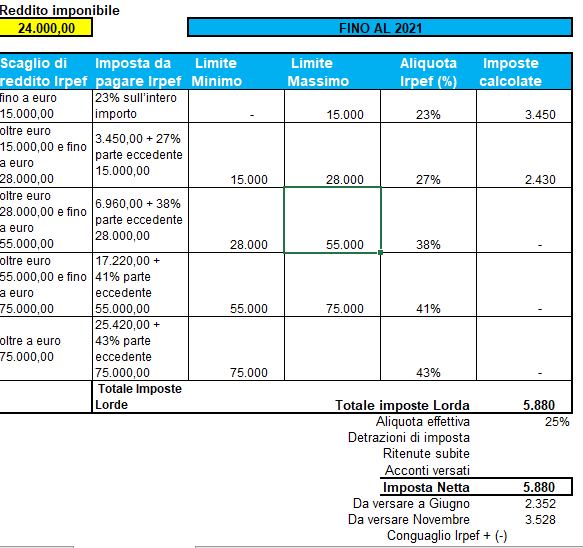

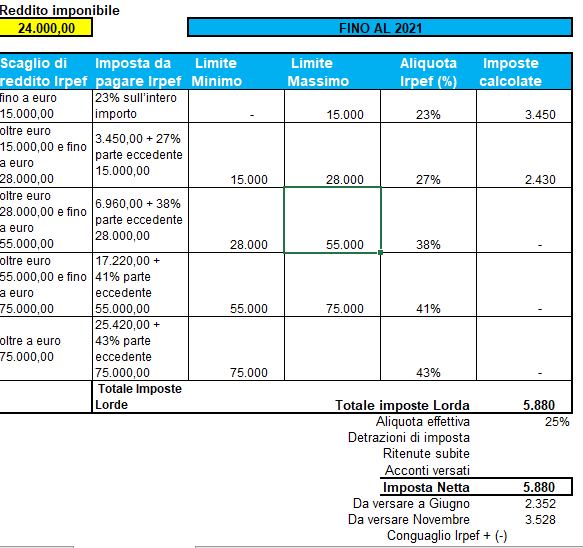

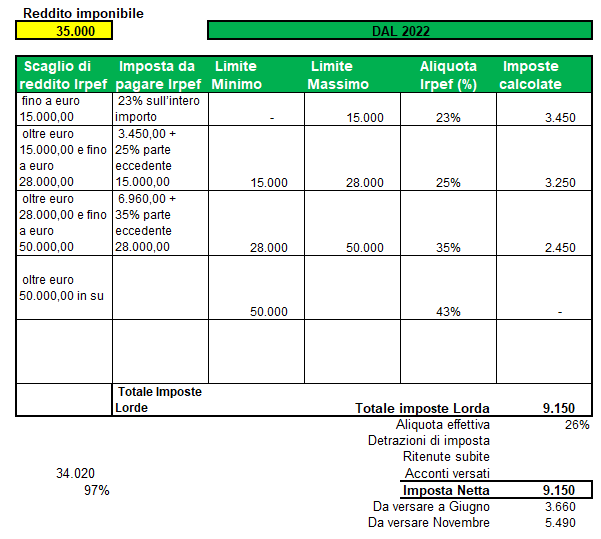

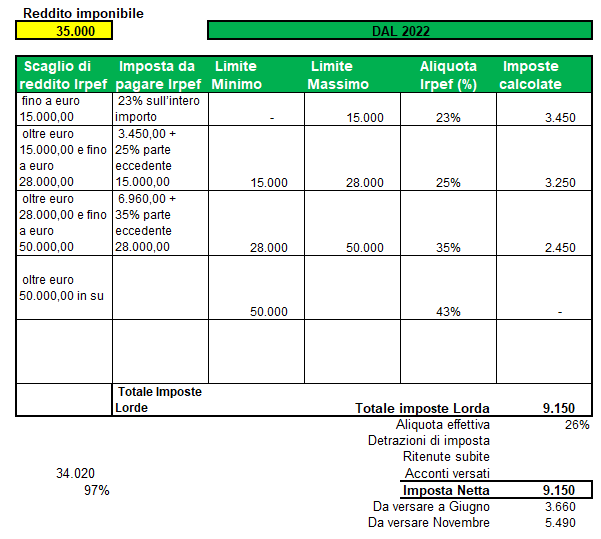

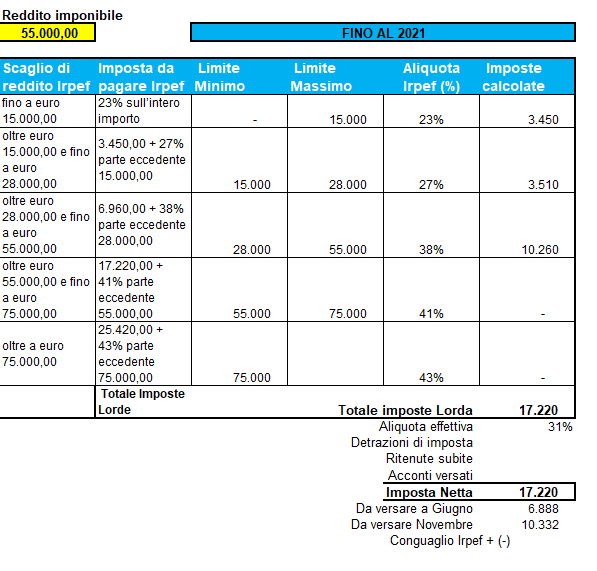

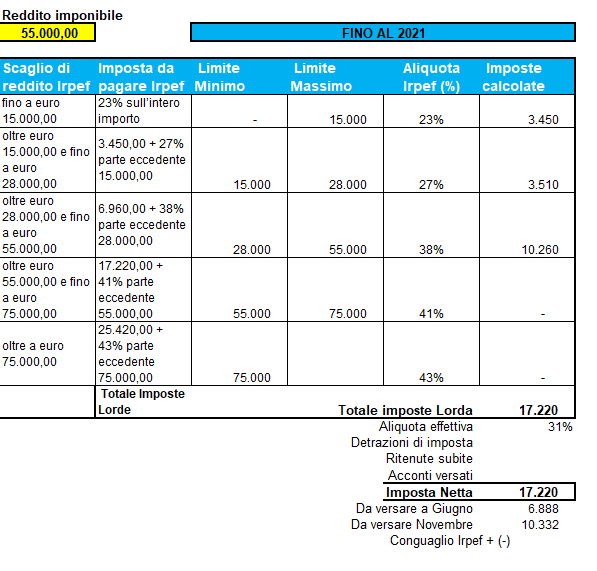

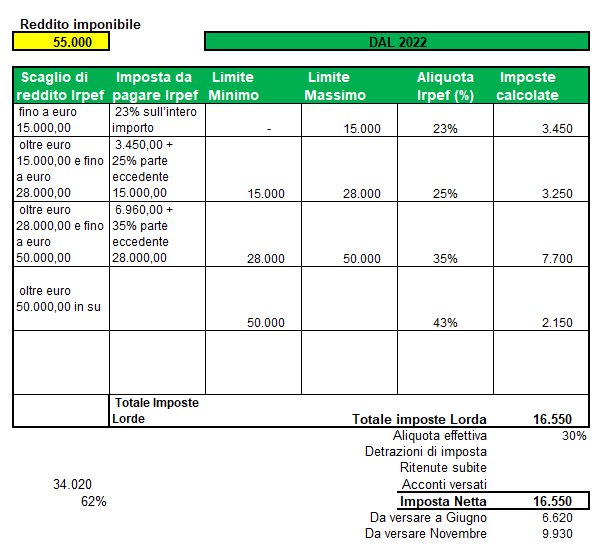

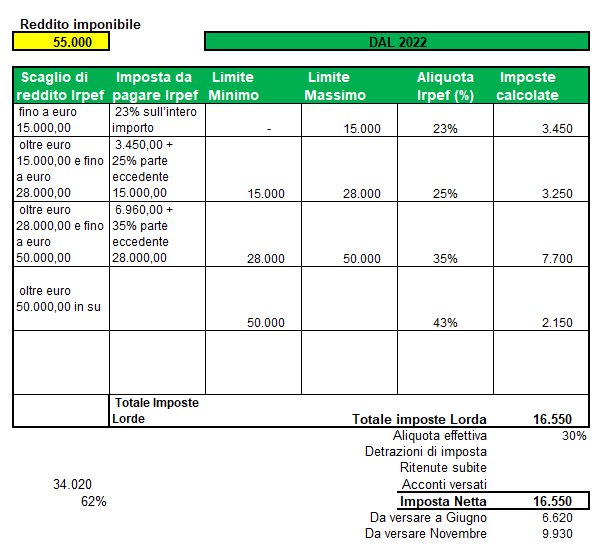

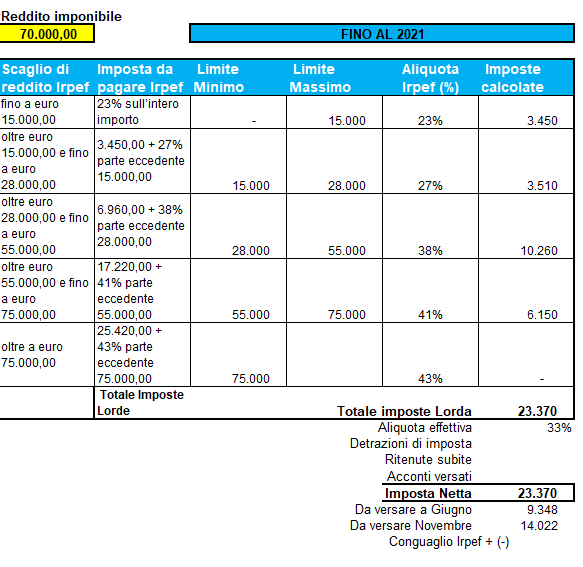

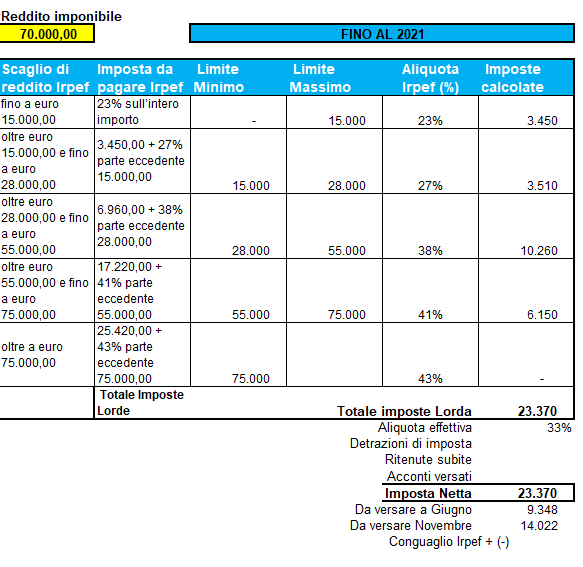

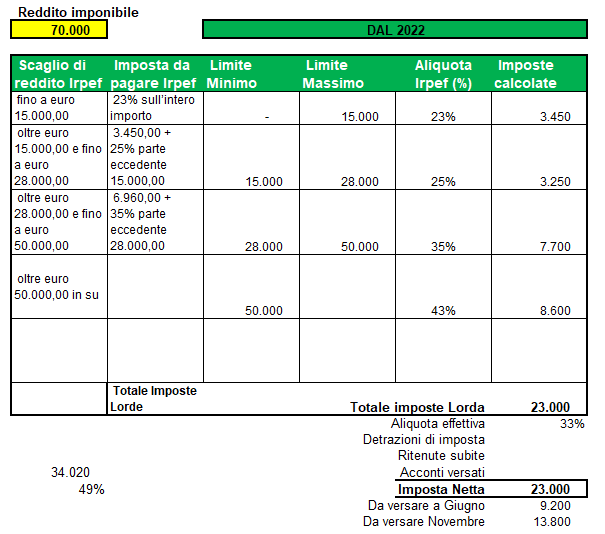

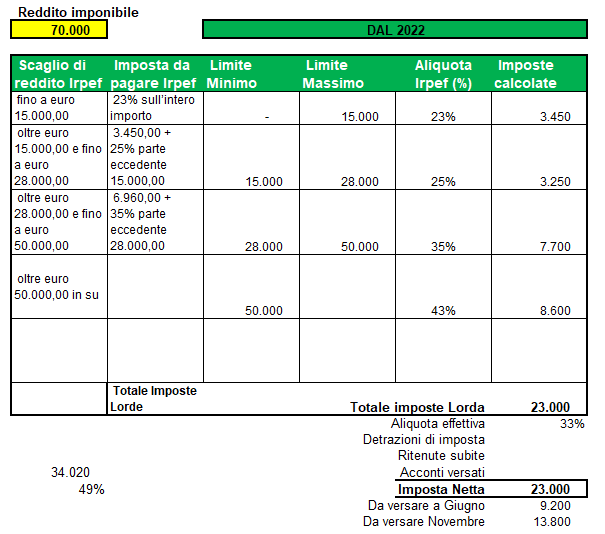

Nel seguito trovate Alcuni esempi di calcolo che vi possono aiutare a verificare l’aliquota effettiva che state pagando. Alcuni infatti con i meccanismo degli scaglioni perdono la percezione dell’effettivo carico fiscale, espresso in % sul reddito imponibile.

| Reddito imponibile | |||||

| 24.000 | |||||

| Scaglio di reddito Irpef | Imposta da pagare Irpef | Limite Minimo | Limite Massimo | Aliquota Irpef (%) | Imposte calcolate |

| fino a euro 15.000,00 | 23% sull’intero importo | – | 15.000 | 23% | 3.450 |

| oltre euro 15.000,00 e fino a euro 28.000,00 | 3.450,00 + 27% parte eccedente 15.000,00 | 15.000 | 28.000 | 27% | 2.430 |

| oltre euro 28.000,00 e fino a euro 55.000,00 | 6.960,00 + 38% parte eccedente 28.000,00 | 28.000 | 55.000 | 38% | – |

| oltre euro 55.000,00 e fino a euro 75.000,00 | 17.220,00 + 41% parte eccedente 55.000,00 | 55.000 | 75.000 | 41% | – |

| oltre a euro 75.000,00 | 25.420,00 + 43% parte eccedente 75.000,00 | 75.000 | 43% | – | |

| Totale Imposte Lorde | Totale imposte Lorda | 5.880 | |||

| Aliquota effettiva | 25% | ||||

| Detrazioni di imposta | |||||

| Acconti versati | |||||

| Imposta Netta | 5.880 | ||||

| Da versare a Giugno | 2.352 | ||||

| Da versare Novembre | 3.528 |

| Reddito imponibile | |||||

| 40.000,00 | |||||

| Scaglio di reddito Irpef | Imposta da pagare Irpef | Limite Minimo | Limite Massimo | Aliquota Irpef (%) | Imposte calcolate |

| fino a euro 15.000,00 | 23% sull’intero importo | – | 15.000 | 23% | 3.450 |

| oltre euro 15.000,00 e fino a euro 28.000,00 | 3.450,00 + 27% parte eccedente 15.000,00 | 15.000 | 28.000 | 27% | 3.510 |

| oltre euro 28.000,00 e fino a euro 55.000,00 | 6.960,00 + 38% parte eccedente 28.000,00 | 28.000 | 55.000 | 38% | 4.560 |

| oltre euro 55.000,00 e fino a euro 75.000,00 | 17.220,00 + 41% parte eccedente 55.000,00 | 55.000 | 75.000 | 41% | – |

| oltre a euro 75.000,00 | 25.420,00 + 43% parte eccedente 75.000,00 | 75.000 | 43% | – | |

| Totale Imposte Lorde | Totale imposte Lorda | 11.520 | |||

| Aliquota effettiva | 29% | ||||

| Detrazioni di imposta | |||||

| Acconti versati | |||||

| Imposta Netta | 11.520 | ||||

| Da versare a Giugno | 4.608 | ||||

| Da versare Novembre | 6.912 |

| Reddito imponibile | |||||

| 60.000,00 | |||||

| Scaglio di reddito Irpef | Imposta da pagare Irpef | Limite Minimo | Limite Massimo | Aliquota Irpef (%) | Imposte calcolate |

| fino a euro 15.000,00 | 23% sull’intero importo | – | 15.000 | 23% | 3.450 |

| oltre euro 15.000,00 e fino a euro 28.000,00 | 3.450,00 + 27% parte eccedente 15.000,00 | 15.000 | 28.000 | 27% | 3.510 |

| oltre euro 28.000,00 e fino a euro 55.000,00 | 6.960,00 + 38% parte eccedente 28.000,00 | 28.000 | 55.000 | 38% | 10.260 |

| oltre euro 55.000,00 e fino a euro 75.000,00 | 17.220,00 + 41% parte eccedente 55.000,00 | 55.000 | 75.000 | 41% | 2.050 |

| oltre a euro 75.000,00 | 25.420,00 + 43% parte eccedente 75.000,00 | 75.000 | 43% | – | |

| Totale Imposte Lorde | Totale imposte Lorda | 19.270 | |||

| Aliquota effettiva | 32% | ||||

| Detrazioni di imposta | |||||

| Acconti versati | |||||

| Imposta Netta | 19.270 | ||||

| Da versare a Giugno | 7.708 | ||||

| Da versare Novembre | 11.562 |

| Reddito imponibile | |||||

| 75.000,00 | |||||

| Scaglio di reddito Irpef | Imposta da pagare Irpef | Limite Minimo | Limite Massimo | Aliquota Irpef (%) | Imposte calcolate |

| fino a euro 15.000,00 | 23% sull’intero importo | – | 15.000 | 23% | 3.450 |

| oltre euro 15.000,00 e fino a euro 28.000,00 | 3.450,00 + 27% parte eccedente 15.000,00 | 15.000 | 28.000 | 27% | 3.510 |

| oltre euro 28.000,00 e fino a euro 55.000,00 | 6.960,00 + 38% parte eccedente 28.000,00 | 28.000 | 55.000 | 38% | 10.260 |

| oltre euro 55.000,00 e fino a euro 75.000,00 | 17.220,00 + 41% parte eccedente 55.000,00 | 55.000 | 75.000 | 41% | 8.200 |

| oltre a euro 75.000,00 | 25.420,00 + 43% parte eccedente 75.000,00 | 75.000 | 43% | – | |

| Totale Imposte Lorde | Totale imposte Lorda | 25.420 | |||

| Aliquota effettiva | 34% | ||||

| Detrazioni di imposta | |||||

| Acconti versati | |||||

| Imposta Netta | 25.420 | ||||

| Da versare a Giugno | 10.168 | ||||

| Da versare Novembre | 15.252 |

Se vi occorre il file in xls editabile per il calcolo dell’IRPEF potete scrivere all’indirizzo del sito.

Calcolo-IRPEF-Formula-Editabile

I Nuovi scaglioni di reddito IRPEF

Nel seguito i nuovi scaglioni di reddito IRPEF che potrebbero caratterizzare il nuovo impianto fiscale:

Gli attuali scaglioni Irpef ricordo che sono i seguenti

| Scaglioni reddito Irpef | Aliquota | |

|---|---|---|

| da 0 a 12.000 euro | 21% | |

| da 12.000,01 a 15.000 euro

da 15.000,01 a |

23% 25% | |

| da 20.000,01 a 47.000 euro

da 47.000,01 a |

31% 35% | |

| da 55.000,01 a 75.000 euro | 41% | |

| oltre 75.000 euro | 42% |

L’obiettivo è quello di adeguare la progressività dell’imposta su più fasce di reddito. certo è che sarà dato un messaggio chiaro ed inequivocabile da questa riforma e la direzione sicuramente sarà quella d salvaguardare il ceto medio basso, più esposto alla crisi e alla erosione della capacità di reddito.

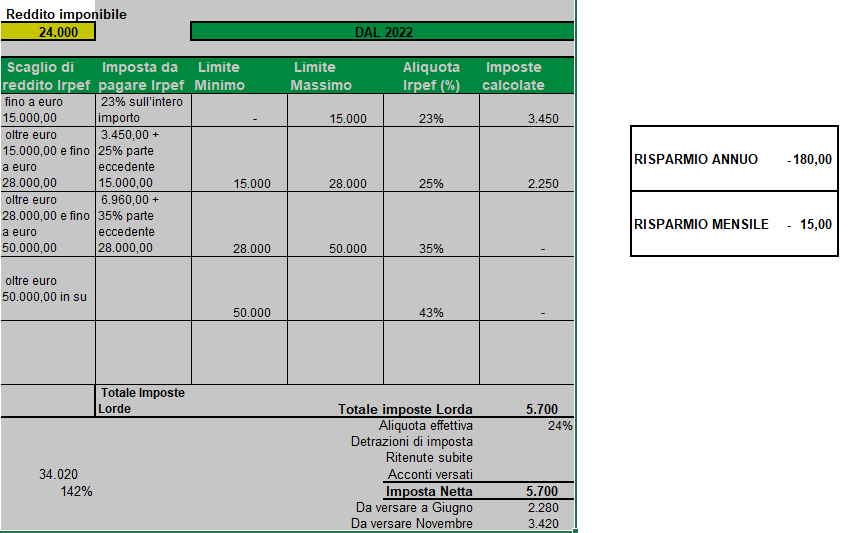

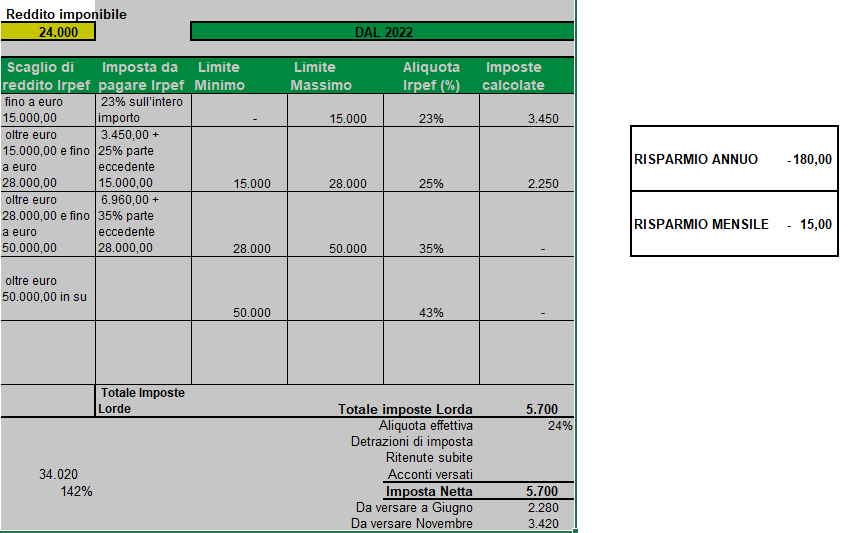

Nel seguito vediamo esempi dei calcoli IRPEF post Riforma Draghi che dovrebbero entrare in vigore dal 2022 per la sostituzione degli attuali scaglioni di reddito IRPEF vigenti.

Nel seguito il confronto tra vecchia tassazione a sinistra e nuova tassazione a destra. Inoltre trovate, sempre sulla destra il risparmio netto annuale e mensilizzato per ciascun esempio.

Tabella Calcolo Convenienza Nuova IRPEF 2022 per classi di reddito

| RISPARMIO ANNUO | -180,00 |

| RISPARMIO MENSILE | – 15,00 |

| RISPARMIO ANNUO | -470,00 |

| RISPARMIO MENSILE | – 39,17 |

| RISPARMIO ANNUO | -670,00 |

| RISPARMIO MENSILE | – 55,83 |

| RISPARMIO ANNUO | -370,00 |

| RISPARMIO MENSILE | – 30,83 |

A giudicare da questi esempi non vedo motivo di lamentele per presunta tassazione più alta sulle classe di reddito più basse. Sicuramente il risparmio è maggiore per le classi più alte ma questo non è niente altro che il riflesso della progressività delle aliquote – principio cardine di tutto il sistema di tassazione dell’IRPEF – che vale sia in un senso sia nell’altro, ossia tanto più aumenta all’aumentare del reddito quanto più ne amplifica il risparmio quando le aliquote si riducono….

Novità 2017

Cambiano le scadenze naturali fino al 2016 identificate nel 16 giugno. A partire dal Saldo 2016 e Acconto 2017 dovrete versare il primo acconto entro il 30 giugno (o 31 luglio con la maggiorazione dello 0,40%) così come previsto dalla Legge di Bilancio 2017.

Articoli correlati

Vi ricordo poi questa serie di articoli come

Come rimediare a errori nel 730 o modello unico

Correzione di errori nel 730 sia a credito sia a debito di imposta

Errore del commercialista: chi paga la multa

Nuovo Regime forfettario dei contribuenti Minimi: come funziona, acceso, requisiti e convenienza

![Quali sono i Documenti necessari per la compilazione dell’ISEE? [2024] nuovo isee](https://www.tasse-fisco.com/wp-content/uploads/nuovo-isee-famiglia.jpg)

Per piacere vorrei sapere per noi che lavoriamo nei alberghi chi deve pagare irpef???grazie miile

L’irpef la calcola solo sui proventi ossia i ricavi incassati

Salve, ho un dubbio

Su un reddito di 31.800,00 euro su cui ho versato 7000,00 euro di iva, il calcolo del l’irpef va fatto su tutti i 31.800 euro oppure devo togliere i 7000,00 euro di iva già versata??

Buonasera, più che un commento avrei bisogno di porre una domanda, che è questa: in seguito ad una transazione giudiziaria effettuata in sede di tribunale dopo sentenza di primo grado che condannava controparte al pagamento degli stipendi arretrati, ho conseguito redditi nel 2014, pari a 450 euro. Ora mi chiedo se questa cifra deve essere soggetta a tassazione, di quanto e in quale forma, tenendo presente che a tutt’ora ne io, ne l’ex datore di lavoro abbiamo provveduto al pagamento dell’irpef. Grazie per i chiarimenti che vorrete fornirmi.

la mia domanda riguarda l’irpef sullo stipendio del portiere del condominio:

– il condominio (in quanto datore di lavoro)trattiene l’irpef in busta paga, così come l’inps, l’inail per poi versare i relativi importi con F24.

Ma è esatto esporre questi importi come voce di bilancio consuntivo?

grazie per un’eventuale gradita risposta. nunzia paglia

salve,io sono una colaboratrice domestica e volevo sapere se devo pagare io l’irpef di 1000 euro che viene calcolato con 7.30..,o il mio dot di lavoro che e privato ,lui paga solo i miei contributi.per favore aspetto una risposta…grazie..

Buonasera, vorrei aprire un’attività e vorrei capire quanto andrò a pagare di irpef (circa). Il guadagno sarà di circa 35000 euro lordi annui, ho un figlio a carico al 50% di 4 anni e una casa di 1/3 di mia proprietà. Grazie mille

Saluti

In che senso se dita to? Ma io dovrei andare al comune a cui li ho versati a chiederli?

Si chieda se dita to perché quei soldi potrebbe rivederli tra molto tempo e dopo molti giri al comune

Io nel 2014 (per un errore del datore di lavoro) ho pagato l’iperf per un comune in cui non sono più residente da oltre 4 anni (sito pure in altra regione). Come fare a recuperare quei soldi?

Buonasera, ho una domanda da porle cortesemente.

A dicembre 2013 ho cessato il mio contratto con la società con cui lavoravo e fino al 15/4/2014 ho usufruito della disoccupazione (aspi), dal 16/04/2015 al 30/9/2014 ho lavorato con un contratto part time come da 20 ore inoltre dal 01/06/2014 a tutt oggi ho un contratto partime di 20 con una società a tempo determinato.

visto che ancora il mio 730 non è pronto vorrei sapere avendo lo stesso problema per la stagione estiva di dover riprendere il mio lavoro stagionale part time dal 1/6/2015 al 1/9/2015 verserò tanto di tasse al punto che quasi nn mi conviene avere il doppio lavoro? grazie anticipatamente

Non c’è il calcoli irpef nel cud di mia moglie. Dipendente da 14 anni per un’azienda alimentare francese partire e a tempo indeterminato 2 figli a carico ed è la prima volta che sucede. Non ha potuto fare il 730. Come è possibile????

per favore aiutatemi, mi è arrivata una cartella esattoriale di 10000 euro per l’irpef. anno 2005 1006 tenendo conto che ho prestato il mio nome ai miei cognati intestandomi una sas. sono stata amministratrice (senza rendi conto) per 4 anni e questo fino al 1998. sarà che molto gentilmente loro non hanno pagato e ora lo vogliono da me? come devo fare per saperlo grazie

Salve sono italiano e risiedo in italia,avendo lavorato per molti anni in svizzera,percepisco una pensione svizzera la cosiddetta a.v.s.(ass.vecchiaia e superstiti) sulla quale lo stato italiano mi trattiene il 5% devo dichiarare questa pensione sul 730?

Altra domanda percepisco una 2° pensione sempre dalla svizzera,la cosiddetta 2°pilastro entrata in vigore circa 25 anni fa’(obbligatoria) prima era facoltativa,si tratta di una pensione simile al t.f.r.italiano (una parte la pagavo io ed una parte la pagava il datore di lavoro),ogni anno mi arriva un resoconto della somma pagatomi.devo dichiararla sul 730 oppure no? Grazie per la risposta.

nel 2013 il datore di lavoro non mi ha trattenuto l’irpef maturato con la dichiarazione dei redditi presentata regolarmente al caf, per mettermi in regola come mi devo comportare?

Buongiorno,

Sono un lavoratore dipendente stagionale con 2 contratti diversi in un anno da differenti aziende.

A giugno e a novembre il mio commercialista sempre mi dice Che devo pagare dale 1000 alle 2000 o Piu’ euro di irpef.

La Mia irpef nn é’ gia ‘ trattenuta in busta paga?

Grazie

Buon lavoro

Ma parla di quello di novembre o di giugno. Quello di giugno è flessibile nel senso che può utilizzare il metodo previsionale ma per quello di novembre no. Nel suo caso però se mi dice che ha chiuso l’attività perchè sta versando acconti?!?!

Ho chiuso un’attività ad aprile 2014,possibile che l’acconto irpef sia pari a quando avevo l’attività aperta?é possibile che per quattro mesi di lavoro devo pagare tanto?

correggo 2013 due cud (Unico 2014) mentre nel 2014 un solo cud, scusi, grazie

Quest’anno ho due Cud per cui faccio unico ed ho irpef a debito..però non vorrei pagare acconto 2014 in quanto ho un lavoro stabile e so per certo che non avrò altro che 1 solo Cud e quindi tutte le trattenute effettuate dal datore di lavoro….ma l’importo dell’acconto nell’unico dell’agenzia delle entrate me lo mette in automatico !!!!

Per caso nel corso dell’anno ha cambiato datore di lavoro e non ha chiesto il conguaglio irpef all’ultimo datore di lavoro? Oppure ha effettuato prestazioni con ritenuta al 20% oltre al lavoro a tempo indeterminato?

mi e arrivata una cartella esattoriale dell ufficio delle entrate in riguardo dovrei pagare 1600 euro riguardante l’irpef .ma io sono un operaio dipendente a temp indeterminato full time dovrebbe pagarlo il mio datore di lavoro dal momento che a fine aanno mi da il mod cud,grazie

Non lo possono fare ma per farglielo capire talvolta serve un legale che li faccia ragionare

Ho interrotto il mio rapporto di lavoro ad aprile 2014 per mancata erogazione di stipendi mi hanno consegnato il cud ed ho fatto il 730 ora mi si dice che il cud e sbagliato perche loro non avendo pagato tutti gli stipendi devono rifarlo con i redditi esatti e siccome sara per la metà degli stipendi probabilmente cambieranno le aliquote e perderò il rimborso…ma lo possono fare

grazie per la gentile risposta

ma è normale che mi abbiano tolto quasi 400,00 euro di IRPEF dai soldi della domanda della mini aspi???