Il regime di tassazione dei dividendi percepiti da persone fisiche, società commerciali, società di persone e di capitali, professionisti, lavoratori autonomi è soggetto ad un regime fiscale particolarmente complesso. Il regime fiscale a cui sono soggetti i dividendi infatti dipende da una serie di parametri:

Il regime di tassazione dei dividendi percepiti da persone fisiche, società commerciali, società di persone e di capitali, professionisti, lavoratori autonomi è soggetto ad un regime fiscale particolarmente complesso. Il regime fiscale a cui sono soggetti i dividendi infatti dipende da una serie di parametri:

- periodo di possesso

- la percentuale della partecipazione a cui si riferiscono

- la tipologia di partecipazione qualificata o no

- se trattasi di azioni, quote o partecipazioni

- dell’imputazione in bilancio se tra l’attivo circolante o le immobilizzazioni in sede di prima iscrizione e altre dipendente dalla destinazione attribuita a questa tipologia di acquisto se speculativo o di investimento

La tassazione dei dividendi

La tassazione dei dividendi varia a seconda della natura del soggetto persona fisica o giuridica che possiede la partecipazione, dalla percentuale di partecipazione rispetto al capitale sociale e anche dalla residenza fiscale della società partecipata. I tre fattori sono quindi:

- la natura del percettore dei dividendi (persone fisiche o società);

- se la società partecipata è estera o no;

- se le partecipazioni sono qualificate o no.

Iniziamo con il suddividere i soggetti che percepiscono i dividendi, i proventi, i frutti della azione o della partecipazione, in base alla natura. Poi sarà meglio sempre fare una distinzione tra tassazione fiscale del dividendo percepito ossia deliberato dall’assemblea per intenderci e il capital gain o plusvalenza da cessione della partecipazione qualificata.

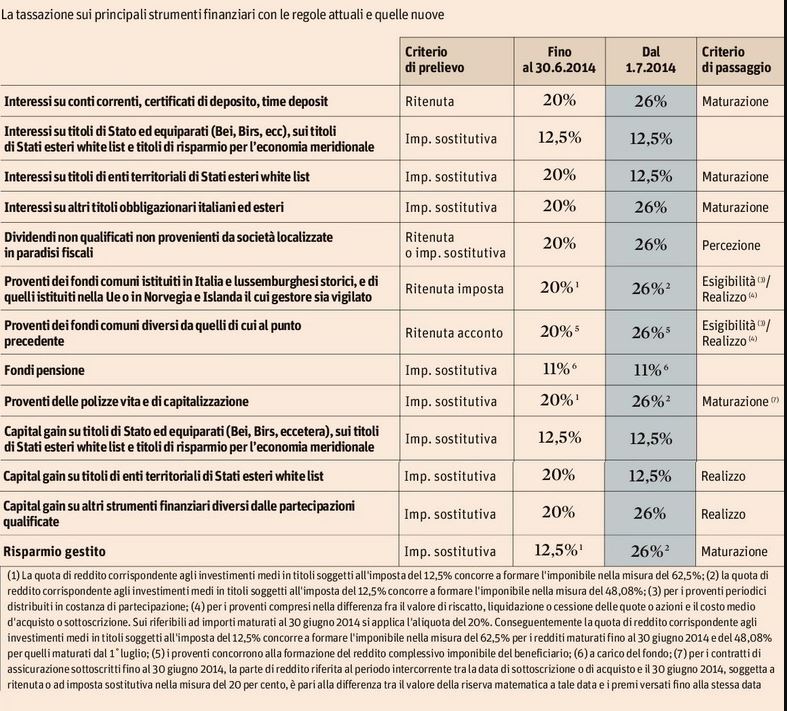

Se siete interessati potete anche leggere l’articolo dedicato alla tassazione delle rendite finanziarie dove troverete un riepilogo della tassazione prevista sia per i proventi derivanti da partecipazioni in società quotate sia non e sia nel caso di regime amministrato e non e sia per le società non quotate in borsa o in altri mercati regolamentati.

Partecipazioni qualificate e non qualificate

Chiariamo prima cosa si intende per partecipazioni qualificate e non; in estrema sintesi lo potete trovare descritto nella seguente tabella che vi aiuterà anche se sarà necessario poi approfondire la lettura leggendo l’articolo appositamente dedicato alla differenza tra partecipazioni qualificate e non.

| Partecipazioni qualificate e non | ||

| Percentuale dell’apporto | Percentuale dei diritti di voto | |

|

Qualificate non quotate |

> 25% | > 20% |

|

Qualificate quotate |

> 5% |

>2% |

|

Non qualificate non quotate |

25 |

20 |

| Non qualificate quotate | 5 |

2 |

Tassazione fiscale partecipazioni qualificate italiane, estere e black list

Persone fisiche e Partecipazioni qualificate in società italiane

Nel caso di persona fisica residente fiscalmente in Italia in possesso di una partecipazione qualificata di un’impresa italiana (confronta l’articolo 2359 del codice civile per verificare quando una partecipazione può dirsi qualificata o leggere l’articolo dedicato alla differenza tra partecipazioni qualificate e non) la tassazione prevista per il dividendo percepito (o deliberato) sarà calcolata solo sul 58,14% del dividendo incassato (ante 31 dicembre 2016 la percentuale era del 49,72%) salvo casi specifici previsti nel caso di utilizzo di riserve già tassate che seguono altro corso. Il reddito di questo dividendo confluirà nel reddito complessivo del contribuente persona fisica per la quota tassata e seguirà poi i classici scaglioni di redditi Irpef vigenti al momento dell’erogazione. Non sarà soggetto a ritenute alla fonte se non nel caso di società quotata in regime di risparmio amministrato.

Questa tassazione varrà sia nel caso in cui la partecipazione sia in una società italiana o estera ma nel caso in cui la società abbia la residenza fiscale in un paese black list la tassazione sarà sul 100% del dividendo.

Sarà possibile adottare la tassazione per trasparenza prevista ex articolo 116 del TUIR. Lo stesso vale sia se le società sono residenti in Italia sia all’estero escluso il caso di paesi black list che vedremo più nel seguito. Non si applica inoltre la ritenuta d’acconto semprechè rendiate al momento della percezione sono relativi o a l’attività di impresa o alla partecipazione qualificata.

Le minusvalenze, le perdite relativi a partecipazioni non qualificate potranno essere compensati con le relative plusvalenze limitatamente al 76,92 per cento del loro a ammontare se realizzati dal primo gennaio 2012 al 30 giugno 2014 o al 48,08 per cento se realizzati fino a fine 2011.

Il provento così percepito e tassato andrà poi inserito nella dichiarazione dei redditi del soggetto percettore.

Sintesi tassazione

Tassazione Dividendi Novità 2021

La legge di bilancio 2021 prevede l’esclusione dalla formazione del reddito

complessivo degli utili percepiti dagli enti non commerciali nella misura del 50%. Questo regime di favore vale nel caso in cui tali enti esercitino in via esclusiva o principale, una o più attività di interesse collettivo con finalità civiche, solidaristiche, utilità sociale, famiglia,

prevenzione della criminalità, ricerca scientifica e tecnologica, arte, attività o beni culturali.

Il risparmio deve essere accantonato in una

riserva indivisibile e non distribuibile per tutta la durata dell’ente che potrà essere utilizzata per le medesime finalità.

Sono esclusi i dividendi derivanti dalla partecipazione in imprese o enti residenti o

localizzati in Stati o territori a fiscalità privilegiata.

Novità 2018

La quota imponibile dei dividendi incassati dal primo gennaio 2018, da una persona fisica che detiene una partecipazione qualificata, con la legge di Bilancio 2018 sarà pari al 58,14% come disciplinato dal D.M. 26 maggio 2017, con riferimento agli utili e alle riserve di utili formatesi a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016. La ritenuta sugli stessi sarà pari al 26% ma questo vale sia nel caso derivino da partecipazioni qualificate che non qualificate

(in passato era il 40% con riguardo agli utili e alle riserve formatesi ante 2008, 49,72% per quelli successivi al 31 dicembre 2007.

Novità 2017: aumento della quota imponibile sul dividendi

Dal primo gennaio 2017 la quota imponibile sale al 58,14% come più ampiamente illustrato nell’articolo dedicato alla tassazione dei dividendi 2017 – Aumento quota imponibile. Questa è la naturale conseguenza della riduzione del prelievo erariale sul reddito prodotto dalle società che passa da una aliquota Ires del 27% al 24%.

Persone fisiche – Partecipazioni non qualificate in società italiane

La tassazione rispetto agli utili e plusvalenze relativi a partecipazioni non qualificate sale come detto dalle erogazioni effettuate a partire dal primo luglio 2014 al 26% senza subire più alcuna tassazione mediante applicazione della ritenuta a titolo di imposta il che significa che subirete la ritenuta al momento dell’erogazione ma non sarete più tassati su quel provento nella dichiarazione dei redditi. Nel caso di utili percepiti da persone fisiche per partecipazioni detenute al di fuori dell’esercizio dell’impresa saranno soggetti a ritenuta secca a titolo di imposta del 26 per cento dal primo luglio 2014 da calcolarsi però sull’intero importo (20% dal 2012; 26% dall’1.7.2014) se le partecipazioni non sono qualificate. Con il Decreto Renzi infatti l’aliquota della ritenuta ovvero dell’imposta sostitutiva sulle rendite finanziarie delle persone fisiche, enti non commerciali e società semplici sale al 26% come anche nel caso di interessi, premi e altri proventi di cui all’art. 44 del Tuir e ai redditi diversi ex articolo 67 del tuir comma 1, lett. da c-bis) a c-quinquies).

In questo caso invece non sarà necessario inserire il provento nella vostra dichiarazione dei redditi in quanto il provento ha subito una tassazione mediante la ritenuta d’acconto a titolo di imposta definitiva.

A tal proposito ai fini dell’applicazione dell’aliquota nella misura del 26 per cento, si deve fare riferimento esclusivamente alla data di incasso degli utili. I soggetti non residenti – diversi dagli azionisti di risparmio, dai fondi pensione istituiti negli Stati membri dell’Unione Europea e negli Stati aderenti al SEE inclusi nella white list, e dalle società ed enti soggetti ad un’imposta sul reddito delle società nei predetti Stati – hanno diritto al rimborso, fino a concorrenza degli undici ventiseiesimi della ritenuta, delle imposte che dimostrino di aver pagato all’estero in via definitiva sugli stessi utili. Prima delle modifiche normative in commento, il predetto rimborso spettava sino a concorrenza di un quarto della ritenuta operata in Italia.

Persone fisiche – Partecipazioni non qualificate in società Estere

Si applicherà la tassazione pari al 26% con una ritenuta a titolo di imposta che vi sarà decurtata alla fonte ex articolo 27 del DPR 600 del 1973. L’utile soggetto a tassazione in questo caso non viene decurtato come avete visto prima ma sarà tassato sull’intero ammontare. Poi potrete richiedere il rimborso delle imposte pagate all’estero qui in Italia nel momento in cui andrete a dichiarare il reddito prodotto in Italia. Nel caso di paesi Black list invece vi sarà applicata ritenuta alla fonte a titolo di imposta pari al 26% sul 100% dell’imponibile e con una a partire sempre dalle erogazioni dopo il primo luglio 2014.

L’utile così determinato e tassato non dovrà essere ulteriormente inserito nella vostra dichiarazione dei redditi.

Persone fisiche – Partecipazioni qualificate in società estere

In questo il 58,14% del dividendo (ex 49,72%) confluirà nel monte redditi della persona per la quota tassata e seguirà poi i classici scaglioni di redditi Irpef vigenti al momento dell’erogazione senza applicazione di alcuna ritenuta alla fonte. Nel caso di paesi Black list invece vi sarà applicata ritenuta alla fonte a titolo di imposta pari al 26% sul 100% dell’imponibile e con una a partire sempre dalle erogazioni dopo il primo luglio 2014. Nel caso in cui la società sia residente fiscalmente in un paese black list allora vi sarà applicata una tassazione sul 100% del dividendo ed indicherete nella vostra dichiarazione dei redditi il 100% del dividendo che subirà al momento dell’erogazione una ritenuta del 20%.

In questo caso invece il dividendo andrà inserito nella dichiarazione dei redditi 730 o modello unico che sia.

Nel caso di dividendi da società estere potrebbe verificarsi che lo Stato estero o Stato della fonte già tassi a monte il dividendo per cui per evitare la doppia imposizione dovreste andare a leggere prima di tutto l’eventuale convenzione tra i due paesi (il vostro di residenza fiscale e quello della società che eroga il dividendo) per verificare se esiste una previsione di riconoscimento di crediti per imposte o ritenute subite nello Stato estero così come definito ed entro i limiti indicati nell’articolo 165 del TUIR. Nel caso non vi siano convenzioni attive allora l’articolo 165 comma 2 dispone che per considerare il credito si deve vedere la nozione di reddito prodotto all’estero è necessario che tal reddito faccia parte di quelli identificati nell’articolo 23 del Tuir.

Per cui in pratica:

- Se c’è una convenzione il credito è sempre riconosciuto nel limite di quanto definito a titolo di ritenuta convenzionale nella convenzione.

- In assenza di convenzioni contro le doppie imposizioni dovrete prima vedere se il reddito viene ricompreso in quelli definiti dall’articolo 23 del Tuir e poi verificare se il reddito estero viene dichiarato nel reddito imponibile italiano. Se non viene dichiarato non si avrà diritto nemmeno al credito di imposta.

Vi ricordo a tal proposito anche l’articolo con i chiarimenti dedicato all’eliminazione della doppia imposizione fiscale sui redditi prodotti all’estero

Dividendi su cui non si applica la tassazione al 26%

L’innalzamento della tassazione non si applica nel caso di dividendi deliberati da società controllanti rientranti nell’ambito d applicazione della direttiva Madre-Figlia ex articolo 27-bis del DPR 600 del 1973, nonché distribuiti ad altre società europee soggette ad imposta sul reddito nel loro Stato di residenza, soggetti ad aliquota ridotta dell’1,375% (art. 27, comma 3-ter, D.P.R. n. 600/1973), oppure distribuiti a fondi pensione europei, che rimangono soggetti all’aliquota dell’11%.

Tassazione fiscale partecipazioni non qualificate

Nel caso invece di persone fisiche che detengono partecipazioni non qualificate e che percepiscono dividendi si applicherà una ritenuta a titolo di imposta (non a titolo di acconto e pertanto non entrerà nella determinazione del reddito imponibile del soggetto percettore nella misura del 12,50% e che ora passa al 20% dopo la riforma sulla tassazione delle rendite finanziarie e che salirà al 26% a decorrere dagli utili incassati dal primo luglio 2014 ex articolo 27 del DPR 600. Nel caso in cui la partecipazione sia in una società residente fiscalmente in un paese black list allora la tassazione sarà sul 100% dell’imponibile.

Inoltre nel caso di partecipazioni qualificate vi segnalo la possibilità di fruire dell’imposta sostitutiva ex articolo 27 del DPR 600 sotto forma di ritenuta e il regime della tassazione per trasparenza ex articolo 116 del Tuir.

Tassazione per le società di persone o ditte individuali

Per le società semplici e le società di persone la tassazione sarà applicata sul 49,72% sia nel caso di società estera sia italiana, e senza applicazione della ritenuta. Nel caso invece di società partecipate residenti fiscalmente in paesi BlacK list allora la tassazione sarà sul 100% del valore del dividendo.

[[Per i fondi pensione ed i fondi comuni di investimento immobiliare vale quanto detto nel corso dei precedenti articoli ossia che i dividendi concorrono alla formazione del reddito del fondo soggetto ad imposta sostitutiva dell’11% mentre per i secondi se quotati non sono previste forme di tassazione o di prelievo alla fonte a titolo di acconto o di imposta ma sarà applicata sui proventi prodotti ed erogati una tassazione del 20%. Nel caso di società residenti fiscalmente in un paese Black list invece l’imponibile sarà pari al 100%. Nel caso invece di società non aventi la residenza fiscale in Italia il discorso si complica molto per via delle convenzioni contro le doppie imposizioni tra i due paesi interessati e della applicazione dei rimborsi per le maggiori imposte pagate eventualmente all’estero e che nella maggior parte dei casi prevede una tassazione del 27% a titolo di imposta o dell’1,375% anche se si rimanda all’analisi sul caso specifico.

Per gli enti che non esercitano attività commerciale è previsto un particolare regime di favore che vi consiglio approfondire caso per caso con l’ausilio del D.Lgs n.344 del 2003 (Finanziaria 2004) che ha previsto dei particolari regimi agevolati di tassazioni sui dividendi.]] Non considerare

Altri articoli sulla tassazione delle rendite finanziarie

La disciplina dei dividendi necessita di una maggiore attenzione ed approfondimento in quanto l’applicazione della tassazione non è così automatica come negli altri casi e non viene effettuata dal soggetto gestore come nel caso della tassazione dei titoli di Stato o dei buoni fruttiferi de tesoro o nel caso di obbligazioni.

Per i cambi di aliquota si fa riferimento come evidenziato nella Circolare ministeriale numero 19 per i dividendi percepiti dal socio non qualificato alla data di incasso degli utili e non quella della delibera di distribuzione.

In quale anno si tassano i dividendi?

La tassazione dei dividendi o momento impositivo coincide non con l’anno in cui avviene a delibera di distribuzione ma nell’esercizio in cui sono percepiti ossia secondo un criterio di cassa. Questo perché la delibera potrebbe definire che i dividendi devono essere staccati entro X giorni dalla delibera.

Indicazione nel modello 730 dei dividendi

Nel modello andrete ad indicare nei redditi di capitale i proventi percepiti dalle partecipazioni. Nel quadro RG4 (controllate sempre che il rigo sia quello giusto con il modello in vigore al momento della dichiarazione) dovrete indicare poi in Colonna 5 (Reddito complessivo): indicare il reddito complessivo relativo all’anno d’imposta indicato in colonna 2, aumentato eventualmente dei crediti d’imposta sui fondi comuni e dei crediti d’imposta sui dividendi (se ancora in vigore nell’anno di produzione del reddito). Per l’anno 2013 l’importo è dato dal risultato della seguente formula: rigo RN1 (col. 2 – col. 3) + col. 5 del Mod. UNICO PF 2014 o dal rigo 11 del mod. 730-3/2014. Mi raccomando sempre di verificare con il modello dell’anno di riferimento alla mano e con le istruzioni in quanto i righi talvolta potrebbero leggermente cambiare.

Contabilizzazione dei dividendi

Nel seguito articolo di approfondimento relativo alla contabilizzazione dei dividendi sia dal lato della società erogante sia da parte della società destinataria

Contabilizzazione dei Dividendi: Scritture contabili a confronto

Esempio differenza tassazione tra scaglione Irpef e Dividendi

Nel seguito vediamo un semplice esempio che esula dal versamento dei contributi INPS non dovuti sui redditi prodotti sotto forma di dividendo e che aiuta a spiegare la differenza di prelievo fiscale tra un soggetto che percepisce un reddito imponibile sotto forma di dividendo e sotto forma di reddito per esempio di lavoro autonomo

| Reddito imponibile | |||||

| 50.000,00 | |||||

| Scaglio di reddito Irpef | Imposta da pagare Irpef | Limite Minimo | Limite Massimo | Aliquota Irpef (%) | Imposte calcolate |

| fino a euro 15.000,00 | 23% sull’intero importo | – | 15.000 | 23% | 3.450 |

| oltre euro 15.000,00 e fino a euro 28.000,00 | 3.450,00 + 27% parte eccedente 15.000,00 | 15.000 | 28.000 | 27% | 3.510 |

| oltre euro 28.000,00 e fino a euro 55.000,00 | 6.960,00 + 38% parte eccedente 28.000,00 | 28.000 | 55.000 | 38% | 8.360 |

| oltre euro 55.000,00 e fino a euro 75.000,00 | 17.220,00 + 41% parte eccedente 55.000,00 | 55.000 | 75.000 | 41% | – |

| oltre a euro 75.000,00 | 25.420,00 + 43% parte eccedente 75.000,00 | 75.000 | 43% | – | |

| Totale Imposte Lorde | Totale imposte Lorda | 15.320 | |||

| Aliquota effettiva | 31% | ||||

| Detrazioni di imposta | |||||

| Acconti versati | |||||

| Imposta Netta | 15.320 | ||||

| Percepito netto su base mensile | 2.890 | ||||

| Da versare a Giugno | 6.128 | ||||

| Da versare Novembre | 9.192 | ||||

| Quota Imponibile dividendo | |||

| 29.070,00 | |||

| Quota Imponibile | 58,14% | Ritenuta 26% | 7.558 |

| Reddito Disponibile | 42.441,80 | ||

| Percepito mensile | 3.536,82 | ||

Certificazione Unica Dividendi Incassati

Vi ricordo anche che entro il 31 marzo il soggetto erogatore dovrà effettuare la compilazione della certificazione uniche comprensiva anche dei dividendi e degli utili corrisposti su partecipazioni societaria.

Nel seguito l’articolo sulla Certificazione Unica dei Dividendi con il modello, le istruzioni per la compilazione e i principali chiarimenti.

Novità 2017: aumento della quota imponibile sul dividendi

Dal primo gennaio 2017 la quota imponibile sale al 58,14% come più ampiamente illustrato nell’articolo dedicato alla tassazione dei dividendi 2017 – Aumento quota imponibile. Questa è la naturale conseguenza della riduzione del prelievo erariale sul reddito prodotto dalle società che passa da una aliquota Ires del 27% al 24%.

Tabella Tassazione Dividendi sinottica sintesi

| Soggetto percipiente | Partecipazione | Residenza Soggetto percipiente | Ritenuta |

| Persona fisica senza partita IVA | Qualificata | ITA | 26% |

| Persona fisica senza partita IVA | NON Qualificata | ITA | 26% |

| Persona fisica con partita IVA che agisce come impresa | Qualificata | ITA | NO |

| Persona fisica con partita IVA che agisce come impresa | NON Qualificata | ITA | NO |

| Persona fisica senza partita IVA | Qualificata | ESTERO | CONVENZIONE ITA – PAESE ESTERO |

| Persona fisica senza partita IVA | NON Qualificata | ESTERO | CONVENZIONE ITA – PAESE ESTERO |

| Società di capitali | Qualificata | ITA | Tassazione IRES sul 5% |

| Società di capitali | NON Qualificata | ITA | Tassazione IRES sul 5% |

| Società di persone | Qualificata | ITA | Dividendo tassato per il 58,14% |

| Società di persone | NON Qualificata | ITA | Dividendo tassato per il 58,14% |

| Società di capitali | Qualificata | ESTERO | Convenzione o 1,2% |

| Società di capitali | NON Qualificata | ESTERO | Convenzione o 1,2% |

| Società di capitali | SENZA ESIMENTE | SOCIETA’ PARTECIPATA ESTERA | Tassazione IRES sul 5% |

| Società di capitali | CON ESIMENTE | SOCIETA’ PARTECIPATA ESTERA | Tassazione IRES SUL 50% OLTRE EVENTUALE CREDITO IMPOSTE ESTERE |

|

Società di capitali |

SENZA ESIMENTE | SOCIETA’ PARTECIPATA ESTERA FISCALITA’ PRIVILEGIATA | Tassazione IRES SUL 100% |

Tabella Tassazione Dividendi (xls)

Guida alla distribuzione dei dividendi: dall’approvazione del bilancio al pagamento

Scritture contabili Dividendi: Contabilizzazione

Si è possibile dovrebbe vedere le convenzioni Italia USA contro le doppie imposizioni

Posso ricuperare la trattenuta del 15 % che gli USA mi hanno applicato sul dividendo pagatomi dalla GM americana. Sono una persona fisica.gradirei sapere come fare . Grazie

nel 2014 ho acquistato un etf SPDR BIOTECH, isin US78464A8707 ,emesso in USA in valuta $,mercato Nyse Arca americano, non armonizzato U.E., per cui la banca mi ha versato sul c/c il dividendo al netto della Ritenuta di ACCONTO 26% e della Imposta Estera del 15% Ora mi è arrivata la certificaziona Rit. acc. Redditi capitale OICR estere, da inserire nel quadro D del 730, ma dove? La mia partecipazione e di importo non qualificato,D1/5 ma allora perchè Riten ACCONTO, o va in D2/4? Grazie, avrei fretta…

per il mio etf ISIN us78464a8707 la banca Intesa mi ha dato un dividendo netto (esempio) di 59, e mi è arrivata la certificazione per rit acc OICR esteri, che non so come inserire nel 730,quadro D. La certificaz dice: Provento Imponib.100, Aliquota 26,Ritenuta d’acconto Italiana 26, Imposta estera 15. La mia è partecipaz. non qualificata, di piccolo importo.Cosa devo inserire in Quadri D e G del 730 on-line? grazie, ho fretta..

Un cliente è socio in parti uguali con padre e madre di una SCI che ha nel patrimonio solo un alloggio a Nizza del valore di 900.000,00 Euro circa. Se i genitori cedono le quote al figlio che così avrebbe il 99%(ed un soggetto terzo prenderebbe l’1% residuo), quale sarebbe la tassazione di quest’atto in francia? C’è il rischio che in Francia gli arrivi un accertamento perchè cedendo le quote sociali, in realtà i genitori stanno cedendo al figlio l’immobile? quali sarebbero i riflessi per il fisco italiano di questa cessione?

Grazie per la risposta

Sono un cittadino italiano residente in italia,devo recuperare il 15% delle tasse che la Francia mi ha trattenuto per aver preso il dividendo di azioni.

Mi sono rivolto alla banca e mi hanno detto che il 15% lordo che potrò recuperare dalla Francia verrà tassato ,di nuovo, al 26% dalla banca Titoli, vorrei sapere se tutto è vero.

SI PREGA DI RISPONDERE il più presto possibile, devo decidere, grazie

Percepiro’ dei dividendi su titoli quotati in italia , detenuti su un conto intestato a una srl, quindi in regime dichiarativo, quale sara’ l’ammontare del dividendo percepito ? nel senso sara’ tassato dall’intermediario oppure andra’ in dichiarazione dei redditi ? e in che misura ?

grazie

Buongiorno,

se fossi il titolare al 100%, nonche’direttore operativo di una societa’di consulenza del tipo LTD, ovvero come la nostra SRL, con sede nel regno unito, e volessi prendere i dividenti mensilmente, in Inghilterra pagherei fino ad una certa cifra il 20%. Come verrebbero considerati in Italia questi utili? Entrano nell’imponibile? E come vengono tassati?

Grazie

Buongiorno, io sarei intenzionato ad aprire una New co. Srl in Italia, vorrei sapere quanto e come sono tassate le srl a socio unico, e sel il socio unico e non residente, gli utili della società se portati in un altro stato vengono tassati ulteriormente,ho si pagano le tasse nel propio stato di residenza.

per l’attività di associazione professionale, (studio associato), la percentuale del regime di tassazione degli utili o dividendi è la stessa

Grazie e Buona giornata

Una societa’ (srl) con 4 soci (di cui due con partecipazione al 33,3% e 2 con partecipazione al 16,67%), nel maggio del 2014, ha distribuito dividendi a tutti i soci (sia con partecipazione qualificata che non) applicando una ritenuta a titolo di imposta del 20%. Come si devono comportare i 2 soci titolari di partecipazione qualificata? Grazie. Gianfranco.

Esiste ancora la ritenuta del 20% a titolo di acconto che deve essere applicata dalle banche alla ricezione di utili provenienti da partecipazione qualificata in società estera (whitelist) per una persona fisica non in regime di impresa?

Ha perfettamente ragione era un refuso

“La tassazione rispetto agli utili e plusvalenze relativi a partecipazioni qualificate sale come detto al 26% ”

Siamo sicuri? Io sapevo che era salita al 26 solo per le NON qualificate, questo è quello che ho letto in molti altri siti. Potreste verificare?

Mi scusi ma quando si applica la ritenuta del 26% e quando quella del 12,5%?

HO scritto un articolo apposta sulla siegazione di partecipazioni qualificate e non e che se non erro trova linkato nell’articolo. Le parole in celeste sono link ad articoli di approfndimenti.

Buonasera,

mi sono state assegnate delle azioni gratuite dalla nostra casa madre con sede a Parigi, per le quali ho già ricevuto nel 2013 dei dividendi ( tassati già in francia).

Premetto che su consiglio dell’azienda ho presentato una certificazione all’agenzia delle Entrate per la residenza in Italia (pensando di evitare così la doppia tassazione )ed inviato la documentazione timbrata alla banca francese.

ho presentato l’Unico tramite il CAF, ma l’importo finale è diverso per ogni collega!!!!siamo un pò confusi….

A me hanno detratto la tassazione francese ed applicato l’aliquota ordinaria del 23%….è corretto?credo sia stata trattata come partecipazione qualificata.Ma non so come capire se si tratta di qualificata o non qualificata…

Grazie mille in anticipo

Cordiali saluti

Si e se è aumentata dal 20 per cento al 26 ringrazi Renzi….ma in compenso dovrebbe aver avuto gli 80 euro :-)

Buona serata,

ho percepito 2800 euro di dividendi Eni,la banca mi ha accreditado 2072 euro netti-tassando del 26%.

Sono un privato pensionato.

E’ la tassazione giusta?.

Grazie.

Cordiali saluti.

Salve. Mia moglie è dipendente pubblico e sta per diventare socio di una srl che porterà redditi per circa 120000 euro annui. Che tassazione le sarebbe applicata?

26% la dovrebbe pagare subito se fa trading

Buongiorno

Io ho delle azioni di una banca francese che vorrei vendere e volevo sapere che tipo di tassazione è prevista se al 20% oppure al 25%.Inoltre la tassazione è prevista subito oppure l’anno prossimo.?

Buongiorno

Io ho delle azioni di una banca francese che vorrei vendere e volevo sapere che tipo di tassazione è prevista se al 20% oppre al 25%.Inoltre la tassazione è prevista subito oppure l’anno prossimo.?

Guardi ho pubblicato proprio oggi un articolo dedicato alla differenza tra partecipazioni qualificate e non per aiutarla a trovarlo.

Articolo interessante. GRAZIE. Non sono sicuro di saspere cosa si intende per partecipazione qualificata. Sono residente in Italia e ho una partecipazione del 15% in una holding di diritto olandese (B.V.) che distribuisce dividendi annualmente. Diciamo che a fine anno dovrebe distribuire 10000EUR. Quale dovrebbe essere la tassazione italiana?

Grazie