La differenza tra partecipazioni qualificate e partecipazioni non qualificate vale sia per le azioni che per i titoli azionari e determina il diverso trattamento fiscale sulle plusvalenze da realizzo ossia da cessione di partecipazioni al capitale sociale o del patrimonio e che varia in funzione della percentuale.

La differenza tra partecipazioni qualificate e partecipazioni non qualificate vale sia per le azioni che per i titoli azionari e determina il diverso trattamento fiscale sulle plusvalenze da realizzo ossia da cessione di partecipazioni al capitale sociale o del patrimonio e che varia in funzione della percentuale.

La differenza nelle percentuali di qualificazione è un elemento che fa la differenza sia per le persone fisiche che scontano l’Irpef per scaglioni per il tramite di imposte sostitutive sia per le persone giuridiche che scontano l’Ires al 24% (prima era al 27,5%) per cui è importante sapere la differenza che ne determina la qualificazione.

Qualificazione in base alla percentuale del capitale sociale o al Patrimonio aziendale

Per partecipazione qualificata si intende la disponibilità di partecipazione al capitale sociale o al patrimonio ossia la titolarità di partecipazioni superiore al 5% delle azioni negoziate su mercati regolamentati sia italiani sia esteri o il 25% delle azioni possedute nelle altre società non quotate.

Qualificazione in base alla percentuale dei voti in assemblea ordinaria

Il requisito della qualificazione si può anche avere in relazione all’influenza che noi abbiamo nell’ambito delle decisioni che son prese all’interno dell’organo assembleare, ossia la nostra capacità di far passare o meno un punto all’ordine del giorno e che il legislatore fiscale ma anche civilistico ha stabilito in una percentuale superiore al 2% nell’ambito delle assemblee delle società di capitali quote sui mercati finanziari regolamentati nazionali ed internazionali e superiori al 20% per tutte le altre società per cui anche nelle società a responsabilità limitata che sono si dotate di titoli azionari, ma più correttamente definite quote sociali ed hanno un organo assembleare al loro interno.

Nei prossimi articoli se vi occorre spiegherà anche il funzionamento delle delibere assembleari che penso posa essere interessante ed utile per capire come è il sistema di votazione.

Il riferimento normativo è l’articolo 67 del Tuir dove trovate ma per la definizione del controllo dovrete fare riferimento anche all’articolo 2359 del codice civile che indica le diverse ipotesi di controllo diretto ed indiretto, che spesso sono legate nell’ambito del diritto tributario per quello che concerne il trattamento fiscale che si adotta in sede di cessione delle quote sociali, o vendita delle partecipazioni.

Altri fattispecie di titoli che sono assimilate alle partecipazioni qualificate

Il simpatico mondo della finanza negli ultimi anni e a mio avviso con molta spregiudicatezza ha generato moltissimi strumenti finanziari che altro non sono che tipologie e derivazioni di azioni, partecipazioni a cui sono connessi altri diritti e doveri. Al legislatore fiscale questo poco importa in quanto l’intento è sempre quello di analizzare l’intento che ha un soggetto quando acquista o vende una partecipazioni sociale. Per cui nell’ambito degli strumenti finanziari per esempio comunque siano strutturati qualora non siano assimilabili ad azioni ossia non rappresentino una vera e propria partecipazione al capitale sociale o al patrimonio ma per esempio attribuiscono solo proventi ad una certa data senza il diritto alla restituzione della quota parte di capitale sociale, la successiva vendita dello strumento finanziario sarà considerata fiscalmente come la vendita di una partecipazione qualificata.

Altro esempio è laddove vi troviate di fronte alla cessione di un contratto di associazione in partecipazione per esempio che il legislatore fiscale lo assimila ad una partecipazione qualificate nell’ipotesi in cui l’apporto del singolo associate sia superiore al 5% del valore del patrimonio sociale di società quotate o al 25% di società non quotate in mercati finanziari regolamentati e semprechè l’apporto non sia costituito da lavoro, opere o servizi.

Di quali titoli o azioni stiamo parlando

Non è semplice in quanto molto spesso si fa confusione e spesso utilizziamo termini impropri che nell’ambito del diritto tributario ci possono anche indurre in errore al momento di capire quale sia il trattamento fiscale da adottare. Cerco di fare un chiarimento. Qui, in questo articolo parliamo genericamente di titoli partecipativi e di partecipazioni ma molti di voi sapranno che nell’ambito delle società a responsabilità limitata si può parlare di quote sociali o di partecipazioni al capitale sociale o al patrimonio dell’azienda, mentre per le società per azioni si parla di azioni che possono essere privilegiate, o azioni di godimento, o di risparmio convertibili e azioni non convertibili.

Nel precedente articolo avete avuto modo di leggere della cessione di quote sociali e del trattamento fiscale, delle partecipazioni qualificate e non e della plusvalenza da cessione di titoli.

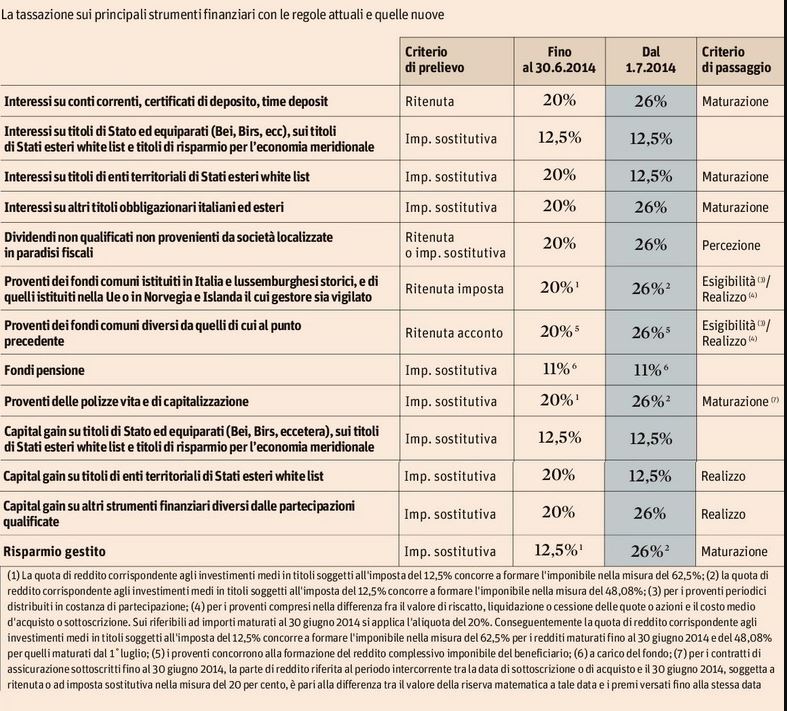

Vi ricordo inoltre anche un articolo interessante scritto sulla tassazione delle rendite finanziarie in cui potrete fare anche un confronto con il diverso livello di tassazione di altri strumenti finanziari di partecipazione al capitale.

Conseguenze e Risparmi fiscali

La conseguenza della qualificazioni ha implicazioni fiscali molto importanti in quanto dalla qualificazione discende un diverso trattamento fiscale in quanto il legislatore associa a quelle qualificate generalmente una minore tassazione mentre a quelle non qualificate una maggiore tassazione.

Basti pensare al diverso trattamento fiscale che hanno i dividendi societari oppure il diverso trattamento nel caso dell’affrancamento fiscale del valore delle quote o delle partecipazioni societarie che si sostanzia nel pagamento di una imposta sostitutiva ridotta per sfuggire alla tassazione piena per scaglioni Irpef che si pagherebbe sulla plusvalenza eventualmente generata dalla vendita della società o di una sua parte. leggete a proposito l’articolo sull’affrancamento in quanto vi da attraverso degli esempi il chiaro risparmio che avrete a fruire dell’agevolazione e considerando che p un’opzione a tempo non sempre il commercialista la propone fin da subito e qualche volta si arriva troppo tardi oppure si devono attendere i termini di riapertura, magari con aliquote più alte. Attualmente parliamo dell’11% contro gli scagioni Irpef che arrivano al 43%, per cui fate voi…

Cessione Quote Srl e Trattamento Fiscale

Cessione Quote Srl e Trattamento Fiscale

No, sconterà la maggior imposta solo da 01/01/2012, che considerata anche la tassazione scontata dalla società, passerà da una tassazione “complessiva” 36,6% (fino al 2011)al 42%

La tassazione sulla plusvalenza di una partecipazione non qualificata di srl ad oggi 2 novembre 2011, sconta ancora l’imposta sostitutiva del 12,50% oppure si applica già il 20%? Grazie, saluti