Nel pagamento dell’imposta sulle successioni ereditarie è determinante prendere in considerazione la franchigia dell’eredità al di sotto della quale non si versano tasse e anche alcune tipologie di beni che per definizione o altri casi non sono soggetti al prelievo e qui vediamo di fornire al solito qualche chiarimento utile per rispondere alle domande che vi capiteranno anche in queste fasi spiacevoli della vita.

Nel pagamento dell’imposta sulle successioni ereditarie è determinante prendere in considerazione la franchigia dell’eredità al di sotto della quale non si versano tasse e anche alcune tipologie di beni che per definizione o altri casi non sono soggetti al prelievo e qui vediamo di fornire al solito qualche chiarimento utile per rispondere alle domande che vi capiteranno anche in queste fasi spiacevoli della vita.

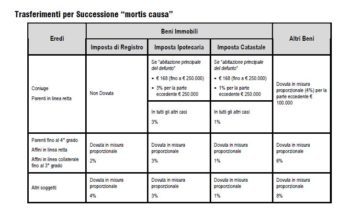

Le franchigie nelle eredità e nelle successioni

Franchigia da un milione di euro

La franchigia dipende dal grado di parentela e dallo status dell’erede in quanto per i coniugi, ed i parenti in linea retta che sono genitori e figli, rispettivi ascendenti in linea retta , adottanti e adottati, affiliati e affilianti.

Franchigia da 100 mila euro

Nel caso di fratelli e sorelle del defunto la franchigia dell’eredità scende a 100 mila euro e al di sopra di tale importo dovranno versare l’imposta sulle successioni come visto nella guida alla successione ereditarie.

Franchigia per i portatori di Handicap da 1,5 milioni di euro prevista dal legislatore fiscale nel caso di eredi in tali condizioni.

Esenzioni ed esclusioni di beni dal computo dell’imposta sulle successioni

Esistono poi una serie di redditi beni o altro che sono esplicitamente esclusi dal calcolo dell’imposta perchè esentati o perchè hanno già subito il prelievo fiscale al momento della generazione in capo al de cuius per cui non sarebbe giusto tassarli nuovamente e di cui nel seguito ve ne cito alcuni tra i più ricorrenti.

Parliamo delle azioni del defunto, titoli di stato e simili o equiparati, come anche le assicurazioni sulla vita contratte dal de cuius e conseguentemente le somme erogate a terzi beneficiari in forza di queste. Per la loro valutazione poi si dovrà fare riferimento alla singola tipologia in quanto se riferiti ad azioni di società quotate si farà riferimento al valore di mercato registrato nell’ultimo trimestre antecedente la data di apertura della successione, oppure nel caso di società non quotate si farà riferimento alla quota di patrimonio netto rappresentata da quella quota o azione o partecipazione alla data più prossima al decesso. Lo stesso nel caso di quote di Srl o obbligazioni societarie.

Sono escluse dall’attivo ereditario e per cui sono esenti dal pagamento dell’imposta sulle assicurazioni anche le auto del defunto semprechè siano iscritte nei pubblici registri automobilistici. Lo stesso dicasi per i beni di interesse storico ed artistico iscritti nei pubblici registri e conservati secondo quanto richiesto dalle norme.

Sono esclusi anche le somme ereditate a titolo di crediti ceduti allo Stato fino alla data di presentazione della dichiarazione di successione.

Poi sono esenti anche una serie di indennità tra cui quelle erogate per il TFR o dai fondi di previdenza complementare o per cessazione di rapporti di agenzia, o quelle per il mancato preavviso.

Aziende agricole e proprietari di fondi rustici

Per la successione delle aziende agricole il discorso si complica e meriterebbe una trattazione a parte: qui mi limito a dire che tutti i beni dell’azienda (compresi anche gli immobili o i fondi rustici o i terreni) entro il terzo grado sono esenti dall’imposta sulle successioni semprechè siano ereditati da persone/giovani che non abbiano ancora compiuto il quarantesimo anno di età, conducano il fondo come coltivatori diretti per almeno 6 anni.

Potete anche approfondire l’argomento con gli articoli correlati come nel caso del calcolo dell’imposta sulle successioni.

Successione prima casa

Altro discorso a parte merita la successione della prima casa.

![Quali sono i Documenti necessari per la compilazione dell’ISEE? [2024] nuovo isee](https://www.tasse-fisco.com/wp-content/uploads/nuovo-isee-famiglia.jpg)