La validità di un avviso di accertamento notificato ad un contribuente defunto e morto one una serie di problemi in ordine alla legittimità dello stesso e alla sua validità oltre al rischio che pende sugli eredi che accettando l’eredità nella successione.

Accertamento fiscale al defunto: come funziona

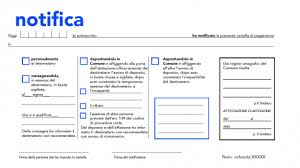

Nella pratica sovente può capitare che l’Agenzia delle Entrate effettua la notifica di un atto amministrativo ad un soggetto non più in vita per la richiesta di tributi, tasse, imposte e contributi di ogni genere per i periodo cosiddetti ancora accertabili.

Sappiamo infatti che per molti tributi i periodi di imposta ancora oggetto di accertamento fiscale da parte dell’amministrazione finanziaria sono aperti anche andando indietro di 5 anni.

Cartella di pagamento e notifica dlel’atto

Un accertamento o altro atto dell’agenzia delle entrato con cui si richiedono chiarimenti, o richieste di tributi notificati ad un soggetto estinto perchè deceduto è illegittimo per diversi motivi.

Il primo di questi è per l’inesistenza della notifica.

La notifica infatti difetterebbe proprio della correttezza del procedimento di notifica in quanto indirizzata ad un soggetto inesistente ad un domicilio inesistente.

Questa conclusione è stato oggetto di diverse pronunce da parte delle commissioni tributarie. A titolo di esempio si cita la sentenza della Commissione Tributaria Regionale di Roma n. 6221/2016 del 19.10.2016.

Accertamento sul defunto: si estende agli eredi e vale per loro

C’è un però in quanto seppur l’accertamemento notificato all’ultimo indirizzo di residenza del defunto può essere oggetto di impugnazione da parte degli eredi (moglie e figli non fa differenza) è anche vero che l’agenzia dlele entrate potrebbe correggere il tiro e notificarne uno agli eredi.

“l’avviso di accertamento così notificato è affetto da nullità assoluta e insanabile”

La notifica agli eredi di avvisi di accertamento o cartelle deve essere effettuata “collettivamente” a tutti quanti che rispondono solidalmente per l’obbligazione tributaria pur secondo alcune limitazioni.

Ci siamo già occupati infatti nell’articolo dedicato alla notifica delle cartelle di pagamento agli eredi di quale sia il regime di responsabilità connesso ai debiti tributari del defunto e quali siano le regole secondo cui gli eredi rispondono del tributo ma non anche delle sanzioni.

Morte del contribuente: chi paga le cartelle di pagamento

A chiarirlo è una sentenza della Cassazione n. 18729/2014 e n. 9717/2015.

Tuttavia è bene rilevare che l’Agenzia delle entrate sarà nel torto solo se la notifica degli atti al defunto è avvenuta dopo una preventiva comunicazione degli eredi all’agenzia delle entrate con cui si rende nota il decesso del soggetto accertato. In mancanza di questa l’agenzia delle entrate è legittimata alla notifica all’ultimo domicilio del defunto. A mio avviso questo non è proprio corretto per via del fatto che la notizia è a disposizione dell’agenzia delle entrate che quindi è in assoluta condizione di conoscere a chi e dove effettuare una notifica dell’atto indipendentemente dal fatto che gli eredi ne abbiano dato o meno notizia all’amministrazione specificatamente all’agenzia delle entrate.

La Corte di Cassazione nella sentenza civile, sez. tributaria, n. 18729, 05/09/2014, (ud. 31/01/2014, depositata il 5 maggio settembre 2014, afferma che “nel caso in cui il destinatario di un avviso di accertamento tributario sia deceduto, e gli eredi non abbiano provveduto alla documentazione prescritta dall’art. 5, comma 2 del D.P.R. del 29 settembre 1973, n. 600, è nulla la notificazione ai sensi dell’art. 140 c.p.c. nei confronti del defunto, previo tentativo di consegna presso l’ultimo domicilio, non essendo la morte del destinatario equiparabile alla sua irreperibilità ovvero al rifiuto di ricevere l’atto”.

I due motivi, che, in quanto strettamente legati, possono essere esaminati congiuntamente, sono infondati.

L’atto di accertamento sarebbe stato valido quindi solo nel caso in cui fosse stato notificato agli eredi collettivamente e impersonalmente ai loro rispettivi domicili peraltro desumibili dall’anagrafe tributaria e a patto che questi, almeno trenta giorni prima, non abbiano comunicato all’ufficio delle imposte del domicilio fiscale del de cuius le proprie generalità e il proprio domicilio fiscale.

Il principale riferimento normativo per la notifica in questo caso deve essere rintracciato nel D.P.R. 29 settembre 1973, n. 600, art. 65 che si riporta in allegato nel seguito:

Tuttavia nella pratica l’agenzia delle entrate se la prenderà con gli eredi per cui saranno loro a dover impugnare l’atto per far valere la sua nullità. Sarà comunque meglio recarsi presso l’agenzia delle entrate o il concessionario della riscossione se stiamo parlando di una cartella di pagamento in modo da cercare di risolvere bonariamente la vicenda ed evitare un inutile e dannoso, oltrechè dispendioso contenzioso. Per questo consiglio sempre di farsi assistere da un dottore commercialista o da un avvocato.

Naturalmente il difetto di notifica è solo uno dei motivi di nullità o annullabilità dell’atto. Primo tra tutti la prescrizione della cartella di pagamento e degli accertamento fiscali dove trovate anche le tabelle dove confrontare per ciascun anno a cui si riferisce l’accertamento lo spirare dei termini per la notifica.

Irregolarità nell’accertamento dell’agenzia delle entrate

Differente Responsabilità tra Erede e Legatario per Debiti del defunto nella successione