Aggiornato il 28 Aprile 2023

Nel seguito vediamo quali sono le sanzioni previste dalla legge per l’errata o omessa applicazione del reverse charge o integrazione della fattura ai fini Iva e vedere come rimediare a seconda dei casi che si possono presentare al contribuente. Forniremo quindi una serie di chiarimenti utili in risposta alle vostre domande cercando di fare qualche esempio numero e caso pratico.

Nel seguito vediamo quali sono le sanzioni previste dalla legge per l’errata o omessa applicazione del reverse charge o integrazione della fattura ai fini Iva e vedere come rimediare a seconda dei casi che si possono presentare al contribuente. Forniremo quindi una serie di chiarimenti utili in risposta alle vostre domande cercando di fare qualche esempio numero e caso pratico.

Tipologie di errori che si commettono nell’applicazione della reverse charge

Omessa applicazione Reverse charge

Uno dei più classici errori che si commettono è proprio l’omessa applicazione. Vi anticipo fila subito che questo errore potrà essere sanato con ravvedimento operoso applicando le aliquote che vedete nella seguente tabella. La sanzione ordinaria prevista va dal 5% al 10% dell’imponibile omesso con un minimo di € 1000 così come previsto dall’articolo 9-bis del decreto legislativo 471 del 1997. Questo semprechè l’operazione non risulti dal libro giornale ossia non sia stata riportata in contabilità. Negli altri casi invece la sanzione ordinaria va da € 500 a € 20.000 a seconda dell’importo è punibile omesso, della frequenza ed eventualmente della volontà del comportamento omissivo.

Sanzione per cliente: in questo caso per il per il fornitore la sanzione è ordinaria e per il cliente vi sarà come nel caso precedente la la sanzione per la mancata regolarizzazione dell’operazione di cui all’art. 6, comma 8, d.lgs. n. 471/97 pari al 100% dell’imposta IVA e sempre con un minimo di 250 euro.

Applicazione regime Iva ordinario in luogo del Reverse charge

Nel caso classico in cui l’operazione soggetta al reverse charge sia trattata in maniera ordinaria per cui l’Iva sia stata assolta dal venditore la sanzione andrà da € 250 a € 10.000. Nel caso in cui invece si ravveda un comportamento omissivo alla cui base mi sia un intento di evasione oppure di frode allora la soluzione andrà dal 90% al 180% dell’Iva di euro 500.

Ci può poi essere il caso in cui applichiamo il regime del reverse charge quando in realtà non dovremmo applicarlo. In questi casi valgono le sanzioni di cui sopra.

Sanzione per cliente: in questo caso per il per il fornitore la sanzione è ordinaria e per il cliente vi sarà come nel caso precedente la la sanzione per la mancata regolarizzazione dell’operazione di cui all’art. 6, comma 8, d.lgs. n. 471/97 pari al 100% dell’imposta IVA e sempre con un minimo di 250 euro.

Errata applicazione del reverse charge in presenza di operazioni esenti, imponibili, fuori campo o non soggette ad Iva

In questo caso non abbiamo un vero rischio di evasione di imposta per cui anche il profilo sanzionatorio è attenuato.

Viene prevista infatti una sanzione che va dal 5% al 10% dell’imponibile con un minimo di 250 euro nel caso di operazioni inesistenti. Negli altri casi invece non vi è applicazione dei sanzioni in quanto effettivamente non si è procurato alcun nocumento per l’erario. Al più potrà essere comminata una sanzione formale per registri IVA non corretti, ma la cui rappresentazione sbagliato non dovrebbe impedire le azioni di accertamento da parte dei verificatori dell’agenzia delle entrate.

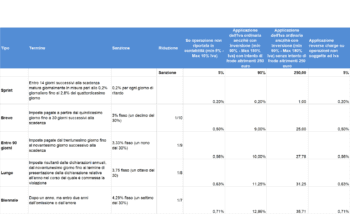

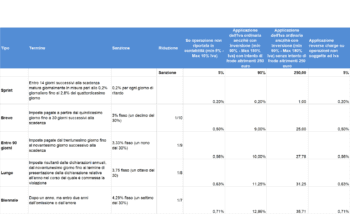

Tabella Sanzioni e Ravvedimento Reverse Charge con sanzione 250 euro

| Scadenza Ravvedimento | Omessa applicazione reverse charge | Applicazione Regime Ordinario in presenza di Reverse Charge | Applicazione Reverse Charge in presenza di regime ordinario | Applicazione Reverse Charge in presenza di operazioni non soggette ad IVA |

| entro 90 gg dalla scadenza | 0,556% con minimo 111,12 | 10% con minimo 55,56 | 10% con minimo 55,56 | 0,556% con minimo 111,12 |

| entro termine presentazione dichiarazione | 0,625% con minimo 125 | 11,25% con minimo 62,5 | 11,25% con minimo 62,5 | 0,625% con minimo 125 |

| entro termine presentazione dichiarazione anno successivo | 0,714% con minimo 142,86 | 12,857% con minimo 71,43 | 12,857% con minimo 71,43 | 0,714% con minimo 142,86 |

| oltre termine precedente | 0,833% con minimo 166,66 | 15% con minimo 83,33 | 15% con minimo 83,33 | 0,833% con minimo 166,66 |

| dopo notifica verbale di accertamento | 1% con minimo 200 | 18% con minimo 100 | 18% con minimo 100 | 1% con minimo 200 |

Importante: è sa segnalare che le sanzioni minime sono applicabili purché non sia ravvedibile in comportamento evasivo o con frode da parte del contribuente ossia volontario e diretto a conseguire un indebito risparmio di imposta.

Come si applicano le sanzioni alla luce delle novità introdotte

Vi ricordo che commettere errori nell’applicazione del reverse chearge implicano non solo l’omissione del versamento dell’imposta ma anche una infedele dichiarazione Iva. Questo determina a sua volta l’applicazione sanzioni previste dall’articolo 5 del d.lgs. n. 471 del 1997 ai commi 4 e 6. In ipotesi in cui il contribuente sia anche un soggetto con autonomi pro rata di detraibilità potrebbe determinare anche una indebita detrazione maggiore di imposta.

In estrema sintesi vi indico che l’eventuale indebita detrazione sarebbe punita con una sanzione pari al 90% del tributo omesso mentre nel caso di infedele dichiarazione Iva vi rimando all’articolo relativo di approfondimento che trovate in calce anche se vi anticipo che il range ordinario va dal 90% al 180% dell’imposta omessa o indebitamente detratta rispetto a quanto effettivamente spettante.

File Calcolo Ravvedimento operoso Reverse Charge