Il codice Tributo 9001 è definito per il pagamento delle sanzioni derivanti dal controllo automatizzato delle dichiarazioni fiscali e che solitamente è contenuto nell’ avviso bonario inviatovi dall’agenzia delle entrate e qui cerchiamo di darvi qualche ulteriore spunto per capire come muoversi quando vi viene notificato.

Il codice Tributo 9001 è definito per il pagamento delle sanzioni derivanti dal controllo automatizzato delle dichiarazioni fiscali e che solitamente è contenuto nell’ avviso bonario inviatovi dall’agenzia delle entrate e qui cerchiamo di darvi qualche ulteriore spunto per capire come muoversi quando vi viene notificato.

Prima di tutto non preoccupatevi perchè risolvere questo genere di comunicazioni talvolta è molto più smeplice di quello che possa sembrare in quanto gli errori possono essere banali o basta una semplice rettifica.

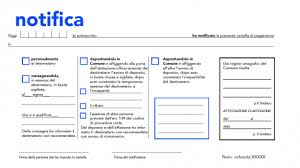

Quando viene inviato l’ avviso bonario ex artt. 36-bis, co. 3, D.P.R. 600/1973 oppure, 54-bis, co. 3, D.P.R. 633/1972 e 2, co. 2, D.Lgs. 462/1997 in pratica avviene questo:

Voi avete trasmesso una dichiarazione fiscale con alcuni dati al suo interno come detrazioni fiscali che sono incrociati con altri già in possesso nell’anagarafe tributaria dell’agenzia delle entrate e che risoltano discordanti e per questo motivo scattano in automatico degli accertamento automatici con applicazione delle sanzioni in misura ridotta di un terzo oltre agli interessi legali. Nell’avviso viene riportata l’imposta da voi calcolata e quella calcolata dall’agenzia delle entrae è sul differenziale sono applicate queste sanzioni con i motivi che hanno dato luogo alla rettifica o anche con l’indicazione del minor credito emersi dal controllo. La sanzione deve essere pagata entro 30 giorni dal ricevimento/notifica della comunicazione degli esiti del controllo, con riduzione della sanzione ridotta semprechè riteniate di doverlo fare.

Cosa fare

Se non avete capito il contenuto dell’ avviso bonario o anche detto comunicazione dell’Agenzia delle Entrate, o siete certi di non dover pagare avete due possibilità:

- contattare il call center al numero 848800444 per avere maggiori informazioni anche se vi dico che a seconda dei periodi dell’anno le attese possono essere lunghe e talvolta (la cosa che mi arrabbiar di più) vi lasciano al telefono per qualche minuto per poi non mettervi nemmeno in coda ma dirvi di richiamare più tardi;

- altra soluzione è quella prenotare la richiamata anche se non so perchè ma il servizio non da sempre quest possibilità…mimsteri del call center.

- Altra soluzione è di prenotare un appuntamento con l’agenzia delle entrate tramite

- Andare direttamente

Per quest’ultimo punto vi ricordo che l’avviso bonario può essere lavorato da qualsiasi ufficio per cui non è necessario che andiate a quello più vicino a voi (e che magari o per sfortuna è il più caotico e qudini le cui file sono più lunghe).

Vi ricordo inoltre che lo sgravio è possibile ottenerlo anche contestualmente e che per questo tipo di comunicazione non è possibile presentare ricorso ma solo gestire l’avviso mediante autotutela ossia scrivendo all’Agenzia o (meglio) recarsi lì o contattarla secondo le modalità viste sopra. Talvolta risolvere questo genere di comunicazioni è molto semplice.

Se intendete pagare l’accertamento fiscale perchè avete capito l’errore

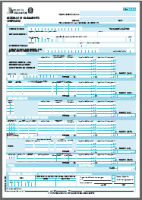

Se si intende pagare prenderà il modello prestampato allegato alla comunicazione dove è indicato appunto il codice tributo e l’indicazione del numero di comunicazione sempre da riportare nel modello F24 allegato e lo compilerà al pari di quello che avviene per il versamento di un qualsiasi altro modello; l0unica particolarità in questo caso è il numero dell’atto che mi raccomando di compilare in quanto è l’elemento che consente di incrociare il debito che risulta nell’archivio dell’agenzia delle entrate con il vostro pagamento altrimenti rischiate di pagare e che dopo qualche mese vi arrivi la cartella di pagamento con le sanzioni in misura piena.

Attenzione alla possibile rateazione delle somme

Le somme derivanti da controllo automatico sono rateizzabili ed il numero massimo di rate trimestrali in cui è consentito ripartire il debito dipende dall’importo da versare in quanto per importi fino a 5 mila euro sono massimo 6 rate mentre per importi maggiori fino a 20 rate. La prima rata va versata entro 30 giorni dal ricevimento della comunicazione. Sull’importo delle rate successive sono dovuti gli interessi al tasso del 3,5% annuo, calcolati dal primo giorno del secondo mese successivo a quello di elaborazione della comunicazione (la data di elaborazione è riportata sulla comunicazione stessa). Le rate successive scadono l’ultimo giorno di ciascun trimestre.

Rateizzazione dell’avviso bonario o comunicazione dell’agenzia delle entrate

Per beneficiare della rateazione dell’avviso bonario, è necessario comunque pagare la prima rata entro 30 giorni dalla data in cui si riceve la comunicazione per cui andate direttamente all’agenzia delle entrate per verificare la rateizzazione e non riducetevi all’ultimo giorno altrimenti rischiate poi di non potervi accedere. Le rate successive devono essere versate entro l’ultimo giorno di ciascun trimestre. Il versamento va effettuato tramite il modello di pagamento F24, nel quale devono essere indicati separatamente l’importo della rata e quello degli interessi per la rateazione, utilizzando i rispettivi codici tributo: Tipologia di atto Codice tributo relativo alla rata Codice tributo relativo agli interessi di rateazione Artt. 36 bis – 9001 (rata) 9002 (interessi) Art. 36 ter 9006 (rata) 9007 (interessi) art. 36 bis (Tfr) 9526 (rata) 9003 (Interessi) art. 36 bis (Arretrati) 9527 (Rata) 9004 (Interessi)

Come si compila il modello di pagamento F24

Il codice Tributo 9001 ’indicazione del termine “D” nella colonna MODALITA’ DI UTILIZZO sta a  significare che il tributo deve essere utilizzato solo per il versamento di imposte a debito.

L’indicazione del termine “R” nella colonna MODALITA’ DI UTILIZZO sta a significare che il tributo deve essere utilizzato solo per fruire di importi a credito.

L’indicazione del termine “E” nella colonna MODALITA’ DI UTILIZZO sta a significare che il tributo può essere utilizzato sia per il versamento di imposte a debito che per fruire di importi a credito.

La presenza del termine “(C)” nella colonna MODALITA’ DI UTILIZZO sta a significare che il tributo è utilizzabile solo presso il Concessionario della riscossione competente in ragione del proprio domicilio fiscale.

Nella colonna RATEAZIONE/REGIONE/PROV., gli zeri iniziali possono non essere indicati; ‘NNRR’ indicano rispettivamente la rata oggetto di pagamento ed il numero di rate complessivo; ‘T0′, ‘T1′, ‘T2′ e ‘T3′ rappresentano la territorialità competente per il tributo da referenziare con i codici disponibili sulle rispettive tabelle T0 – Tabella Regioni e Provincie autonome, T1 – Tabella Enti locali, T3 – Tabella degli enti territoriali emittenti prestiti obbligazionari. T2 rappresenta la sigla della provincia da referenziare per il tributo.

Nella colonna ANNO DI RIFERIMENTO, ‘AAAA’ richiede l’indicazione dell’anno cui si riferisce il versamento, ’0000′ non richiede l’indicazione dell’anno.

L’indicazione del termine “SI” nella colonna CODICE UFFICIO sta a significare che per il tributo deve essere indicato il CODICE UFFICIO.

L’indicazione del termine “SI” nella colonna CODICE ATTO sta a significare che per il tributo deve essere indicato il CODICE ATTO.

significare che il tributo deve essere utilizzato solo per il versamento di imposte a debito.

L’indicazione del termine “R” nella colonna MODALITA’ DI UTILIZZO sta a significare che il tributo deve essere utilizzato solo per fruire di importi a credito.

L’indicazione del termine “E” nella colonna MODALITA’ DI UTILIZZO sta a significare che il tributo può essere utilizzato sia per il versamento di imposte a debito che per fruire di importi a credito.

La presenza del termine “(C)” nella colonna MODALITA’ DI UTILIZZO sta a significare che il tributo è utilizzabile solo presso il Concessionario della riscossione competente in ragione del proprio domicilio fiscale.

Nella colonna RATEAZIONE/REGIONE/PROV., gli zeri iniziali possono non essere indicati; ‘NNRR’ indicano rispettivamente la rata oggetto di pagamento ed il numero di rate complessivo; ‘T0′, ‘T1′, ‘T2′ e ‘T3′ rappresentano la territorialità competente per il tributo da referenziare con i codici disponibili sulle rispettive tabelle T0 – Tabella Regioni e Provincie autonome, T1 – Tabella Enti locali, T3 – Tabella degli enti territoriali emittenti prestiti obbligazionari. T2 rappresenta la sigla della provincia da referenziare per il tributo.

Nella colonna ANNO DI RIFERIMENTO, ‘AAAA’ richiede l’indicazione dell’anno cui si riferisce il versamento, ’0000′ non richiede l’indicazione dell’anno.

L’indicazione del termine “SI” nella colonna CODICE UFFICIO sta a significare che per il tributo deve essere indicato il CODICE UFFICIO.

L’indicazione del termine “SI” nella colonna CODICE ATTO sta a significare che per il tributo deve essere indicato il CODICE ATTO.

(*) Nella colonna CODICE ENTE/CODICE COMUNE della SEZIONE ICI ED ALTRI TRIBUTI LOCALI deve essere indicata la sigla di una della province italiane per Diritti Camerali.

(**) Nella colonna CODICE ENTE/CODICE COMUNE della SEZIONE ICI ED ALTRI TRIBUTI LOCALI deve essere indicato il codice catastale del comune competente per l’imposta.

Quali sono i diritti del contribuente Quali sono i doveri del contribuente Termini prescrizione cartella di pagamento Statuto del Contribuente: download gratuitoLegge-del-27_07_2000-n.-212-

Salve,

in data 5 maggio 2022 ho ricevuto questa comunicazione dall’Agenzia delle Entrate:

Dal controllo della dichiarazione integrativa mod. Unico 2016 da lei presentata a rettifica della dichiarazione originariamente trasmessa, sono emerse alcune anomalie, può regolarizzando la sua posizione versando 544,84 € entro 30 gg.

Codice tributo: 9001

Anno di riferimento: 2015

Importo a debito: 544,84

Non so se ci siano stati realmente errori o meno, comunque non dovrebbe essere già prescritta e quindi da non pagare ormai?

In caso potrei fare ricorso o cosa suggerite?

Grazie e buona giornata.

Nicolò

si è prescritto salvo che l’agenzia non le abbia notificato in questi anni una raccomandata che lei non ha ritirato. Dovrebbe recarsi presso il concessionario della riscossione o altro ente che le ha notificato la cartella e farsi dare un estratto ottico della precedente raccomandata che dovrebbe esserle stata inviata entro i termini prescrizionali.

sono sordo, mi è arrivata lettera da pagare 351,41 euro e non ho capito il motivo…codice tributo 9001 x anno di riferimento 2012 ma non è prescritto? scaduto? siamo nel fine anno 2018 e sn passati 6 anni…prima di andare in agenzia entrate volevo da voi conferma se è in prescrizione o no? attendo grazie!

Deve leggere articolo dedicato alle responsabilità del dottore commercialista dove trova cosa deve fare in questi casi. IN estrema sintesi nella maggior parte die casi quando la colpa è del commercialista e lui lo ammette paga le sanzioni e gli interessi oltre ad eventuali aggi della riscossione mentre lei deve pagare la sorte capitale. Nel caso di operazioni più complesse e operazioni straordinarie invece il discorso naturalmente cambia ma questo non è il suo caso.

HO RICEVUTO COMUNICAZIONE DALL’AGENZIA DELLE ENTRATE PER UN PAGAMENTO DI EURO 171,00 RELATIVO ALL’ANNO 2015 CHE NATURALMENTE HO PAGATO. HO CHIESTO SPIEGAZIONE AL COMMERCIALISTA IL QUALE MI HA DETTO CHE E’ UNA SOMMA CHE DOVEVO PAGARE SENZA SPIEGARMI QUALE E’ STATO L’ERRORE MA DOVRO’ APPROFONDIRE E QUALORA FOSSE STATO UN ERRORE DEL COMMERCIALISTA POSSO CHIEDERE IL RIMBORSO DELLA SOMMA PAGATA IN PIU RISPETTO AL DOVUTO?

Lo fanno in base alle risultanze che gli derivano da eventuali fornitori con cui ha collaborato o altri istituti (INPS per esempio) da cui percepisce trattamenti economici

Scusate ho dimenticato che la scadenza era il 29 febbraio

Buongiorno sono in ritardo nel pagamento di una rata per un accertamento fiscale ,il codice 9011 mi dà un importo di 294,11 mentre il codice 9002 ha u importo di 8,60 .Mi potete dare importi e codici per un pagamento che dovrei effetuare il giorno 8 marzo ?

Grazie

Esatto, ne sceglierei comunque uno di fiducia sempre se possibile per incrementare la qualità del servizio ancora di più :-)

Non ne capisco l’utilità sinceramente. Mi atterrei a versare, se dovuto, quanto richiesto con le modalità di pagamento esposte.

Ho ricevuto un avviso bonario, da saldare utilizzado il codice 9001. Però, nell’atto, è precisato di che si tratta di contributi alla gestione separata INPS (cod 9305) e una piccola sanzione (cod 9302). Posso, nel saldare la somma richiesta, utilizzare già questi codici che si riferiscono ai contributi INPS (invece di usare il codice 9001), ovviamente precisando il numero dell’atto nel modello F24?

Chiedo ciò perchè in agenzia delle entrate alla fine mi hanno detto di “sincerarmi presso INPS che le somme vengano poi imputate alla mia posizione contributiva”. Inoltre in tal modo si tratta certamente di contributi previdenziali versati nel 2015, ovvero deducibili il prossimo anno ai fini IRPEF.

Grazie per le risposte

non mi sembra giusto pagare delle sanzioni x pagamenti tardivi DI IMPORTO 0,00

NON C’è QUALCOSA CHE MI PUO’ AIUTARE?

rettifico la mia precedente, precisando che la disoccupazione è dal novembre 2010 e non 2013

buongiorno,

ho ricevuto una comunicazione dall’agenzia dell’entrate riferite a dei presunti errori sulla dichiarazione unico del 2013.

ho solo una domanda da fare:

se sono disoccupato dal novembre 2013, quindi non avendo mai presentato alcuna dichiarazione dei redditi, come è possibile che possano verificarsi simili situazioni?

cordiali saluti

ciao posso una domanda?

sto pagando delle rate al fisco, con questo codice tributo (9001/9002) , ma leggendo il suo articolo capisco che il codice in questione, parla di incroci di dati che non sono corretti.

Ora, spero di aver capito bene, il mio commercialista mi ha detto che devo pagare queste somme, perchè ho omesso qualche pagamento nell’anno 2012, cosa che a me non risulta, e non di un eventuale incrocio di dati.

A questo punto Vi chiedo, secondo voi come sta la faccenda?

Per caso ha fatto lui qualche errore, nelle precedenti dichiarazioni, oppure può essere che io non abbia pagato qualcosa, nel 2012?

vi prego di rispondermi grazie…

Però puoi farti riconoscere le spese facendo ricorso ed allegando allo stesso il conteggio scaturente dalla dichiarazione riliquidata secondo te, allegando copia di tutte le spese.

Ma affidati ad un Commercialista iscritto all’Ordine. L’iscrizione all’Ordine è una garanzia verso il Cliente. Vai sul sito dei commercialisti e ricerca l’esistenza del nominativo che hai scelto.

La norma parla di detrazione solo nell’anno di sostenimento della spesa per cui non credo che l’agenzia delle entrate ne possa tenere conto purtroppo.

Salve, Non avendo trasmesso la dichiarazione dei redditi dovuta per l’anno 2009 ho avuto un accertamento dell’Agenzia delle Entrate.

In quell’anno ho acquistato l’appartamento, inoltre ho effettuato numerosissime spese per farmaci, posso farmi decurtare tutte queste spese sostenute?

Grazie