La NO TAX AREA identifica un reddito imponibile che non è soggetto al pagamento di imposte e tasse e deriva dall’applicazione di un calcolo matematico che vedremo nel seguito per fornire alcuni chiarimenti in risposta alle vostre domande.

La NO TAX AREA identifica un reddito imponibile che non è soggetto al pagamento di imposte e tasse e deriva dall’applicazione di un calcolo matematico che vedremo nel seguito per fornire alcuni chiarimenti in risposta alle vostre domande.

Significato e origine della NO TAX AREA

La No Tax Area individua una tipologia di reddito che per sua natura o per la sua quantità non è soggetto a tassazione e talvolta, come vedremo nemmeno all’obbligo di indicazione nel modello della dichiarazione dei redditi.

Fin qui potremmo esultare come in Italia Germania ma purtroppo il rovescio della medaglia consiste nell’impossibilità di poter sfruttare delle detrazioni di imposta nel caso per esempio di ristrutturazioni edilizie o per la riqualificazione ed il risparmio energetico.

La No Tax area è stata introdotta dalla Legge n. 289 del 2002 e più in particolare dall’articolo 2 e la finalità è stata quella di tutelare il primo scaglione di reddito Irpef ossia al di sotto della soglia di sussistenza.

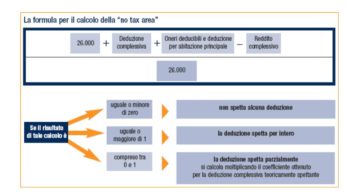

In principio era stata definita con un formula matematica e funzionava come una deduzione di dal reddito imponibile complessivo e con il tempo si è parzialmente modificata introducendo una serie di detrazioni per lavoro dipendente e di lavoro autonomo nonché oggi anche per i redditi di pensione che diventano decrescenti al crescere del reddito.

Le detrazioni d’imposta potranno quindi azzerare l’imposta ma mai andare a credito per i soggetti cosiddetti incapienti con la conseguenza che on potrà andare a credito verso l’Erario. Esiste solo caso particolare che vediamo alla fine

Caratteristiche della No Tax Area

La detrazione di imposta è inversamente proporzionale al valore del reddito imponible. Essendo la tassazione progressiva anche la riduzione della detrazione fiscale sarà progressivamente più bassa. La detrazione si azzera per redditi di importo superiore a 55000 euro.

La No Tax Area non dipende dall’età assunta dal contribuente.

La no Tax area è disciplinata da due articoli del Tuir che sono l’11 ed il 13:

- L’articolo 11, comma 2 del TUIR dispone che i contribuenti al cui reddito complessivo concorrono soltanto redditi di pensione non superiori a 7.500 euro, goduti per l’intero anno, redditi di terreni per un importo non superiore a 185,92 euro e il reddito dell’unità immobiliare adibita ad abitazione principale e delle relative pertinenze;

- L’articolo 13, comma 1, lettera a) del TUIR, ossia i contribuenti con reddito complessivo non superiore a 8.000 euro al quale concorrono uno o più redditi di cui agli artt. 49, con esclusione di quelli indicati al comma 2, lettera a) (pensioni ed assegni equiparati), e 50, comma 1, lettere a), b), c), c-bis), d), h-bis) e l);

- L’articolo 13, comma 5, lettera a) del TUIR, cioè i contribuenti con reddito complessivo non superiore a 4.800 euro al quale concorrono uno o più redditi di cui agli articoli 50, comma 1, lettere e), f), g), h) e i), ad esclusione di quelli derivanti dagli assegni periodici al coniuge indicati nell’articolo 10, comma 1, lettera c), fra gli oneri deducibili, o di cui agli artt. 53, 66 e 67, comma 1, lettere i) e l) del TUIR.

Nel seguito troviamo la tragduzione diquanto sopra scritto in termini giuridici e che spero possa esservi di aiuto

CASI DI ESONERO per tipologia di reddito prodotto

| È esonerato dalla presentazione della dichiarazione il contribuente che possiede esclusivamente i redditi indicati nella prima colonna, se si sono verificate le condizioni descritte nella seconda colonna. L’esonero non si applica se il contribuente deve restituire in tutto o in parte, il bonus Irpef. |

|

TIPO DI REDDITO |

CONDIZIONI |

Abitazione principale, relative pertinenze e altri fabbricati non locati (*) |

|

Lavoro dipendente o pensione |

1. Redditi corrisposti da un unico sostituto d’imposta obbligato ad effettuare le ritenute di acconto o corrisposti da più sostituti purché certificati dall’ultimo che ha effettuato il conguaglio2. Le detrazioni per coniuge e familiari a carico sono spettanti e non sono dovute le addizionali regionale e comunale |

Lavoro dipendente o pensione + Abitazione principale, relative pertinenze e altri fabbricati non locati (*) |

|

Rapporti di collaborazione coordinata e continuativa compresi i lavori a progetto.Sono escluse le collaborazioni di carattere amministrativo-gestionale di natura non profes- sionale rese in favore di società e associazioni sportive dilettantistiche |

|

Redditi esenti.Esempi: rendite erogate dall’Inail esclusivamente per invalidità permanente o per morte, alcune borse di studio, pensioni di guerra, pensioni privilegiate ordinarie corrisposte ai militari di leva, pensioni, indennità, comprese le indennità di accompagnamento e assegni erogati dal Ministero dell’Interno ai ciechi civili, ai sordi e agli invalidi civili, sussidi a favore degli han- seniani, pensioni sociali |

|

Redditi soggetti ad imposta sostitutiva (diversi da quelli soggetti a cedolare secca). Esempi: interessi sui BOT o sugli altri titoli del debito pubblico |

|

Redditi soggetti a ritenuta alla fonte a titolo di imposta.Esempi: interessi sui conti correnti bancari o postali; redditi derivanti da lavori socialmente utili |

|

(*) L’esonero non si applica se il fabbricato non locato è situato nello stesso comune

|

|

CASI DI ESONERO in base alla quantità di reddito prodotto

| È esonerato dalla presentazione della dichiarazione il contribuente che possiede esclusivamente i redditi indicati nella prima colonna, nei limiti di reddito previsti nella seconda colonna, se si sono verificate le condizioni descritte nella terza colonna. L’esonero non si applica se il contribuente deve restituire in tutto o in parte, il bonus Irpef. | ||

| TIPO DI REDDITO | LIMITE DI REDDITO (uguale o inferiore a) | CONDIZIONI |

Terreni e/o fabbricati (comprese abitazione principale e sue pertinenze(*)) |

500 |

|

Lavoro dipendente o assimilato + altre tipologie di reddito (**) |

8.000 |

Periodo di lavoro non inferiore a 365 giorni Periodo di pensione non inferiore a 365 giorni.Le detrazioni per coniuge e familiari a carico so- no spettanti e non sono dovute le addizionali re- gionale e comunale. Se il sostituto d’imposta ha operato le ritenute il contribuente può recuperare il credito presentando la dichiarazione. |

Pensione + altre tipologie di reddito (**) |

7.750 |

|

Pensione + terreni + abitazione principale e sue pertinenze (*) (box, cantina, ecc.) |

7.750 (pensione) 185,92 (terreni) |

|

Pensione + altre tipologie di reddito (**) |

8.000 |

Periodo di pensione non inferiore a 365 giorni. Contribuente di età pari o superiore a 75 anni.Le detrazioni per coniuge e familiari a carico so- no spettanti e non sono dovute le addizionali re- gionale e comunale. Se il sostituto d’imposta ha operato le ritenute il contribuente può recuperare il credito presentando la dichiarazione. |

Assegno periodico corrisposto dal coniuge + altre tipologie di reddito (**)È escluso l’assegno periodico destinato al mantenimento dei figli |

7.750 |

|

Redditi assimilati a quelli di lavoro dipendente e altri redditi per i qualila detrazione prevista non è rapportata al periodo di lavoro.Esempi: compensi percepiti per l’attività libero professionale intramuraria del personale dipendente dal Servizio sanitario nazionale, redditi da attività commerciali occasionali, redditi da attività di lavoro autonomo occasionale |

4.800 |

|

Compensi derivanti da attività sportive dilettantistiche |

28.158,28 |

|

(*) Abitazione principale e pertinenze per le quali non è dovuta l’Imu.(**) Il reddito complessivo deve essere calcolato senza tener conto del reddito derivante dall’abitazione principale e dalle sue pertinenze. |

||

CONDIZIONE GENERALE DI ESONERO

| In generale è esonerato dalla presentazione della dichiarazione il contribuente, non obbligato alla tenuta delle scritture contabili, che possiede redditi per i quali è dovuta un’imposta non superiore ad euro 10,33 come illustrato nello schema seguente: |

| Contribuenti non obbligati alla tenuta delle scritture contabili che si trovano nella seguente condizione:

imposta lorda (*) – detrazioni per carichi di famiglia – detrazioni per redditi di lavoro dipendente, pensione e/o altri redditi – ritenute = importo non superiore a euro 10,33 |

Cos’è la detrazione fiscale: definizione

La detrazione fiscale è il diritto a ridurre l’imposta IRPEF (che molti di voi chiamano impropriamente tasse) per effetto del sostenimento di alcune spese a cui il Legislatore attribuisce una speciale funzione di tutela ed interesse pubblico. Anche la misura della detrazione potrà variare in base al momento storico e alla tipologia di spesa. Basti pensare al 19% di detrazione concessa per le spese mediche ed il 65% per quelle sostenute per il risparmio energetico.

Cos’è la deduzione fiscale: definizione

La deduzione opera secondo lo stesso principio di cui sopra ma con una funzione minore nel senso che agisce come una riduzione sul reddito imponibile Irpef e non abbatte direttamente l’imposta come nel caso delle detrazioni.

Per loro natura quindi le deduzioni, in termini di risparmio, pesano di meno rispetto alle detrazioni di imposta. A titolo di esempio vi sono deduzioni per le erogazioni liberali fatte verso istituti religiosi o verso amministrazione pubblica o le scuole. Oppure quelle per il pagamento dei contributi previdenziali INPS e assistenziali obbligatori e volontari

Uno dei tanti casi in cui opera la No Tax Area, oltre a deduzioni e detrazioni, può riguardare la cessione del credito derivante dalle detrazioni per il risparmio energetico. In pratica il legislatore ha dato la possibilità di vendere il credito a terzi dal momento che non potrebbe essere utilizzato dal contribuente che ha sostenuto effettivamente la spesa.

Cessione del credito per imposta derivante dalle detrazioni per il risparmio energetico

Come definito nella circolare 4 del 2017 dell’agenzia delle entrate, la norma prevede che, in base all’articolo, comma 74 della legge n. 208 del 2015, i soggetti c.d. “no tax area“ (vale a dire i possessori di redditi esclusi dalla imposizione ai fini dell‘IRPEF o per espressa previsione o, perché l‘imposta lorda è assorbita dalle detrazioni di cui al citato art. 13 del TUIR) i quali non possono, in concreto, fruire della detrazione atteso che la stessa spetta fino a concorrenza dell‘imposta lorda, possono cedere ai fornitori che hanno eseguito gli interventi di risparmio energetico, un credito d’imposta pari alla detrazione teoricamente spettante.

Tale possibilità è riconosciuta esclusivamente con riferimento agli interventi di riqualificazione energetica riguardanti parti condominiali, per le spese sostenute nel 2016 (Circolare 18.05.2016, n. 20, paragrafo 6) e nel 2017. La cessione del credito deve essere effettuata secondo le modalità stabilite con il Provvedimento del Direttore dell’Agenzia delle entrate del 22 marzo 2016; la detrazione ceduta non deve essere indicata in dichiarazione.

Peraltro, la legge n. 232 del 2016 ha esteso la possibilità di cedere la detrazione sotto forma di credito d’imposta a soggetti terzi, anche diversi dai fornitori, per specifiche tipologie di interventi di risparmio energetico, per il periodo 2017-2021.

Tuttavia la material della cessione del credito di imposta è stata soggetta a diverse modifiche che hanno interessato sia la tipologia di credito da poter cedere (anticipo quelli derivanti dalle detrazioni per il risparmio energetico, ma non tutti) sia al soggetto a cui cedere tali crediti.

Casi particolari di credito fruibile per gli incapienti

L’unico caso ammesso di credito verso erario per i soggetti incapienti riguarda la detrazione per canoni di locazione sostenuti per l’abitazione principale.

Riferimenti normativi

Legge di Bilancio 2017 n. 232 del 11.12.2016

sono andata in pensione a settembre 2021 ho compiuto 67 anni avevo 17 anni di lavoro ho pagato irpef al 23 per cento come devo fare per recuperare irpef ho percepito 2500 euro. grazie

Mia madre vorrebbe acquistare un auto con l’IVA al 4% essendo invalida al 100%. Essa rientra nella no tax area avendo un reddito di circa 500 euro mensili. Ovviamente non può detrarre nessun tipo di spesa. Può mio padre detrarre il 19% dell’irpef ,su circa 18000 euro, (come prevede la legge per i possessori di 104) relativo all’acquisto dell’auto???

Grazie:

Sono disoccupato ho 36 anni, non riesco a trovare lavoro, prendo solo redditi dagli immobili lasciati da mia zia, incasso 3700 annui e sono a carico di mia madre ultrasettantenne.

Pago l’irpef e mia madre ha perso l’assegno di mantenimento perché sopra i 26 anni lo scaglione è sotto i 4000 euro famosi.

Perché continuo a pagare l’irpef? Il mio patronato è il terzo anno di fila che me lo fa pagare…

La soglia di 10.33 calcola sommando anche i detrazione per figli a carico?

Per esempio: ho percepito 5.200E come “redditi assimilati a quelli raporto dipendente” e ho un figlio a carico. Il calcolo viene 5.200*0.23 (1.196)-1.220 (detrazione) < 10,33, quindi non sono tenuto presentare il dichiarazione?

Effettivamente cosi il limite di no-tax risale da 4.800 a 5300 (1230,33/0.23)