Aggiornato il 27 Luglio 2023

In questo articolo troverete alcuni spunti per capire quando fare la ritenuta d’acconto e come si usa in fattura oltre ad avere un fac simile di fattura da compilare per esercitarvi con la fatturazione. Nel modello che potete scaricare gratuitamente troverete tre esempi di fatturazione semplici ed un modellino che vi potrebbe essere utile. In questo modello della ritenuta d’acconto troverete un esempio di fatturazione in regime dei minimi, in regime fiscale ordinario e infine un esempio di emissione di ricevuta per prestazioni occasionali.

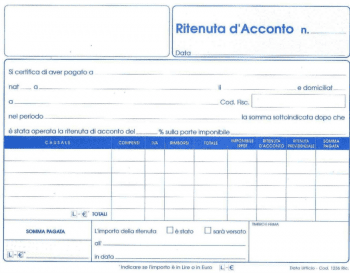

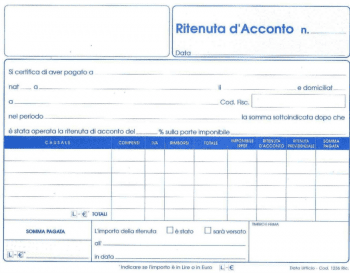

Modello di ritenuta d’acconto in fattura

Che cosa è la Ritenuta d’acconto

La ritenuta d’acconto non è altro che un prelievo che ci viene applicato dal nostro cliente (se soggetto passivo di imposta in linea generale) su quanto dovuto e che viene versata dal nostro cliente allo stato mediante il modello F24. (Questo è in modo molto semplice quello che chiamasi in linguaggio tecnico meccanismo della sostituzione di imposta in cui un Soggetto/Cliente/ Sostituto trattiene una somma a titolo di imposta o acconto al Soggetto/Fornitore/Sostituito che sta a valle).

Differenza tra ritenuta a titolo di acconto e ritenuta a titolo di imposta

Inutile dirlo che nell’ambito del diritto tributario la ritenuta a titolo di acconto applicata in fattura rappresenta un nostro credito di imposta che versiamo in anticipo per il tramite del nostro cliente; tuttavia il reddito su cui la ritenuta è stata calcolata concorre nel monte reddituale del soggetto su cui poi saranno calcolate le imposte.

Nel caso invece di ritenute a titolo di imposta il reddito sottoposta a ritenuta non concorrerà più ad alimentare il reddito imponibile del soggetto.

Quali sono i Soggetti che applicano la ritenuta: i sostituti di imposta

Sono le società di capitali residenti nel territorio dello Stato Italiano, o non residenti ma limitatamente ai redditi dalle loro stabili organizzazioni in Italia, i lavoratori autonomi e persone fisiche imprenditori, professionisti, i condomini, le associazioni senza personalità giuridica o enti pubblici o privati, i liquidatori ed i curatori fallimentari.

Tipologie di Ritenute di acconto

Le ritenute d’acconto sono calcolate sui redditi di lavoro autonomo, ma anche sui redditi di lavoro dipendente, sui redditi di capitale e sui redditi diversi (ad esempio sulle prestazioni occasionali) e possono variare la loro percentuale di applicazione. In questa sede vediamo le ritenute da lavoro autonomo.

| Ritenute dei sostituti in vigore – Lavoro autonomo ed altri redditi | ||||

| Tipologia di reddito | Criterio di tassazione | Aliquota tassazione % | Riduzione base imponibile % | Codice tributo |

| Prestazioni di lavoro autonomo e prestazioni occasionali | ritenuta a titolo d’acconto | 20,00 | 1040 | |

| Compensi erogati ad amministratori di condominio | ritenuta a titolo d’acconto | 20,00 | 1040 | |

| Redditi derivanti dall’utilizzazione delle opere dell’ingegno, di brevetti industriali e di processi, formule, etc… | ritenuta a titolo d’acconto | 20,00 | 25,00 | 1040 |

| Partecipazioni agli utili per contratti di associazione in partecipazione (solo lavoro) | ritenuta a titolo d’acconto | 20,00 | 1040 | |

| Compensi per levata protesti esercitata dai segretari comunali | ritenuta a titolo d’acconto | 20,00 | 15,00 | 1040 |

| Prestazioni di lavoro autonomo di soggetti non residenti (anche occasionale o sotto forma di partecipazione agli utili) | ritenuta a titolo d’imposta | 30,00 | 1040 | |

| Compensi erogati ad amministratori di condominio non residenti | ritenuta a titolo d’imposta | 30,00 | 1040 | |

| Redditi derivanti dall’utilizzazione delle opere dell’ingegno, di brevetti industriali e di processi, formule, etc… prodotti da soggetti non residenti | ritenuta a titolo d’imposta | 30,00 | 25,00 | 1040 |

| Partecipazioni agli utili per contratti di associazione in partecipazione percepiti da soggetti non residenti (solo lavoro) | ritenuta a titolo d’imposta | 30,00 | 1040 | |

| Compensi per levata protesti esercitata dai segretari comunali non residenti | ritenuta a titolo d’imposta | 30,00 | 15,00 | 1040 |

| Compensi corrisposti dallo Stato, da soggetti residenti nel territorio dello Stato o da stabili organizzazioni nel territorio dello Stato di soggetti non residenti per l’utilizzazione di marchi di fabbrica e di commercio, di opere dell’ingegno, di invenzioni industriali e simili, nonché per l’uso di veicoli, macchine ed altri beni mobili a soggetti non residenti | ritenuta a titolo d’imposta | 30,00 | 1040 | |

| Rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari | ritenuta a titolo d’acconto | 20,00 | 50,00 | 1038 |

| Rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari (con dipendenti o terzi) | ritenuta a titolo d’acconto | 20,00 | 80,00 | 1038 |

| Incaricati alle vendite a domicilio | ritenuta a titolo d’imposta | 23,00 | 22,00 | 1038 |

Esistono tantissime fattispecie di compensi a cui applicare la ritenuta d’acconto. Consultate l’articolo di approfondimento dedicato alla ritenuta d’acconto ad agenti, agenzie, rappresentanti, broker, venditori a domicilio e mediatori.

Su cosa si applica la ritenuta d’acconto in fattura

Se non avete mai visto una fattura o non sapete com’è strutturata vi posso dire che leggendola dall’alto verso il basso troverete gli onorari concordati con il cliente, il contributo previdenziale laddove previsto (nel caso delle società NO), l’imponibile Iva, l’Iva, il totale della fattura, la ritenuta d’acconto e per finire il netto a pagare, ossia quello che vi sarà bonificato.

Nella base imponibile per calcolare la ritenuta non dovrete considerare i contributi previdenziali INPS ed assistenziali INAIL dovuti per legge a carico del cliente mentre non sono esclusi quelli a carico del lavoratore autonomo, questo significa che il contributo previdenziale alla rispettiva Cassa previdenziale di appartenenza resterà escluso dalla base imponibile ai fini del calcolo della ritenuta di acconto mentre quello da versare alla Gestione Separata INPS sarà incluso.

Per la corretta applicazione di questa voce ho scritto un apposito articolo dedicato al riaddebito contributo INPS del 4% in fattura dove sono descritte le metodologie di applicazione e di calcolo.

Rientrano i cosiddetti rimborsi a piè di lista come le spese di viaggio e trasporto, alloggio e vitto, ristoranti, alberghi e simili anticipate dal professionista .

Non rientrano nemmeno le spese anticipate in nome e per conto del cliente che non sono servite all’espletamento dell’attività oggetto della prestazione di servizi professionali. Tali spese dovranno essere analiticamente documentate e conservate per un possibile accertamento o richiesta di informazioni da parte del fisco.

Calcolo della ritenuta d’acconto

La ritenuta sarà data dall’applicazione di una percentuale (ipotizziamo per semplicità sia quella tradizionale al 20%) ad un valore che comprenderà l’onorario fissato con il Cliente, i rimborsi spese forfettari e non inerenti lo svolgimento della prestazione ed il contributo previdenziale eventualmente versato alla cassa previdenziale o all’inps.

Se il fornitore non è residente da un punto di vista fiscale in Italia, si applica la ritenuta nella misura del 30% la titolo d’imposta.

Siamo spessi portati a pensare che la ritenuta sia effettuata sulle prestazioni di servizi, ma le prestazioni di servizi in realtà possono consistere anche in una obbligazione di non fare. Allo stesso modo si applicano le ritenute sulle prestazioni occasionali (di importo inferiore ai 25,82 euro) di partecipazione agli utili o rese nei confronti di terzi oppure quando sono a fronte sugli utili a fronte di partecipazioni di lavoro in società (apporto o conferimento di lavoro nel capitale sociale).

A colpo d’occhio si è portati a calcolare la ritenuta sul valore subito precedente, invece viene calcolata sugli onorari (prima linea della fattura) più gli importi descritti precedentemente.

E se ormai siete più bravi leggete anche l’articolo dedicato al

Calcolo della ritenuta d’acconto

dove trovate anche alcuni esempi ed un foglio di calcolo in xls che potrebbe esservi utile.

Ritenute su redditi di lavoro autonomo dei liberi professionisti agenti, rappresentanti e commercianti

A titolo di esempio vi riepilogo le tipologie di redditi di lavoro autonomo che subiscono una ritenuta del 20% rispetto al valore liquidato e primo tra tutti sono le prestazioni occasionali verste a soggetti residenti fiscalmente in Italia (20%) o all’estero (30%), redditi derivanti da diritti di autore con la medesima distinzione del 20 o del 30% ma calcolati sul 75% del liquidato, o provvigioni date ad agenti e rappresentanti o anche per prestazioni di mediazione o commissione che sono calcolati però con il 23% applicato al 50% della provvigione (o solo sul 20% qualora dichiari di avvalersi di dipendenti nell’espletamento del suo lavoro), compensi spettanti agli associati in partecipazione con apporto di solo lavoro. Esistono anche altri casi non solo che possono differire per la natura dle reddito (come detto di lavoro dipendente, di capitale e redditi diversi) ma anche a seconda del soggetto che incassa la fattura o la parcella ed il cliente. L’importante è che sappiate che esiste questo meccanismo di sostituzione e questi sono alcuni esempi. Laddove aveste poi bisogno di approfondire non solo con la norma potete scrivere all’indirizzo di posta elettronica info@tasse-fisco.com, oppure ancor meglio partecipare inserendo un commento qui sotto.

Nuova ritenuta d’acconto per i contribuenti del Regime Forfettario che assumono dipendenti

Nel seguito vi segnalo la nuova guida all’applicazione della ritenuta d’acconto prevista per gli aderenti al regime forfettario dei minimi ce assumono lavoratori dipendenti in vigore dal primo maggio 2019 ma con efficacia retroattiva al primo gennaio dello stesso anno.

La fatturazione con la ritenuta d’acconto

Per questo argomento vi consiglio di leggere l’articolo dedicato alla fatturazione dove troverete anche i rimandi ad altri articoli di approfondimento dedicati alla nuova Certificazione Unica CU.

Vi segnalo anche l’articolo dedicato a chi applica la ritenuta perché vi ricordo che obbligati versamento non sono tanto i fornitori che emettono fattura ma coloro che dovranno applicarla al versamento indipendentemente da quello che trovate in fattura. A tal proposito vi segnalo l’articolo dedicato proprio ai Soggetti Obbligati al versamento della ritenuta d’acconto.

Emissione della fattura proforma o preavviso di parcella

Nella prassi si riscontra spesso l’emissione di fatture proforma o preavvisi di parcella che anticipano la futura emissione della fattura vera e propria. Ho dedicato un articolo all’argomento in quanto spesso si scambiano fatture proforma per vere e proprie fatture e viceversa con tutte le implicazioni del caso non solo in termini di deduzione del costo e versamento/detrazione dell’Iva ma anche per i rapporti tra i soggetti interessati cliente e fornitore.

Fattura Avvocato: calcolo, scorporo Iva

Ritenute d’acconto per Agenti, Intermediari, Rappresentanti Broker

Riduzione Ritenute d’acconto per agenti, intermediari, rappresentanti, broker e altre categorie

Nel seguito la dichiarazione da rendere per la riduzione della ritenute al 23% del 20% dell’imponibile

Forse non tutti sanno che:

Pur se nella prassi si dà per scontato, vi segnalo che non è necessario, dove per necessario intendo che la non indicazione non espone il soggetto he emette la fattura a sanzioni amministrative, indicare in fattura la ritenuta d’acconto applicata su un eventuale onorario da erogare al professionista, agenzia nonché il netto a pagare.

Articolo correlati

Marche da bollo in fattura

Ritenuta d’acconto, spese anticipate e Rimborsi a Piè di lista

Leggi anche: compilazione del codice tributo 1040 Irpef

no

vorrei per cortesia sapere se la ritenuta di acconto va effettuata anche nel caso di prestazione occasionale a favore di una azienda straniera extra UE da parte di un cittadino italiano esente da Iva

non conosco i termini della vicenda ma l’argomento è alquanto scivoloso in quanto nel suo caso potrebbe essere ricondotto a due fattispecie:: una con iVa e una senza IVA (più una che l’altra a dire il vero). ragionando a voce alta: potrebbe sostenere che trattasi di una prestazione occasionale? difficile dal momento che è stato il liquidatore da quello che comprendo dietro la parola “chiudere”….se invece ha percepito X compensi per essersi recato in camera di commercio e aver chiuso due società è altro discorso. Diciamo che da quello che comprendo e che giustificherebbe il lauto compenso l0attività che lei ha posto in essere è stata complessa e come tale, “anche se diretta ad uno specifico affare” non è esente dall’applicazione dell’Iva che avrebbe peraltro dovuto aprire entro 30 giorni dal concretizzarsi dei presupposti per l’applicazione. Altro discorso è “provarci”, che esula dalle mie previsioni e che sconsiglio

Buonasera, ho fatto chiudere un contratto tra 2 società extra UE e mi vogliono dare una provvigione, per essere liquidato mi è stata richiesta la fattura, non ho la partita IVA e la cifra è molto importante.. Come posso fare? Grazie mille

Buongiorno, non riesco a chiarire un aspetto nella tassazione delle prestazioni occasionali con ritenuta d’acconto. Un lavoratore dipendente (che supera i 28.000€ di reddito imponibile, che equivalgono ad una aliquota del 38%), per una prestazione occasionale, nel 730 paga il 18% dell’importo lordo versato dal “committente / cliente”, come saldo al 20% alla ritenuta d’acconto?

Facciamo il classico esempio dei 1000€ ma poniamoli come netto che un prestatore d’opera vorrebbe ricevere. Su 1000€ netti il “cliente / committente” quanto dovrebbe versare considerando che l’aliquota del prestatore d’opera risulta del 38%?

A) 1380€. Di cui 276€ (20%) subito versati come ritenuta d’acconto e i restanti 112€ (388€-276€) versati nel 730 dal prestatore d’opera. 1380-276-112=1000€ netti

B) 1612,9€. Di cui 322,58 (20%) subito versati come ritenuta d’acconto e 290,32 (18% ->1612,9 * 0,18) versati nel 730 dal prestatore d’opera. 1612,9-322,58-290,32=1000€ netti

C) Nessuna delle due ipotesi precedenti. Se siete così cortesi di farmi un esempio per cui riesca a carpire la tassazione applicata.

Fa una prestazione che vale 1000 euro. La pagano 800 perché ha indicato nel foglietto della prestazione che le dovevano dare 1000. Nella dichiarazione dei redditi indicherà nel rigo ritenuta subite 200. Quando andrà a calcolare le imposte che supponiamo siano al 23% vedrà che dovrebbe versare 230 euro. Da quei 230 euro decurta i 200 euro e si troverà a versare di conseguenza solo 30. Esempio veramente terra terra ma spero che le chiarisca le idee.

BUONGIORNO

sono stato licenziato un mese fa e mi hanno pagato il periodo di preavviso di 3 mesi, pertanto io pur essendo a casa ho 3 mesi pagati con relativi contributi. Nel frattempo una azienda mi ha chiesto una consulenza. Posso proporre la ritenuta d’acconto, non superando i 5000 euro di compenso?

grazie a chiunque mi possa dare delucidazioni in merito.

Illegali ora non esageriamo nel suo caso laddove lei sia Questa attività continuativamente durante l’anno E lo faccia anche in maniera abituale sarebbe soggetto all’obbligo di cura partita Iva ma da qui a essere illegali ci passa un bel po’per cui ti dico che proporre la prestazione occasionale per questo spettacolo è una richiesta del tutto lecita

Salve, sono un’artista di strada che svolge queso lavoro come unica attività. Non riesco a superare i 5.000 euri annui. Una agenzia mi ha contattato per uno spettacolo e quando le ho detto che facevo ritenute d’acconto per prestazioni occasionali mi ha risposto che è illegale. E’ vero ? Nel mio caso sono illegali?. Grazie e ne approfitto per augurare buon natale. Roberto mele

Non esiste un minimo

Salve, volevo sapere se esiste un importo minimo in fattura per cui si deve inserire la ritenuta d’acconto. Esempio, se devo fatturare soli 9 euro va applicata? Grazie

Buongiorno a tutti.

vi pongo il seguente questito perché ho avuto già due risposte che sono l’una in contrasto con l’altra e mi serve un terzo parere.

Un mio cliente (ditta individuale) è nell’informatica. Vende computer tramite un ecommerce, esegue assistenza e riparazioni in laboratorio e a doimicilio cliente, ha contratti annuali di assistenza con aziende, fa consulenza e sviluppo ICT, sviluppa software ad hoc e fa rivendita di programmi di terzi; è inscritto anche all’albo artigiani.

La domanda è questa: alcuni suooi clienti gli richiedo dei computer a seguito di progetti più ampi (ristrutturazione reti, potenziamento dei server) quindi ha una componente di hardware e software che acquista sal suo fornitore e rivende e una componente di consulenza che da al cliente.

Onde evitare problemi l’idea è di emettere una fattura per la parte della vendita (cessione di bene) con iva al 22% e la fattura della consulenza ICT a parte applicando la ritenuta dacconto al 20%, secondo voi è giusto?

Leggendo normative e altro non ho trovato nulla che lo avvalli in pieno ma nenache nulla che lo vieti.

Vi ringrazio per l’aiuto che potrete darmi.

Danilo.

Faccia una ricevuta fiscale cumulativa alla svelta prima che le scatenino un anatema contro…applichi la ritenuta d’acconto del 20% come prestazione occasionale.

Buongiorno

ho collaborato per una settimana con un centro di cartomanzia.

Visto l’ambiente che non mi era consono e visto che era ancora solo una prova ho scritto ( ho tutte le mail…) che non mi interessava lavorare in questo modo!!

Oltre ad urli al telefono ecc ecc , tanto che hanno smesso

solo quando ho minacciato di andare con tutte le mail che ho e gli sms….dai Carabinieri.

So che è un brutto ambiente ma visto che anni fa ho studiato i tarocchi solo per hobby, e ora mi trovo in un periodo difficile, pensavo di provare!!

Ora questi non solo dicono che pagheranno la settimana tra un mese ( e vabbè ) ma mi hanno inviato un modulo in bianco

di ritenuta d’acconto perché io lo compili e loro in quel caso pagherebbero.

Cosa posso fare per togliermi dai piedi questi soggetti e non rimetterci i soldi che è giusto che io abbia!!

Grazie se mi risponderete

Nina

Buongiorno,

io sono un lavoratore dipendente; da qualche tempo ho occasione di fare da consulente per un ufficio, in modo occasionale. Mi trovo nella necessità di emettere ritenuta d’acconto. Non mi è chiaro però come gestirla a livello di mia dichiarazione dei redditi.

Qualcuno potrebbe fare un esempio terra-terra per uno completamente analfabeta in materia? Grazie mille. Saluti

inserisco solo per poter richiedere notifica dei prossimi commenti a questo post

saluti

Io sono p iva ditta individuale iscritta camera commercio (consul. informatica cod iva 620200). Per anni per errore ho compilato il quadro RE di unico (invece di RG)sino a quando l’INPS mi e’ venuta a richiedere i contributi da autonomo. Chiarito con INPS che avevo gia’ pagato come iscritto INPS commercianti, ho poi dichiarato dal 2014 (compensi 2013) il quadro RG.

Poiche’ nel quadro RG non c’e’ un campo per recuperare la ritenuta di acconto ho utilizzato RN32 campo 2.

Mi viene il dubbio che invece io non dovrei emettere fattura con ritenuta d’acconto e che potrei avere rilievi dall’Agenzia entrate per la dichiarazione unico 2014. Mi chiarisce come devo fatturare ed eventualmente sanare la dichiarazione? Grazie

Sono un consulente che effettua attualmente prestazioni occasionali verso la PA, finora emettevo una nota per compenso con ritenuta d’acconto e certificazione sostitutiva, con la nuova procedura sono costretto ad aprire la partita IVA? Oppure c’è la possibilità d’inserire i dati della nota nella procedura di fatturazione con la PA? grazie per la gentile risposta

Salve,

sono un consulente freelance per le imprese. Mi occupo, su incarico occasionale di visitare dei rivenditori di una mia azienda cliente e fargli una sorta di checkup prestazionale dell’attività. A fronte di ciò la mia committente mi riconosce una cifra X a fronte di una fattura con Iva. Io con la mia p.iva. vorrei emettere fattura ma esente da ritenuta d’acconto, per altri motivi. Come dovrebbe essere inquadrata la mia p.iva?

Grazie mille della sua professionalità.