Quanto vale e come funziona la detrazione fiscale delle spese sostenute per colf, badanti, assistenti domiciliari, infermiere o simili ai fini del calcolo delle imposte e tasse da versare. come funziona la compilazione della propria dichiarazione dei redditi anche nel caso in cui le spese siano stati sostenute per i propri familiari.

Nel seguito rispondiamo a queste e ad altre domandi per fare il punto , con dei chiarimenti da fornire di taglio pratico anche ala luce delle risposte fornite dall’agenzia delle entrate in occasioni delle passate circolari.

Detrazione fiscale Colf, Badanti e assistenti domiciliari: quanto posso detrarre’

L’aliquota percentuale di detrazione del costo sostenute è la stessa che vale per le spese mediche ossia parliamo del 19 per cento

Requisiti da rispettare

- I requisiti ulteriori da rispettare riguardano le tipologie di spesa. Ossia il soggetto destinatario delle prestazioni di assistenza che può essere lo stesso che sostiene la spesa come anche un suo familiare non deve essere autosufficiente nel compimento degli atti della vita quotidiana. La spiegazione di cosa si intende con questa descrizione la trovate nel seguito.

- Ulteriore requisito riguarda il reddito complessivo del soggetto che sostiene la spesa che non deve essere superiore ai 40.000 euro. Nel limite di reddito Irpef deve essere computato il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni.

Cosa si intende per non autosufficienti

Sono considerati non autosufficienti nel compimento degli atti della vita quotidiana i soggetti che necessitano di sorveglianza continuativa o che non sono in grado di svolgere almeno una delle seguenti attività: assunzione di alimenti, espletamento delle funzioni fisiologiche e dell’igiene personale, deambulazione o indossare gli indumenti.

Lo stato di non autosufficienza deve derivare da una patologia e deve risultare da certificazione medica, non può essere quindi riferito ai bambini quando la non autosufficienza non si ricollega all’esistenza di patologie(Circolare 03.01.2005 n. 2/E, paragrafo 4).

La detrazione IRPEF spetta al soggetto che ha sostenuto la spesa anche se non è titolare del contratto di lavoro del personale addetto all’assistenza.

La detrazione spetta anche in relazione a spese che siano state sostenute per i familiari, anche non fiscalmente a carico.

Quali tipi di assistenza e attività possono essere detratte fiscalmente

La detrazione spetta per le spese sostenute per gli addetti all’assistenza personale (ad esempio, per le c.d. badanti) propria o di uno o più familiari indicati nell’art. 433 del c.c., anche se non fiscalmente a carico del contribuente.

La detrazione spetta anche se le prestazioni di assistenza sono rese da:

- una casa di cura o di riposo (Risoluzione 22.10.2008 n. 397/E); una cooperativa di servizi(Circolare 18.05.2006 n. 17/E, risposta 8);

- un’agenzia interinale.

Esclusioni dalla Detrazione IRPEF

La detrazione non spetta per le spese sostenute per i lavoratori domestici (colf) che hanno un inquadramento contrattuale diverso dagli addetti all’assistenza personale o i contributi previdenziali che sono deducibili dal reddito ai sensi dell’art. 10, comma 2, del TUIR che vanno indicati nel rigo E23.

Limiti di detraibilità – Ripartizione

La detrazione è calcolata su un ammontare massimo di spese pari a euro 2.100.

Se più soggetti hanno sostenuto spese per assistenza riferite allo stesso familiare, tale limite deve essere ripartito tra coloro che hanno sostenuto la spesa.

Il limite deve essere sempre considerato con riferimento al singolo contribuente a prescindere dal numero di soggetti cui si riferisce l’assistenza.

La detrazione dall’imposta lorda per le spese sostenute per gli addetti all’assistenza personale, pur rientrando, in astratto, nel novero delle detrazioni che, ai sensi dell’art. 15, comma 3-bis, del TUIR, dovrebbero variare in base all’ammontare del reddito complessivo, in concreto spetta per intero, considerato che la detrazione in esame è sottoposta alla condizione per cui il reddito complessivo non deve superare euro 40.000. Dall’anno d’imposta 2020 le spese sostenute per gli addetti all’assistenza personale sono sottoposte, ai fini della detrazione, all’obbligo di effettuazione del pagamento mediante sistemi di pagamento “tracciabili”.

Devono essere comprese nell’importo anche le spese indicate nella CU 2021 (punti da 341 a 352) con il codice 15.

Non possono essere indicate le spese sostenute nel 2020 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella CU 2021 (punti da 701 a 706) con il codice 15. La detrazione spetta comunque sulla parte di spesa non rimborsata.

Documentazione da controllare e conservare

Le spese devono risultare da idonea documentazione, che può anche consistere in una ricevuta debitamente firmata, rilasciata dal soggetto che presta l’assistenza e dalla prova del pagamento tracciato. Il contribuente dimostra l’utilizzo di sistemi di pagamento “tracciabili” mediante la relativa annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio. In alternativa, l’utilizzo di sistemi di pagamento

“tracciabili” può essere dimostrato mediante prova cartacea della transazione (ovvero tramite ricevuta della carta di debito o della carta di credito, copia bollettino postale, MAV, dei pagamenti con PagoPA, estratto conto, ecc.). La documentazione deve contenere gli estremi anagrafici e il codice fiscale del soggetto che effettua il pagamento e di quello che presta l’assistenza. Se la spesa è sostenuta in favore di un familiare, nella ricevuta devono essere indicati anche gli estremi anagrafici e il codice fiscale di quest’ultimo.

Inoltre, se le prestazioni di assistenza sono rese da:

- una casa di cura o di riposo, la documentazione deve certificare distintamente i corrispettivi riferiti all’assistenza rispetto a quelli riferibili ad altre prestazioni fornite dall’istituto ospitante (Circolare 16.03.2005 n. 10/E, risposta 10.8);

- una cooperativa di servizi, la documentazione deve specificare la natura del servizio reso;

- un’agenzia interinale, la documentazione deve specificare la qualifica contrattuale del lavoratore.

| Tipologia | Documenti |

| Spese sostenute per gli addetti all’assistenza personale | Fattura o ricevuta rilasciata dal soggetto che ha erogato la prestazione contenente gli estremi anagrafici e il codice fiscale del soggetto che effettua il pagamento e di quello che presta l’assistenza L’utilizzo di sistemi di pagamento “tracciabili” può essere attestato mediante l’annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio In mancanza di tale documentazione: ricevuta del versamento bancario o postale, ricevuta della carta di debito o credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA o con applicazioni via smartphone tramite Istituti di moneta elettronica autorizzati Per le cooperative di servizi e le agenzie interinali la fattura deve recare i dati anagrafici e il codice fiscale del soggetto che effettua il pagamento, i dati identificativi della cooperativa o dell’agenzia e la specificazione della natura del servizio reso Se la spesa è sostenuta in favore di un familiare, nella fattura o ricevuta devono essere indicati anche gli estremi anagrafici e il codice fiscale di quest’ultimo Certificazione medica attestante lo stato di non autosufficienza o autocertificazione attestante il possesso della certificazione medica Se la spesa è sostenuta in favore di un familiare, autocertificazione attestante che il familiare rientra tra quelli indicati nell’art. 433 c.c. |

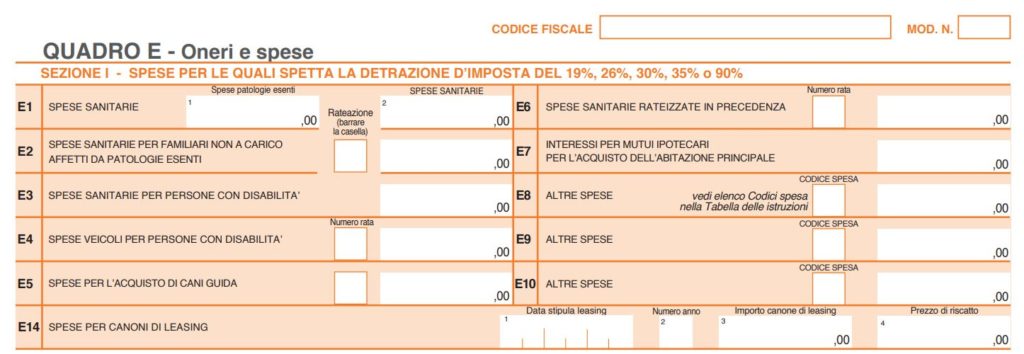

Compilazione dichiarazione dei redditi 730 o modello Redditi PF

Il rigo della dichiarazione dei redditi dove indicare le spese in questione è il quadro E del modello 730 o quadro RE del modello reddito PF.

Più precisamente le spese sostenute sono da indicare nel Rigo E8/E10 della sezione I.

Il codice è il numero 15 che vi riportiamo nel seguito per agevolarvi nell’individuazione:

Codice Detrazione Fiscale IRPEF

| CODICE | DESCRIZIONE | RIGO | CODICE | DESCRIZIONE | RIGO |

| 1 | Spese sanitarie | E1 | 22 | Contributi associativi alle società di mutuo soccorso | da E8 a E10 |

| 2 | Spese sanitarie per familiari non a carico affetti da patologie esenti | E2 | 24 | Erogazioni liberali a favore della società di cultura Biennale di Venezia | ” |

| 3 | Spese sanitarie per persone con disabilità | E3 | 25 | Spese relative a beni soggetti a regime vincolistico | ” |

| 4 | Spese veicoli per persone con disabilità | E4 | 26 | Erogazioni liberali per attività culturali ed artistiche | ” |

| 5 | Spese per l’acquisto di cani guida | E5 | 27 | Erogazioni liberali a favore di enti operanti nello spettacolo | ” |

| 6 | Totale spese sanitarie per le quali è stata richiesta la rateizzazione nella precedente dichiarazione | E6 | 28 | Erogazioni liberali a favore di fondazioni operanti nel settore musicale | ” |

| 7 | Interessi per mutui ipotecari per acquisto abitazione principale | E7 | 29 | Spese veterinarie | ” |

| 8 | Interessi per mutui ipotecari per acquisto altri immobili | da E8 a E10 | 30 | Spese sostenute per servizi di interpretariato dai soggetti riconosciuti sordi | ” |

| 9 | Interessi per mutui contratti nel 1997 per recupero edilizio | ” | 31 | Erogazioni liberali a favore degli istituti scolastici di ogni ordine e grado | ” |

| 10 | Interessi per mutui ipotecari per costruzione abitazione principale | ” | 32 | Spese relative ai contributi versati per il riscatto degli anni di laurea dei familiari a carico | ” |

| 11 | Interessi per prestiti o mutui agrari | ” | 33 | Spese per asili nido | ” |

| 12 | Spese per istruzione diverse da quelle universitarie | ” | 35 | Erogazioni liberali al fondo per l’ammortamento di titoli di Stato | ” |

| 13 | Spese per istruzione universitaria | ” | 36 | Premi per assicurazioni sulla vita e contro gli infortuni | ” |

| 14 | Spese funebri | ” | 38 | Premi per assicurazioni per tutela delle persone con disabilità grave | ” |

| 15 | Spese per addetti all’assistenza personale | ” | 39 | Premi per assicurazioni per rischio di non autosufficienza | ” |

| 16 | Spese per attività sportive per ragazzi (palestre, piscine e altre strutture sportive) | ” | 40 | Spese sostenute per l’acquisto di abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale | ” |

| 17 | Spese per intermediazione immobiliare | ” | 43 | Premi per assicurazioni per il rischio di eventi calamitosi | ” |

| 18 | Spese per canoni di locazione sostenute da studenti universitari fuori sede | ” | 44 | Spese per minori o maggiorenni con DSA | ” |

| 20 | Erogazioni liberali a favore delle popolazioni colpite da calamità pubbliche o eventi straordinari | ” | 99 | Altre spese detraibili | ” |

| 21 | Erogazioni liberali alle società ed associazioni sportive dilettantistiche | ” |

Detrazioni fiscali IRPEF Colf, Badanti, Assistenti Domiciliari: riferimenti normativi

La fonte normativa è l’Art. 15, comma 1, lett. i- septies), del TUIR e nel seguito potete scaricare gratuitamente l’articolo in questione.

Nell’articolo 15 si legge prima che sono detraibili le spese sanitarie, per la parte che eccede lire 250 mila. Dette spese sono costituite esclusivamente dalle spese mediche e di assistenza specifica, diverse da quelle indicate nell’articolo 10, comma 1, lettera b).

Vi riporto quindi il testo dell’aticolo 10 che invece disciplina gli oneri DEDUCIBILI. Per Deduzione si intende un costo o una spesa che riduce il reddito imponibile (e non direttamente le tasse come avviene invece per le detrazioni fiscali).

Dal reddito complessivo si deducono, se non sono deducibili nella determinazione dei singoli redditi che concorrono a formarlo, i seguenti oneri sostenuti dal contribuente le spese mediche e quelle di assistenza specifica necessarie nei casi di grave e permanente invalidità o menomazione, sostenute dai soggetti indicati nell’articolo 3 della legge 5 febbraio 1992, n. 104.

Poi più i avanti nell’articolo 15 si lege infatti che sono detraibili dalle imposte le spese, per un importo non superiore a 2.100 euro, sostenute per gli addetti all’assistenza personale nei casi di non autosufficienza nel compimento degli atti della vita quotidiana, se il reddito complessivo non supera 40.000 euro; questa è fonte della presente detrazione trattata in questo articolo.

Esempio-Calcolo-detrazione-fiscaleDownload

Vi ricordo che il file di calcolo non tiene conto del limite di reddito quale requisito e serve solo a darvi un’idea dell’effettivo risparmio. Basterà compilare le due celle in giallo per effettuare il calcolo del risparmio sulle tasse derivante da questa tipologia di spesa.