Vediamo quali sono i casi di applicazione obbligatoria della marca di bollo sulle fatture elettroniche e quando è necessario apporla a seconda della natura della prestazione di servizi, cessione di beni, vendita di prodotti e del trattamento Iva conseguente anche alla luce delle novità introdotto con il regime della fatturazione elettronica in vigore dal primo gennaio 2019 e del nuovo DM del 27 Dicembre 2019.

Vediamo quali sono i casi di applicazione obbligatoria della marca di bollo sulle fatture elettroniche e quando è necessario apporla a seconda della natura della prestazione di servizi, cessione di beni, vendita di prodotti e del trattamento Iva conseguente anche alla luce delle novità introdotto con il regime della fatturazione elettronica in vigore dal primo gennaio 2019 e del nuovo DM del 27 Dicembre 2019.

Imposta di bollo Novità 2021 da Legge di Bilancio

In base all’articolo 198 – recante Applicazione dell’imposta di bollo sulle fatture elettroniche emesse da un soggetto diverso dal cedente o prestatore la legge di Bilancio 2021 prevede che per le fatture elettroniche inviate con lo SDI deve ritenersi obbligato in solido al pagamento dell’imposta di

bollo il cedente del bene o il prestatore del servizio. Questo è quanto disciplinato dall’articolo 22 del Decreto del Presidente della Repubblica 26 ottobre 1972, n. 642, anche nel caso in cui il documento è emesso da un soggetto terzo per suo conto.

Nuove Scadenze 2021 Imposta di bollo fatturazione elettronica

Il Decreto del MEF del 4 dicembre 2020 modifica le date di scadenza dell’imposta di bollo prevista per la fatturazione elettronica nonchè anche le modalità con cui viene pagata.

Fatture I, II, e III trimestre 2021 > scadenza entro l’ultimo giorno del secondo mese successivo al trimestre di riferimento trimestre;

Fatture emesse nel II trimestre> scadenza entro l’ultimo giorno del terzo mese successivo alla chiusura del trimestre.

valgono poi le scadenze più allargate nel caso di imposta di valore inferiore ai 250 euro. Se infatti l’importo risultante dal calcolo dell’imposta per il I trimestre dell’anno è inferiore a 250 euro la scadenza del versamento potrà essere prorogata a quello previsto per il versamento previsto per il secondo e così via se anche il II trimestre dovesse essere inferiore alla stessa soglia.

Novità 2020 da Decreto Liquidità e Cura Italia

Il Decreto precede che qualora gli importi dovuti a titolo di imposta di bollo sulle fatture elettroniche non superino il limite annuo di mille euro il versamento potrà essere effettuato semestralmente rispettivamente entro la scadenza del 16 giugno 2020 ed entro il 16 dicembre 2020.

Come al solito cerchiamo di fornirvi chiarimenti sulle modalità applicative in formato sintetico sperando di rispondere alle domande che arrivano al sito a cui vi ricordo che potete sempre scrivere utilizzando l’indirizzo email che trovate in calce.

Se inviate la fattura cartacea perché non siete soggetti obbligati all’emissione della fattura elettronica, come per esempio i contribuenti che aderiscono al regime forfettario dei minimi e avete raccolto il consenso alla trasmissione via email del .pdf della fattura allora la marca da bollo può essere apposta sulla copia che rimane in possesso al fornitore in originale.

Se la fattura viene invece emessa cartacea la marca da bolo va apposta sulla copia consegnata al cliente.

Se la fattura viene generata in formato .xml si chiama fattura elettronica e il pagamento dell’imposta di bollo segue un iter nuovo e particolare che descriveremo nel seguito. Partiamo con il dire che per queste ultime non potrete acquistare più le marche da bollo cartacee ma l’imposta sarà assolta in modo virtuale per ciascun trimestre di riferimento.

Imposta di bollo fattura elettronica 2020 2021

Il comma 2 dell’art. 6 del decreto del Ministro dell’economia e delle finanze 17 giugno 2014, pubblicato nella Gazzetta Ufficiale 26 giugno 2014, n. 146, è sostituito dal seguente: «Il pagamento dell’imposta relativa agli atti, ai documenti ed ai registri emessi o utilizzati durante l’anno avviene in un’unica soluzione entro centoventi giorni dalla chiusura dell’esercizio. Il pagamento dell’imposta relativa alle fatture elettroniche emesse in ciascun trimestre solare è effettuato entro il giorno 20 del primo mese successivo. A tal fine, l’Agenzia delle entrate rende noto l’ammontare dell’imposta dovuta sulla base dei dati presenti nelle fatture elettroniche inviate attraverso il Sistema di interscambio di cui all’art. 1, commi 211 e 212, della legge 24 dicembre 2007, n. 244, riportando l’informazione all’interno dell’area riservata del soggetto passivo I.V.A. presente sul sito dell’Agenzia delle entrate.

Il pagamento dell’imposta può essere effettuato mediante il servizio presente nella predetta area riservata, con addebito su conto corrente bancario o postale, oppure utilizzando il modello F24 predisposto dall’Agenzia delle entrate. Le fatture elettroniche per le quali è obbligatorio l’assolvimento dell’imposta di bollo devono riportare specifica annotazione di assolvimento dell’imposta ai sensi del presente decreto».

Regola generale: alternatività Iva-marca di bollo

In realtà si sente più spesso parlare di criterio di alternatività IVA – Registro ma in questa sede possiamo, per semplicità, mutuare lo stesso criterio anche per la marca da bollo e l’imposta sul valore aggiunto – Iva.

La legge infatti impone l’applicazione della marca da bollo sulla fattura da rilasciare ai clienti per tutte le fatture per cui non viene assolta l’Iva. La naturale conseguenza è che qualora nella fattura sia indicata l’Iva non si dovrà apporre alcuna imposta di bollo. Non vale sempre il contrario però.

Quale valore deve avere la marca da bollo

Sarà necessario apporre sulla fattura una marca da bollo del valore di 2 euro (prima era di 1,81). Sarà possibile acquistarla al tabaccaio e farsi rilasciare la ricevuta per potere caricare il costo in contabilità tra i costi strumentali di gestione.

La marca da bollo deve essere apposta infatti sulle fatture che di importo superiore a 77,47 euro intendendosi per tale il totale fattura. Già questa è un’informazione importante in quanto alcuni di voi credevo fosse da applicarsi sulla prima voce della fattura mentre altri sull’imponibile IVA.

Se non avete ben chiaro come è costruita la fattura in quanto spesso, per la vostra tipologia particolare di attività, vi ritrovate con una fattura composta da molte righe, allora potete leggere l’articolo dedicato alla fatturazione. In questo troverete altri consigli pratici su come operare.

Per aiutarci nell’identificazione del perimetro di applicazione della marca da bollo e sapere quando applicarla e quando no identifichiamo le operazioni che non scontano l’iva in fattura.

Parliamo di fatture che difettano quindi di uno dei tre requisiti (soggettivo -oggettivo – territoriale) e più precisamente di:

- Operazioni fuori campo Iva ex artt.2, 3, 4, 5, e artt. da 7-bis a 7-septies D.P.R. 633/72

- Operazioni Non imponibili Iva ex artt 8 e 8-bis per difetto del requisiti della territorialità e ci riferiamo più precisamente alle operazioni nei confronti di esportatori abituali e dichiarazioni di intento e operazioni a queste assimilate

- Operazioni Non imponibili ex art. 9 aventi ad oggetto servizi internazionali con soggetti extra UE

- Operazioni esenti Iva ai sensi dell’art. 10 D.P.R. 633/1972

- Operazioni escluse Iva ai sensi dell’art. 15 D.P.R. 633/1972

- Operazioni effettuate dai contribuenti forfettari minimi

L’elenco riepilogativo sopra ci aiuta ad identificare quelle che invece saranno escluse dall’applicazione dell’imposta di bollo. Le operazioni in reverse charge o che sono interessate dall’integrazione dell’Iva in fattura non saranno soggette all’applicazione dell’Iva al pari delle operazioni per cui l’Iva è assolta all’origine.

|

Ambito IVA |

Operazioni |

Fattispecie |

Soggetta a imposta di bollo di € 2,00 per importi oltre € 77,47 |

|

Operazioni in campo IVA D.P.R. 633/1972 |

Imponibili |

Imponibile IVA (4%, 10%, 22%) |

No |

|

Articolo 17: Inversione Contabile “nazionale” (rottami, subappalti edilizia, cessioni di CPU e cellulari) |

No |

||

|

Articolo 17-ter: Split Payment (scissione dei pagamenti alla Pubblica Amministrazione) |

No |

||

|

Articolo 74: IVA assolta all’origine (editoria, ricariche telefoniche) |

No |

||

|

Esenti |

Articolo 10: prestazioni sanitarie, attività educative e culturali, riscossione di tributi, esercizio di giochi e scommesse, prestazioni di mandato e mediazione, operazioni in oro, immobiliari, finanziarie |

Sì |

|

|

Non Imponibili |

Articolo 8 a), 8 b), 9; articolo 66 comma 5 D.L. 331/1993: esportazioni di beni dirette ed indirette, servizi internazionali, cessioni di beni intracomunitarie, bollette e documenti doganali |

No |

|

|

Articolo 8 c) e 8 bis: esportatori abituali e operazioni assimilate a esportazioni |

Sì |

||

|

Escluse |

Articolo 15: spese in nome e per conto, interessi di mora, etc… |

Sì |

|

|

Operazioni fuori campo IVA D.P.R. 633/1972 |

Articolo 2,3,4,5,7: operazioni fuori campo IVA (ricevute per prestazioni occasionali, servizi intracomunitari resi, etc…) |

Sì |

|

|

Articolo 1 commi 54-89 L. 190/2014 e s.m.: operazioni in franchigia da IVA (regime forfettario) |

Sì |

||

|

Articolo 27 commi 1 e 2 D.L. 98/2011 : operazioni non soggette ad IVA (regime di vantaggio – minimi) |

Sì |

||

Quando applicare la marca da bollo sulla fattura elettronica dal 2020 2021

Nella fatturazione elettronica il momento di applicazione dell’imposta di bolo viene anticipato nel senso che si dovrà indicare in apposito campo delle specifiche tecniche se la fattura sottostà all’applicazione dell’imposta di bollo o marca da bollo virtuale. Nel momento ella liquidazione Iva un apposito contatore che posso immaginare il vostro software di contabilità avrà come molti di quelli che conoscevi indicherà quanti documenti sono stati emessi con imposta di bollo (esempio 20, 30, 45, etc). Vi basterà a fine anno contarli e versarli entro il 30 aprile di ogni anno secondo e modalità che trovate nel seguito.

Come applicare la marca da bollo sulla fattura cartacea (da leggere)

Lo so che potrebbe essere noioso da leggere ma è molto utile e vi posso assicurare che gli accertatori se non trovano qualcosa da sanzionare che li soddisfi si attaccano a tutto per cui occhio anche a come applicate la marca da bollo.

La marca da bollo ricordo che andrà applicata sulla copia consegnata al cliente. Nella copia che resta a voi in linea teorica dovreste indicare l’identificativo che trovate sulla stampa della marca da bollo in modo da rendere riconciliabili i due esemplari di fattura. Anche se l’obbligo di apposizione è in capo al fornitore il costo grava sul cliente. Lo chiarisco perchè non solo io ma anche a tanti altri fa strano vedersi applicare una tassa in quanto tutti pensano che gravi sul prestatore del servizio e non sul cliente.

Tuttavia ricordo che entrambi i soggetti sono solidalmente responsabili al pagamento del tributo e non solo per la marca da bollo ma anche per l’va che il fornitore potrebbe aver indicato erroneamente in fattura. Il cliente infatti deve, procedere a richiedere l’apposizione della marca da bollo o la riammissione della fattura, se errata, entro 15 giorni dall’emissione. Nello stesso termine, qualora non riceva risposta dovrebbe pagarla lui all’agenzia delle entrate. Naturalmente questo è un altro caso di totale scollamento dalla realtà in quanto immaginate il povero cliente in buona fede che cosa ne può sapere del trattamento fiscale della fattura del fornitore.

Mi raccomando anche, visto che stiamo sempre parlando di fatture, di inserire bene i nominativi correttamente in quanto ho sentito ad un corso dell’ordine che vi sono stati dei casi di accertamento e sanzioni per avere indicato non correttamente la natura della prestazione (esempio invece che operazione ad integrazione Iva operazione in reverse charge) anche se questo non produceva alcun effetto nei confronti dell’erario.

Siete però liberi solo di applicarla dove vi pare senza coprire le parti del testo che potrebbero impedire all’agenzia delle entrate o alla guardia di finanza di verificare gli elementi obbligatori della fattura ed i dati ivi indicati. Le modalità di assolvimento dell’imposta di bollo sono diverse a seconda che si tratti di fattura cartacea o fattura elettronica.

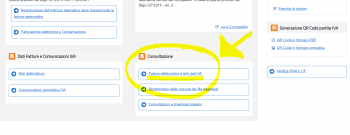

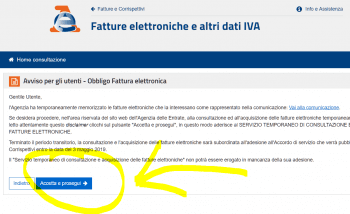

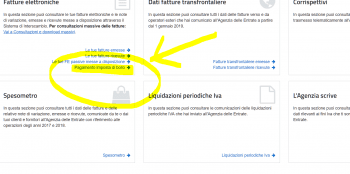

Marca di bollo su fatture elettroniche emesse in formato XML: calcolo automatico dell’agenzia delle entrate

nel seguito vi segnalo dove trovate il famoso calcolo automatico dell’imposta di bollo da versare per le fatture emesse in formato xml. Mi raccomando di verificare sempre l’importo proposto perché potrebbe essere differente da quello che vi aspettate. Se diverso potrebbe essere indice del fatto che non avete compilato correttamente i flussi. Tuttavia se ritenete l’importo offerto dall’agenzia delle entrate vi risulta sbagliato dal confronto con i registri Iva disponibili o dal confronto da altre evidenze derivanti dagli applicativi gestionali utilizzati potete integrarlo indicando il numero di documenti soggetti al versamento della marca di bollo nell’ultima schermata proposta.

Nel seguito dove si trova ovvero il percorso da seguire per arrivare all’importo proposto per la il versamento delle marche da bollo relative al trimestre di riferimento.

Codici Tributo imposta di bollo fattura elettronica xml

Codici Tributo imposta di bollo fattura elettronica xml

Per effettuare il pagamento l’agenzia delle entrate con apposita risoluzione ha rilasciato i nuovi codici tributo che trovate nel seguito:

- 2521 denominato “Imposta di bollo sulle fatture elettroniche – primo trimestre – art. 6 decreto 17 giugno 2014”;

- 2522 denominato “Imposta di bollo sulle fatture elettroniche – secondo trimestre – art. 6 decreto 17 giugno 2014”;

2523 denominato “Imposta di bollo sulle fatture elettroniche – terzo trimestre – art. 6 decreto 17 giugno 2014”; - 2524 denominato “Imposta di bollo sulle fatture elettroniche – quarto trimestre – art. 6 decreto 17 giugno 2014”;

- 2525 denominato “Imposta di bollo sulle fatture elettroniche – art. 6 decreto 17 giugno 2014 – SANZIONI”;

- 2526 denominato “Imposta di bollo sulle fatture elettroniche – art. 6 decreto 17 giugno 2014 – INTERESSI”.

In sede di compilazione del modello “F24”, i suddetti codici tributo sono esposti nella sezione “Erario”, esclusivamente in corrispondenza delle somme indicate nella colonna “Importi a debito versati”, con l’indicazione nel campo “anno di riferimento” dell’anno cui si riferisce il versamento, nel formato “AAAA”.

In sede di compilazione del modello “F24 Enti pubblici”, i suddetti codici tributo sono esposti esclusivamente in corrispondenza delle somme indicate nella colonna “Importi a debito versati”, riportando nella sezione “DETTAGLIO VERSAMENTO” i seguenti dati:

- nel campo “sezione”, il valore “F” (Erario);

- nel campo “codice tributo/causale”, uno dei suddetti codici tributo;

- nel campo “riferimento A”, nessun valore;

- nel campo “riferimento B”, l’anno cui si riferisce il versamento, nel formato “AAAA”.

Marca da bollo assolta in modo virtuale

Esiste poi una modalità molto più semplice a mio avviso di assolvimento della marca da bollo che è la modalità virtuale. Nella fase iniziale sembrerebbe più farraginosa per via delle autorizzazioni e delle credenziali e del costo dei servizi di gestione. Ma vi anticipo che si sta andando sempre più nella direzione della dematerializzazione dei documenti informatici per cui prima o poi ci dovremmo tendere tutti.

Premesso che, qualora siate interessati ad approfondire l’argomento potete leggere l’articolo dedicato proprio alle marche da bollo temporali vi anticipo che trattasi di dotarsi di una smart card (in pratica una pennetta USB) che potrete acquistare on line e che vi sarà recapitata a casa e con cui potrete apporre sia la vostra firma digitale sia le marche da bollo. L’acquisto potrà avvenire con carta di credito e quando le finirete potrete ricaricare la pennetta USB di nuove marche da bollo. Avete visto come è facile pagare :-)…non sempre avviene questo.

Dovrete richiedere preventivamente autorizzazione all’agenzia delle entrate per l’assolvimento dell’imposta di bollo in questa modalità indicando la natura e la numerosità dei documenti che prevedete ragionevolmente di mettere nel corso dell’anno. In realtà è solo una comunicazione in quanto non ho mai sentito di un diniego anche perchè da questa storia l’agenzia delle entrate e l’erario ci guadagnano per via del fatto che vi chiedono il pagamento di un acconto sulle imposte di bollo che pensate di generare per l’anno in corso. L’anno successivo andrete quindi a versare il saldo per differenza il nuovo acconto per l’anno successivo.

Versamento dell’imposta di bollo per l’archiviazione sostitutiva dei documenti aziendali

Nella modalità di assolvimento virtuale della marca da bollo in fattura si dovrà indicare una dicitura del genere “Imposta di bollo assolta in modo virtuale ai sensi del DM 17/06/2014”.

Alla comunicazione preventiva si dovranno indicare solo i documenti che si presume di emettere (nella prima comunicazione) e quelli generati (per gli anni successivi) che saranno contraddistinti dall’apposizione della marca da bollo. Non dovremmo quindi indicare tutti i registri Iva e tutte le fatture ma solo quelle per esempio di importo superiore ai 77,47 euro che sono esenti Iva o fuori campo Iva.

Questi numeri saranno presi alla base del calcolo della liquidazione dell’imposta di bollo in modo preventivo e l’anno successivo il consuntivo a saldo ed il p

Fattispecie e casi particolari

Vi posso essere casi in cui la fattura contiene diverse righe che fanno capo a prestazioni di servizi, rimborsi, spese, emolumenti di diversa natura che hanno in sè anche un diverso trattamento Iva. Qualora le operazioni che hanno non sono soggette ad Iva superino l’importo di euro 77,47 allora, pur in presenza di Iva, dovrete applicare alla marca da bollo di 2 euro in fattura. In questi casi particolari non farete riferimento al totale della fattura ma alla singola voce.

Imposta di bollo e Fatturazione Elettronica (esempio pdf)

Secondo quanto disciplinato dall’articolo 6 del Decreto Ministeriale 17 giugno 2014 imposta di bollo sulla fattura elettronica deve essere versata nell’anno successivo con un modello F 24 telematico. Nella sostanza l’imposta di bollo da applicare sulle fatture elettroniche andrà sommata al totale delle imposte di bollo versate in modo virtuale per l’eventuale archiviazione sostitutiva dei documenti informatici che siamo stati abituati a vedere già negli anni precedenti, successivamente all’entrata in vigore delle codice di amministrazione digitale.

Imposta di bollo assolta modo virtuale vi anticipo dovrà essere versata entro 120 giorni dalla chiusura dell’esercizio per cui parliamo del 30 aprile con apposito modello approvato dall’agenzia delle entrate.

Per il versamento dell’imposta di bollo sulla fattura elettronica potete fare riferimento alla risoluzione ministeriale numero 106 del 2014. Sulle fatture elettroniche che sono soggetti all’imposta di bollo dovrà essere riportata la dicitura “Imposta di bollo assolta in modo virtuale ex articolo 6 del DM 17 giugno 2014”

Sanzioni o Multe in caso di accertamento fiscale

La sanzione per omessa imposta applicazione dell’imposta di bollo va dal 100% al 500% del valore della marca da bollo omessa o versata in misura inferiore.

Nel caso di ritardi vi consiglio sempre e comunque di avvalervi dell’istituto del ravvedimento operoso che vi consente di beneficiare di un forte sconto sulle sanzioni. Nel seguito la guida all’applicazione del ravvedimento operoso sulle marche da bollo.

Marca da bollo su Fattura Elettronica

Riferimento normativo marche da bollo

Art. 6 – Allegato B del DPR n. 633/1972

Articoli correlati

Deduzione fiscale delle marche da bollo e valori bollati

Sanzione per ritardata emissione della fatturazione: come rimediare

Detrazione e Deduzione del costo sostenute per le marche da bollo

Codici Tributo imposta di bollo fattura elettronica xml

Codici Tributo imposta di bollo fattura elettronica xml

Salve, a quanto mi risulta, ma anche ad un paio di commercialisti che conosco, non è più necessaria l’autorizzazione preventiva, ma l’assolvimento della bollo virtuale per le fatture elettroniche è già di per se autorizzato e basta semplicemente fare l’f24, sbaglio? L’autorizzazione per il bollo virtuale credo sia necessaria solo per le fatture cartacee.