Come si calcola l’IRES 2020 da versare a saldo nel 2020 e quali sono le deduzioni e le detrazioni IRES che possono portare alla riduzione del valore del reddito imponibile soggetto a tassazione e che influenzano direttamente la tassa (è un imposta) da versare. Lo vediamo non solo fornendo un elenco pratico delle deduzioni fiscali IRES ma anche attraverso un file in excel editabile e scaricabile gratuitamente con cui vi potrete cimentare con esempi e casi pratici.

In calce all’articolo troverete anche lo stesso articolo dedicato invece al calcolo dell’IRAP seguendo la stessa logica con un approccio top down. Partendo dalle risultanze di bilancio, passando per il valore della produzione netta e arrivando all’imposta da versare.

Cos’è l’IRES e quanto vale

L’IRES è l’imposta sul reddito delle società è si calcola applicando al reddito imponibile fiscale l’aliquota IRES specifica per quella tipologia di società.

Dai ricavi alle tasse

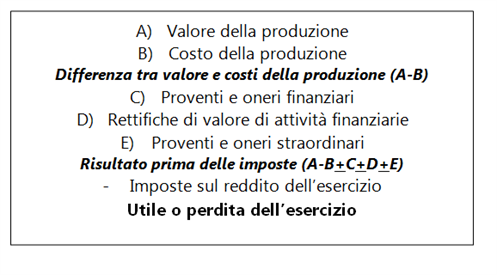

Partendo dall’utile ante imposte determinato dalla somma algebrica dei componenti positivi e negativi di esercizio iscritti in contabilità si apportano le variazioni in aumento e in diminuzione per arrivare al reddito imponibile.

Per variazioni in aumento o in diminuzione si intendono i componenti positivi di reddito non imponibili o i costi non deducibili.

Calcolo IRES

Per il calcolo avremmo bisogno sicuramente di un set minimo di dati che trovate nel seguito:

- Dati di bilancio per la determinazione del valore della produzione netta iniziale

- Drill down e informazione qualitative sui costi iscritti in bilancio

- Aliquota applicabile

L’articolo è dedicato al calcolo IRAP previsto per le società che redigono il bilancio in IV Direttiva CEE. Il calcolo si adatta alle società in quanto per i lavoratori autonomi dovreste consultare l’articolo appositamente scritto per loro che trovate in calce a questo.

Base imponibile IRES

La base imponibile IRES è diversa dall’IRAP in quanto parte dal risultato ante imposte e non dal valore della produzione netta come avviene per l’IRAP.

Come potete vedere il risultato anche imposte è la voce prima del rigo delle imposte dell’esercizio. Questa voce in realtà accoglie sia le imposte correnti IRES ed IRAP sia le imposte anticipate attive sia le imposte differite passive. Per arrivare al valore delle imposte da versare dobbiamo appunto apportare una serie di variazioni in aumento e diminuzione del fono imposte.

Primo chiarimento pratico: la quantificazione delle imposte e la loro iscrizione in contabilità non è detto sia l’effettivo importo da versare in sede di saldo. L’importo che scrivete in contabilità è infatti la migliore stima dell’IRES. Non è detto tuttavia che tale valore sia quello corretto che andrete a quantificare, con esattezza questa volta, a giugno al momento dell’effettivo versamento. Potrebbero esserci infatti delle poste che avete stimato al 31 dicembre e che si sono rivelate non corrette a giugno.

Patiamo dalla legge di riferimento per aver un punto di riferimento stabile. Per le società è l’articolo 75 del TUIR – Testo unico delle imposte sui redditi.

"L'imposta si applica sul reddito complessivo netto, determinato secondo le disposizioni della sezione I del capo II, per le società e gli enti di cui alle lettere a) e b) del comma 1 dell'articolo 73, del capo III, per gli enti non commerciali di cui alla lettera c) e dei capi IV e V, per le società e gli enti non residenti di cui alla lettera d). 2. Le società residenti di cui alla lettera a) del comma 1 dell'articolo 73 e quelle non residenti di cui alla lettera d) possono determinare il reddito secondo le disposizioni del capo VI."

Calcolo dell’IRES

Il calcolo dell’IRES o imposta sul reddito delle società avviene partendo dalla determinazione dall’utile prima delle imposte e cui si sottraggono eventuali deduzioni IRES dalla base imponibile e detrazioni dall’imposta teorica per arrivare alla valutazione dell’imposta di competenza dell’esercizio.

L’imposta così determinata sarà iscritta nel bilancio d’esercizio come scrittura di assestamento o rettifica al 31 dicembre e sarà versata a giugno a titolo di saldo insieme al primo acconto per il pagamento dell’imposta che risulterà nell’anno successivo con il suo codice tributo IRES.

In grassetto vi riporto i termini principali che andremo ad analizzare anche grazie ad un foglio di calcolo IRES editabile in xls che vi guida nella determinazione dell’imposta.

IRES cos’è: significato e definizione

L’IRES è l’acronimo di Imposta sul reddito delle società e rappresenta la principale componente tributaria a cui sono soggette le società residenti fiscalmente in Italia.

L’IRES viene calcolata ed iscritta nel bilancio in base al principio di competenza e rappresenta l’ultima scrittura che viene effettuata prima della chiusura di bilancio d’esercizio.

Per il calcolo si deve partire dall’utile calcolato al loro delle imposte e come da schema del codice civile che si riporta nel seguito corrisponde alla voce.

Per il calcolo delle imposte delle società per i soggetti che adottano i principi contabili nazionali OIC si dovrà fare riferimento al criterio principe della derivazione rafforzata secondo cui un costo o ricavo a rilevanza ai fini fiscali e quindi rispettivamente sarà deducibile o imponibile allorquando questo rispetti il principio di competenza economica. Il principio di competenza economica viene soddisfatto attraverso il rispetto di alcuni principi generali di redazione del bilancio che possiamo sintetizzare nella prevalenza della sostanza economica sulla forma giuridica e dell’effettivo trasferimento dei rischi e dei benefici per ciascun operazione effettuata.

Il corpus di norme che disciplina la tassazione del reddito delle società parte dell’articolo 83 del Tuir ho testo unico delle imposte sui redditi. Negli articoli seguenti poi ci saranno scritti tutti gli specifici trattamenti fiscali notare relativi a specifiche voci del bilancio che nel seguito tratteremo singolarmente in specifici articoli di approfondimento e che potrete consultare informato di elenco grazie alla tabella con l’elenco di tutte le deduzioni e detrazioni d’imposta velivoli ai fini IRES.

Chi paga l’IRES

- Plusvalenze patrimoniali che prevedono la possibilità di spalmare spalmata su cinque anni;

- PEX Regime Fiscale Agevolato sulla vendita di partecipazioni strategiche che rispettano alcuni quesiti requisiti;

- Dividendi con esenzione parziale dividendi incassati esercizio; compensi agli amministratori;

- Interessi passivi che tengono di tutti secondo regola particolare agganciata al reddito operativo lordo;

- Contributi previdenziali e assistenziali deducibili per cassa;

- Perdite su crediti e svalutazioni;

- Ammortamento dei beni materiali mobili arredi fabbricati;

- Costi di manutenzione e riparazioni ordinarie;

- Canone di leasing a deducibilità condizionata soggetta a dei requisiti temporali di durata del contratto;

- Ammortamento dell’immobilizzazioni in materiali con deducibilità limitata;

- Accantonamenti ai fondi di previdenziali e di quiescenza;

- Accantonamenti a fondi rischi e oneri specifici e anche non disciplinati esplicitamente dalla norma;

- Spese di rappresentanza a deduzione limitata;

- Spese di viaggio trasferta, vitto e alloggio;

- Interessi di mora;

Vi segnalo l’articolo dedicato all’elenco delle deduzioni e detrazioni IRES 2020 che riepilogo oltre 300 voci da portare in riduzione del reddito imponibile IRES per risparmiare sulle imposte (non tasse) di fine anno.

Vi segnalo se siete interessati anche all’elenco delle deduzioni e detrazioni IRAP.

| Voce di CONTO ECONOMICO | DESCRIZIONE COSTO | TRATTAMENTO FISCALE IRES |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Materiale antinfortunistico indipendentemente dal fatto che sia una previsione normativa obbligatoria o meno | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Materiale di pulizia per unità locali, fabbricati, lavoratori, studi strumentali all’attività della società. Se relativi a immobili uso investimento o patrimoniale no. | SI |

| Voce B.6 – Costi per materie prime sussisdiarie e di consumo | Materiale pubblicitario nei limiti delle previsioni previste per i costi di pubblicità | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | SI | |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | SI | |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Costi per materie prime, materiali e merci strumentali all’attività di impresa | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Costi per attrezzature strumentali all’attività di impresa | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Costi per materie di consumo in genere strumentali all’attività di impresa | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Costi per Medicinali strumentali all’attività di impresa | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Omaggi a clienti (limitazioni in termini di valore unitario e importo massimo ammissibile come meglio descritto nel relativo articolo di approfondimento) | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Pezzi di ricambio macchine strumentali | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Piccole attrezzature di costo unitario inferiore a € 516,46 strumentali e purchè inserite nel registro dei beni ammortizzabili | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Provigioni passive pagate ad intermediari, rappresentanti, agenti etc | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Resi-sconti-abbuoni-premi in diminuzione delle diverse voci che rettificano | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Spese e dazi doganali per merci o prodotti strumentali all’attività di impresa | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Spese e oneri accessori su acquisti strumentali | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Spese per stoccaggio materie strumentali all’attività di impresa | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Trasporti su acquisti strumentali all’attività di impresa | SI |

| Voce B.6 – Costi per materie prime sussidiarie e di consumo | Vestiario per i dipendenti (no giacca e cravatta) | SI |

| Voce B.7 – Costi per servizi | Accantonamento Indennità di fine rapporto agenti, Amministratori professionisti con P.IVA Dottori commercialisti | SI |

| Voce B.7 – Costi per servizi | Accantonamento Indennità di fine rapporto agenti, Amministratori professionisti con P.IVA Dottori commercialisti | SI |

| Voce B.7 – Costi per servizi | Accantonamento Indennità suppletiva della clientela | NO |

| Voce B.7 – Costi per servizi | Spese per la Formazione e l’aggiornamento del personale dipendente sia assunto a tempo determinato sia indeterminato | SI |

| Voce B.7 – Costi per servizi | Premi pagati per la stipula di polizze di assicurazione per automezzi, veicoli strumentali all’attività | SI |

| Voce B.7 – Costi per servizi | Assicurazioni se non addebitati in fattura dai fornitori di materie e merci | SI |

| Voce B.7 – Costi per servizi | Pedaggi Autostrade nell’ambito di missioni strumentali all’attività di impresa | SI |

| Voce B.7 – Costi per servizi | Buoni pasto distribuiti ai dipendenti (vedi articolo dedicato ai fringe benefit concessi ai dipendenti per servizi resi alla collettività dei dipendenti | SI |

| Voce B.7 – Costi per servizi | Canoni di assistenza tecnica, software e hardware | SI |

| Voce B.7 – Costi per servizi | Canoni di manutenzione macchinari, hardware, software etc | SI |

| Voce B.7 – Costi per servizi | Canoni per licenza uso software se con cadenza annuale altrimenti vanno riscontati o capitalizzati | SI |

| Voce B.7 – Costi per servizi | Collaborazioni coordinate continuative | SI |

| Voce B.7 – Costi per servizi | Colonie-asili-circoli ricreativi e altri beni dati ai dipendenti in percentuale rispetto al costo del personale | SI |

| Voce B.7 – Costi per servizi | Compensi Amministratori se svolte da dottori o ragionieri commercialisti | SI |

| Voce B.7 – Costi per servizi | Prestazioni occasionali | SI |

| Voce B.7 – Costi per servizi | Compensi Sindaci non professionisti | SI |

| Voce B.7 – Costi per servizi | Compensi Sindaci professionisti solo se dottori o ragionieri commercialisti | SI |

| Voce B.7 – Costi per servizi | Spese condominiali per immobili di proprietà strumentali all’attività di impresa | SI |

| Voce B.7 – Costi per servizi | Consulenze amministrative, commerciali, fiscali, informatiche, edilizie (per immobili strumentali) | SI |

| Voce B.7 – Costi per servizi | Spese Legali per Contenzioso di varia natura per cause attinenti l’attività di impresa | SI |

| Voce B.7 – Costi per servizi | Contributo associazioni di categoria strumentali all’attività di impresa | SI |

| Voce B.7 – Costi per servizi | Contributi per agenti e rappresentanti di commercio | SI |

| Voce B.7 – Costi per servizi | Contributi INPS, INAIL | SI |

| Voce B.7 – Costi per servizi | Contributi Cassa su parcelle Revisori non professionisti | SI |

| Voce B.7 – Costi per servizi | Contributi Cassa su parcelle Revisori professionisti solo se dottori o ragionieri commercialisti | SI |

| Voce B.7 – Costi per servizi | Contributi Cassa su parcelle Collegio sindacale non professionisti | SI |

| Voce B.7 – Costi per servizi | Contributi Cassa su parcelle Collegio sindacale professionisti | SI |

| Voce B.7 – Costi per servizi | Contributi su Compensi Amministratori, CDA, Consiglio per Cassa | SI |

| Voce B.7 – Costi per servizi | Deduzione forfetaria autotrasportatori solo se su spese documentate | SI |

| Voce B.7 – Costi per servizi | Distacco Passivo – costi per personale distaccato presso la vostra azienda | SI |

| Voce B.7 – Costi per servizi | Elaborazione libri paga | SI |

| Voce B.7 – Costi per servizi | Elaborazioni contabili | SI |

| Voce B.7 – Costi per servizi | Contributi Enasarco | SI |

| Voce B.7 – Costi per servizi | Energia elettrica | SI |

| Voce B.7 – Costi per servizi | Esami medici per i dipendenti | SI |

| Voce B.7 – Costi per servizi | Trasporti e servizi di facchinaggi per acquisti non addebitati in fattura dai fornitori | SI |

| Voce B.7 – Costi per servizi | Facchinaggi per vendite | SI |

| Voce B.7 – Costi per servizi | Contributo Firr agenti | SI |

| Voce B.7 – Costi per servizi | Formazione del personale dipendente | SI |

| Voce B.7 – Costi per servizi | Formazione collaboratori in genere | SI |

| Voce B.7 – Costi per servizi | Forza motrice | SI |

| Voce B.7 – Costi per servizi | Gas combustibile per uffici o per funzionamento di impianti e macchinari | SI |

| Voce B.7 – Costi per servizi | Incentivi di vendita | SI |

| Voce B.7 – Costi per servizi | Indennità forfetarie di trasferta | SI |

| Voce B.7 – Costi per servizi | Indennità Km a dipendenti | SI |

| Voce B.7 – Costi per servizi | Indennità chilometriche a collaborazioni coordinate e continuative | SI |

| Voce B.7 – Costi per servizi | Indennità per cessazione rapporti agenzia | SI |

| Voce B.7 – Costi per servizi | Indennità fine rapporto amministratori | SI |

| Voce B.7 – Costi per servizi | Informazioni sulla clientela | SI |

| Voce B.7 – Costi per servizi | INAIL su Collaborazioni coordinate continuative | SI |

| Voce B.7 – Costi per servizi | INAIL su Competenze Revisori non professionisti | SI |

| Voce B.7 – Costi per servizi | INAIL .su Comp.si Revisori professionisti solo se dottori o ragionieri commercialisti | SI |

| Voce B.7 – Costi per servizi | INAIL su Comp.si Sindaci non professionisti | SI |

| Voce B.7 – Costi per servizi | INAIL su onorari dei Sindaci professionisti solo se dottori o ragionieri commercialisti | SI |

| Voce B.7 – Costi per servizi | INAIL su Compensi degli amministratori | SI |

| Voce B.7 – Costi per servizi | INPS su Collaborazioni coordinate continuative | SI |

| Voce B.7 – Costi per servizi | INPS su onorari Revisori non professionisti | SI |

| Voce B.7 – Costi per servizi | INPS su onorari di Revisori professionisti solo se dottori o ragionieri commercialisti | SI |

| Voce B.7 – Costi per servizi | INPS su onorari si Sindaci non professionisti | SI |

| Voce B.7 – Costi per servizi | INPS sulle fatture dei dei sindaci professionisti solo se dottori o ragionieri commercialisti | SI |

| Voce B.7 – Costi per servizi | INPS su Compensi Amministratori | SI |

| Voce B.7 – Costi per servizi | Costi per Lavoro Interinale | SI |

| Voce B.7 – Costi per servizi | Costo connessione Internet adsl con limitazioni (vedi articolo di approfondimento dedicato alla deduzione delle spese telefoniche) | SI |

| Voce B.7 – Costi per servizi | Servizi di Lavanderia sia per alberghi sia per abbigliamento | SI |

| Voce B.7 – Costi per servizi | Costi per magazzinaggio per acquisti | SI |

| Voce B.7 – Costi per servizi | Costi di magazzinaggio per vendite | SI |

| Voce B.7 – Costi per servizi | Manutenzioni telefoni cellulari deduzione delle spese telefoniche | SI |

| Voce B.7 – Costi per servizi | Manutenzioni e riparazioni di beni strumentali all’attività in percentuale del valore delle immobilizzazioni a cui si riferiscono | SI |

| Voce B.7 – Costi per servizi | Manutenzioni immobili non strumentali in percentuale del valore delle immobilizzazioni a cui si riferiscono | SI |

| Voce B.7 – Costi per servizi | Manutenzioni su automezzi di proprietà in percentuale del valore delle immobilizzazioni a cui si riferiscono | SI |

| Voce B.7 – Costi per servizi | Manutenzioni su automezzi di terzi se non sono capitalizzate sull’immobilizzazione in percentuale del valore delle immobilizzazioni a cui si riferiscono | SI |

| Voce B.7 – Costi per servizi | Manutenzioni su beni di proprietà anche se su beni in leasing pur con le sue limitazioni percentuali in percentuale del valore delle immobilizzazioni a cui si riferiscono | SI |

| Voce B.7 – Costi per servizi | Manutenzioni su beni di terzi se non sono capitalizzate | SI |

| Voce B.7 – Costi per servizi | Mediazioni passive per acquisti | SI |

| Voce B.7 – Costi per servizi | Mediazioni passive per vendite | SI |

| Voce B.7 – Costi per servizi | Mense aziendali gestite da terzi purchè per i dipendenti e al netto dei costi addebitati in busta paga al dipendente | SI |

| Voce B.7 – Costi per servizi | Mense aziendali interne per il costo effettivamente rimasto a carico dell’azienda | SI |

| Voce B.7 – Costi per servizi | Costi per la partecipazione a mostre e fiere convegne e manifestazioni | SI |

| Voce B.7 – Costi per servizi | Spese Postali | SI |

| Voce B.7 – Costi per servizi | Costi di promozione e pubblicità con delle limitazioni (con carattere di pubblicità) | SI |

| Voce B.7 – Costi per servizi | Spese di rappresentanza | SI |

| Voce B.7 – Costi per servizi | Costi di Propaganda | SI |

| Voce B.7 – Costi per servizi | Provvigioni passive per acquisti se non addebitate già in fattura dai fornitori | SI |

| Voce B.7 – Costi per servizi | Provvigioni passive per vendite | SI |

| Voce B.7 – Costi per servizi | Pubblicità relative ai propri prodotti o servizi | SI |

| Voce B.7 – Costi per servizi | Spese di Pulizia | SI |

| Voce B.7 – Costi per servizi | Costi per Recupero crediti spese legali | SI |

| Voce B.7 – Costi per servizi | Resi-sconti-abbuoni-premi | SI |

| Voce B.7 – Costi per servizi | Ricerca e formazione del personale | SI |

| Voce B.7 – Costi per servizi | Ricerche di mercato | SI |

| Voce B.7 – Costi per servizi | Costi per lo smaltimento dei Rifiuti di qualsiasi genere | SI |

| Voce B.7 – Costi per servizi | Rimborsi forfettari a collaboratori coordinati e continuativi | SI |

| Voce B.7 – Costi per servizi | Rimborsi spese “pìè di lista” a dipendenti documentato analiticamente | SI |

| Voce B.7 – Costi per servizi | Rimborsi “pie di lista” a collaboratori documentato analiticamente | SI |

| Voce B.7 – Costi per servizi | Rimborsi spese agenti e rappresentanti | SI |

| Voce B.7 – Costi per servizi | Riparazione immobili non strumentali | SI |

| Voce B.7 – Costi per servizi | Riparazioni telefoni cellulari | SI |

| Voce B.7 – Costi per servizi | Riparazioni su automezzi di proprietà | SI |

| Voce B.7 – Costi per servizi | Riparazioni su automezzi di terzi se non capitalizzate sull’immobile a cui si riferiscono | SI |

| Voce B.7 – Costi per servizi | Riparazioni su beni di proprietà anche se in leasing | SI |

| Voce B.7 – Costi per servizi | Riparazioni su beni di terzi se non capitalizzate sul cespite | SI |

| Voce B.7 – Costi per servizi | Spese bancarie comprensive di servizi accessori, depositi, cassette sicurezza, spese tenuta conto, effetti, etc | SI |

| Voce B.7 – Costi per servizi | Servizi amministrativi, contabili e fiscali | SI |

| Voce B.7 – Costi per servizi | Servizi commerciali | SI |

| Voce B.8 – Costi per godimento beni di terzi | Affitti e locazioni di fabbricati patrimoniali abitativi | NO |

| Voce B.8 – Costi per godimento beni di terzi | Affitti e locazioni di immobilizzazioni strumentali all’attività | SI |

| Voce B.8 – Costi per godimento beni di terzi | Leasing operativo (deducibilità limitata vedi articolo di approfondimento) | SI |

| Voce B.8 – Costi per godimento beni di terzi | Royalties, diritti d’autore e brevetti (deducibilità limitata vedi articolo di approfondimento) | SI |

| Voce B.8 – Costi per godimento beni di terzi | Leasing finanziario (deducibilità limitata vedi articolo di approfondimento) | SI |

| Voce B.8 – Costi per godimento beni di terzi | Locazione immobili e autovetture aziendali (deducibilità limitata vedi articolo di approfondimento) | SI |

| Voce B.8 – Costi per godimento beni di terzi | Noleggio automezzi, full rent, leasing etc (deducibilità limitata vedi articolo di approfondimento) | SI |

| Voce B.8 – Costi per godimento beni di terzi | Noleggio beni full rent leasing locazione finanziaria (deducibilità limitata vedi articolo di approfondimento) | SI |

| Voce B.8 – Costi per godimento beni di terzi | Oneri di locazione, affitto unità locali strumentali all’attività compreso magazzinaggio | SI |

| Voce B.9 – Costi del Personale | Salari e stipendi relativi erogati in tutte le sue forme: determinato, indeterminato apprendistato, formazione lavoro, etc | SI |

| Voce B.9 – Costi del Personale | Indennità di malattia | SI |

| Voce B.9 – Costi del Personale | Indennità per rischio | SI |

| Voce B.9 – Costi del Personale | Indennità sostitutiva di mensa | SI |

| Voce B.9 – Costi del Personale | Indennità di trasferta | SI |

| Voce B.9 – Costi del Personale | Indennità di mancato preavviso | SI |

| Voce B.9 – Costi del Personale | Premi aziendali | SI |

| Voce B.9 – Costi del Personale | Mensilità aggiuntive (13a, 14a, ecc.) | SI |

| Voce B.9 – Costi del Personale | Ferie non godute e permessi | SI |

| Voce B.9 – Costi del Personale | Retribuzioni in natura (fringe benefit: auto, alloggio, foresteria, vendita prodotti agevolati, etc) | SI |

| Voce B.9 – Costi del Personale | Costo per lavoro interinale | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Costi di impianto e ampliamento | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Costi notarili per la costituzione | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Costo del conferimento di azienda, quote, natura etc | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Aumento di capitale | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Variazione e modifiche statutarie | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Operazioni straordinarie | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ricerche e sviluppo | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ricerche di mercato | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ricerche scientifiche | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Progettazione | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Costi per acquisizione e registrazione brevetto | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento concessioni, licenze, marchi e diritti simili | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | marchi e diritti simili | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Acquisto marci, licenze, concessioni, diritti simili | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Avviamento | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Immobilizzazioni Immateriali | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento Immobili, Fabbricati strumentali beni posti in uso ai dipendenti | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento impianti | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento macchinari | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento attrezzature | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento pezzi di ricambio | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento mobili | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento arredi | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento automezzi | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento migliorie e beni di terzi | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento imballaggi | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento beni gratuitamente devolvibili | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento altri beni strumentali ad utilizzo durevole pluriennale | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Ammortamento costruzioni leggere | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Svalutazione ordinarie delle immobilizzazioni immateriali e materiali | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamenti per rischi su crediti non commerciali; se trattasi di crediti commerciali vano riclassificati nella voce B14 – altri oneri diversi di gestione in loro rettifica | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi su effetti scontati | Sl |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi relativi al factoring pro solvendo | Sl |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi su pagamento di interessi di mora | Sl |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi generici | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi imposte in contenzioso (nella voce B.14 Oneri di gestione se relative ad esercizio o E.21 se esercizi precedenti) | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi generici B.14 se relative all’esercizio in corso, E.21 se relative a esercizi precedenti | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi per garanzie prestate | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi non assicurati | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi per cause legali, fiscali, civilistiche, penali in corso | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi per inadempienze contrattuali | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi per crediti di firma | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi per effetti scontati ma non scaduti | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi per garanzie prodotti | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per rischi su cambi | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento a fondo copertura perdite partecipate | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per manutenzioni periodiche nei limiti delle percentuali delle immobilizzazioni iscritte in bilancio | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per buoni e sconti | NO |

| Voce B.10 – Ammortamenti e Svalutazioni | Abbonamenti per concorsi a premio | SI |

| Voce B.10 – Ammortamenti e Svalutazioni | Accantonamento per manutenzione e ripristino | NO |

| Voce B.11 Variazioni delle rimanenze di materie prime, sussidiarie, di consumo e merci | Variazione delle rimanenze di beni, merci, prodotti strumentali | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo di autoassicurazione per rischi autoassicurati e non se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi di collaudo per messa in funzione beni se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischio di garanzia se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischio di manutenzione se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi per crediti di firma concessi a terzi se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi per effetti scontati non ancora scaduti | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi per contratti a esecuzione differita se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi per controversie legali in corso se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi per ritardata consegna di lavori o prodotti se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo copertura rischi personale se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi per lavori ciclici se disciplinate dal TUIR esplicitamente | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi per concorsi a premio se disciplinate dal TUIR esplicitamente e solo certi o precisi altrimenti altrimenti devono alimentare imposte anticipate fino al momento in cui lo divengono | SI |

| Voce B.12 Accantonamento al fondo rischi e oneri | Accantonamento al fondo rischi recupero ambientale se disciplinate dal TUIR esplicitamente e solo certi o precisi altrimenti altrimenti devono alimentare imposte anticipate fino al momento in cui lo divengono | SI |

| Voce B.13 Altri Accantonamenti | Altri accantonamenti disciplinati dal TUIRr altrimenti devono alimentare imposte anticipate fino al momento in cui divengono certi e precisi | NO |

| Voce B.14 Oneri Diversi di gestione | Accantonamento al fondo copertura perdite partecipate | SI |

| Voce B.14 Oneri Diversi di gestione | Accantonamento al fondo prepensionamento e ristrutturazioni aziendali e solo certi o precisi altrimenti altrimenti devono alimentare imposte anticipate fino al momento in cui lo divengono | SI |

| Voce B.14 Oneri Diversi di gestione | Multe e Ammende | NO |

| Voce B.14 Oneri Diversi di gestione | Arrotondamenti passivi | SI |

| Voce B.14 Oneri Diversi di gestione | Bollatura libri sociali (giornale, inventari, etc) | SI |

| Voce B.14 Oneri Diversi di gestione | Bollo automezzi strumentali o ad uso promiscuo | SI |

| Voce B.14 Oneri Diversi di gestione | Contributi associativi ad associazioni di categoria | SI |

| Voce B.14 Oneri Diversi di gestione | Diritto esazione annuale Camere di Commercio CCIAA | SI |

| Voce B.14 Oneri Diversi di gestione | Costo per il deposito bilancio | SI |

| Voce B.14 Oneri Diversi di gestione | Erogazioni liberali (Vedi articolo ad hoc a seconda del destinatario della donazione) | SI |

| Voce B.14 Oneri Diversi di gestione | Gestione e manutenzione immobili civili strumentali all’attività di impresa | SI |

| Voce B.14 Oneri Diversi di gestione | IMU (deducibilità Limitata percentualmente secondo quanto trovate meglio descritto nell’articolo di approfondimento | NO |

| Voce B.14 Oneri Diversi di gestione | Imposta comunale sulla pubblicità deducibilità condizionata secondo quanto trovate meglio descritto nell’articolo di approfondimento | SI |

| Voce B.14 Oneri Diversi di gestione | Imposta di bollo non solo sulla fatturazione elettronica ma anche sugli atti relativi a fatti di gestione strumentali all’attività di impresa | SI |

| Voce B.14 Oneri Diversi di gestione | Imposta di registro se non sono oneri accessori all’acquisto | SI |

| Voce B.14 Oneri Diversi di gestione | Imposta ipotecaria e catastale su fabbricati strumentali all’attività dell’azienda | SI |

| Voce B.14 Oneri Diversi di gestione | Imposte di fabbricazione | SI |

| Voce B.14 Oneri Diversi di gestione | Imposta di pubblicità | SI |

| Voce B.14 Oneri Diversi di gestione | Imposte diverse (vedi articolo di approfondimento perchè non tutte sono deducibili) | SI |

| Voce B.14 Oneri Diversi di gestione | Imposte sostitutive | SI |

| Voce B.14 Oneri Diversi di gestione | IVA non detraibile per prò-rata | SI |

| Voce B.14 Oneri Diversi di gestione | IVA per adeguamento parametri, studi di settore | NO |

| Voce B.14 Oneri Diversi di gestione | IVA su cessioni gratuite | SI |

| Voce B.14 Oneri Diversi di gestione | Liberalità non a favore dei dipendenti (vedi articolo ad hoc per deduzione condizionata) | SI |

| Voce B.14 Oneri Diversi di gestione | Manutenzione beni locati a terzi | SI |

| Voce B.14 Oneri Diversi di gestione | Mensa gestita internamente dall’impresa al netto dei costi riaddebitati al dipendente in busta paga | SI |

| Voce B.14 Oneri Diversi di gestione | Omaggi e articoli promozionali (limitati nel valore unitario e nell’importo massimo ammissibile) | SI |

| Voce B.14 Oneri Diversi di gestione | Omaggi a clienti (limitati nel valore unitario e nell’importo massimo ammissibile) | SI |

| Voce B.14 Oneri Diversi di gestione | Oneri di utilità sociale (limitati nel valore unitario e nell’importo massimo ammissibile) | SI |

| Voce B.14 Oneri Diversi di gestione | Penalità addebitate da clienti definite contrattualmente | SI |

| Voce B.14 Oneri Diversi di gestione | Penalità addebitate da clienti per comportamenti contrari alla legge | NO |

| Voce B.14 Oneri Diversi di gestione | Perdite su crediti iscritte nell’attivo circolante | SI |

| Voce B.14 Oneri Diversi di gestione | Costi per la pubblicazione atti | SI |

| Voce B.14 Oneri Diversi di gestione | Sicurezza dei luoghi di lavoro (costi per) | SI |

| Voce B.14 Oneri Diversi di gestione | Sopravvenienze passive (vedi articolo ad hoc) | SI |

| Voce B.14 Oneri Diversi di gestione | Tassa vidimazione e bollatura libri sociali | SI |

| Voce B.14 Oneri Diversi di gestione | Tassa di proprietà autoveicoli | SI |

| Voce B.14 Oneri Diversi di gestione | Tassa sui rifiuti | SI |

| Voce B.14 Oneri Diversi di gestione | Tasse comunali | SI |

| Voce B.14 Oneri Diversi di gestione | Tassa di circolazione | SI |

| Voce B.14 Oneri Diversi di gestione | Tasse di concessioni governative | SI |

| Voce B.14 Oneri Diversi di gestione | Tasse provinciali | SI |

| Voce B.14 Oneri Diversi di gestione | Tasse regionali | SI |

| Voce B.14 Oneri Diversi di gestione | Tributi locali in genere | SI |

| Voce B.14 Oneri Diversi di gestione | Valori bollati | SI |

| Voce 17 – Interessi e altri oneri finanziari | Crediti d’imposta sui dividendi | NO |

| Voce 17 – Interessi e altri oneri finanziari | Interessi passivi per condoni, debiti, etc | SI |

| Voce 17 – Interessi e altri oneri finanziari | debiti non rappresentati da titoli di credito | SI |

| Voce 17 – Interessi e altri oneri finanziari | Abbuoni finanziari | SI |

| Voce 17 – Interessi e altri oneri finanziari | Commissioni bancarie massimo scoperto | SI |

| Voce 17 – Interessi e altri oneri finanziari | Commissioni su fideiussioni | SI |

| Voce 17 – Interessi e altri oneri finanziari | Commissioni passive su finanziamenti | SI |

| Voce 17 – Interessi e altri oneri finanziari | Contributi in conto interessi in riduzione della voce a cui si riferiscono | SI |

| Voce 17 – Interessi e altri oneri finanziari |

Differenze negative di indicizzazione su prestiti |

SI |

| Voce 17 – Interessi e altri oneri finanziari | Disaggi su emissione di prestiti passivi | SI |

| Voce 17 – Interessi e altri oneri finanziari | Incremento del f.do rischi su cambi | SI |

| Voce 17 – Interessi e altri oneri finanziari | Minusvalenze da alienazione di titoli se a reddito fisso e iscritti nell’attivo circolante | SI |

| Voce 17 – Interessi e altri oneri finanziari | Oneri accessori su finanziamenti | SI |

| Voce 17 – Interessi e altri oneri finanziari | Spese bancarie correnti o relative a operazioni di finanziamento | SI |

| Voce 17 – Interessi e altri oneri finanziari | Servizi bancari e commissioni di factoring o su fidejussioni | SI |

| Voce 17 – Interessi e altri oneri finanziari | Sconti passivi su finanziamenti | SI |

| Voce 17 – Interessi e altri oneri finanziari | Sconti passivi su effetti finanziari | SI |

| Voce 17 – Interessi e altri oneri finanziari | Utili su cambi | SI |

| Voce 17 – Interessi e altri oneri finanziari | Perdite su cambi maturate e realizzate | SI |

| Voce 17 – Interessi e altri oneri finanziari | Differenze passive di cambio | SI |

| Voce 17 – Interessi e altri oneri finanziari | Svalutazioni partecipazioni e titoli a reddito fisso iscritte nelle immobilizzazioni finanziarie iscritte nell’attivo immobilizzato per perdite durevoli di | SI |

| Voce 17 – Interessi e altri oneri finanziari | Svalutazione titoli iscritte nell’attivo circolante al presumibile minor valore | SI |

| Voce 17 – Interessi e altri oneri finanziari | Differenze positive e negative del valore delle partecipazioni valutate al Patrimonio Netto | SI |

| Voce 17 – Interessi e altri oneri finanziari | Accantonamenti al fondo per copertura qualora si tratti di perdite non durevoli su | SI |

| Voce 17 – Interessi e altri oneri finanziari | Perdite o rettifiche di valore delle società partecipate partecipazioni immobilizzate | SI |

| Voce 17 – Interessi e altri oneri finanziari | Plusvalenze e minusvalenze da svalutazioni e rivalutazioni di natura straordinaria di natura finanziaria | SI |

| Voce 17 – Interessi e altri oneri finanziari | Resi su vendite relativi a ricavi di anni passati (sopravvenienze passive) | SI |

| Voce 17 – Interessi e altri oneri finanziari | Indennità assicurative | SI |

| Voce 17 – Interessi e altri oneri finanziari | Indennità per licenziamento illegittimo | SI |

| Voce 17 – Interessi e altri oneri finanziari | Indennità risarcitorie per rotture di contratti | SI |

| Voce 17 – Interessi e altri oneri finanziari | Rettifiche di costì di esercizi precedenti per errate registrazioni contabili | SI |

| Voce 17 – Interessi e altri oneri finanziari | Rettifiche di ricavi di esercizi precedenti per omesse o errate registrazioni contabili | SI |

| Voce 17 – Interessi e altri oneri finanziari | Resi – sconti – abbuoni – premi | SI |

| Voce 17 – Interessi e altri oneri finanziari | Contributi in e/capitale | SI |

| Imposte dell’esercizio | IRES | NO |

| Imposte dell’esercizio | IRAP | NO |

| Imposte dell’esercizio | Imposte sostitutive dell’IRES | NO |

| Imposte dell’esercizio | Imposte sostitutive dell’IRAP | NO |

| Imposte dell’esercizio | Imposte differite | NO |

| Imposte dell’esercizio | Imposte anticipate | NO |

Esempio calcolo IRES

Nel seguito un esempio di calcolo dell’IRES che parte dal reddito imponibile IRES a cui si aggiungo le cosiddette “variazioni in aumento” perchè aumentano la base imponibile IRES e le cosiddette “variazioni in diminuzione” perchè riducono l’ammontare del reddito imponibile.

La somma algebrica delle tre componenti determina la base imponibile a cui applicare l’aliquota IRES.

Aliquote IRES IRAP

Esempio Calcolo IRES PRATICO EXEL

| IMPONIBILE ED IMPOSTA IRES | Esercizio | ||

| Risultato prima delle imposte | 200.000 | ||

| VARIAZIONI IN AUMENTO | |||

| Quote costanti delle plusvalenze rateizzate | 10.000 | ||

| Contributi di legge rateizzati | |||

| Altri contributi e liberalità rateizzate | |||

| Totale contributi e liberalità rateizzate | 0 | ||

| Spese di ricerca e sviluppo | 20.000 | ||

| Spese di pubblicità e propaganda | 25.000 | ||

| Redditi derivanti da immobili patrimoniali in base alle risultanze catastali | 8.000 | ||

| Spese e altri componenti negativi relativi agli immobili | |||

| Adeguamento agli studi di settore | |||

| Compensi dell’es. spettanti agli amministratori non corrisposti | 20.000 | esempio imposte anticipate attive | |

| Interessi passivi indeducibili per superamento del limite ROL | 0 | ||

| Altri interessi passivi non deducibili | |||

| Altre imposte e tasse indeducibili | |||

| Quote ammortamento mezzi trasporto non deducibili | 5.000 | ||

| Quote leasing mezzi trasporto non deducibili | 1.200 | ||

| Quote noleggi mezzi trasporto non deducibil | 1.300 | ||

| Acquisti carburante mezzi trasporto non deducibili | 6.000 | ||

| Manutenzioni e riparazioni mezzi trasporto non deducibili | 2.000 | ||

| Altre spese mezzi trasporto non deducibili | |||

| Svalutazioni e minusvalenze patrimoniali non deducibili | |||

| Sopravvenienze passive e perdite non deducibili | |||

| Contravvenzioni e sanzioni | |||

| Spese telefoniche non deducibili | 12.259 | ||

| Altre spese varie indeducibili | 4.000 | ||

| Componenti positivi rinviati al 31/12/2007 (ecc. plusv) | |||

| Perdite su cambi da valutazione (non realizzati) | |||

| Utili su cambi realizzati ma non tassati per valutazione al 31/12 es.prec. | |||

| Accantonamenti a fondi rischi ed oneri | |||

| Oneri straordinari da imposte differite/anticipate | |||

| TOTALE VARIAZIONI IN AUMENTO | 114.759 | ||

| VARIAZIONI IN DIMINUZIONE | |||

| Plusvalenze dell’esercizio rateizzate | 20.000 | ||

| Contributi di legge rateizzati | |||

| Altri contributi e liberalità rateizzate | |||

| Totale contributi e liberalità rateizzate | 0 | ||

| Dividendi non tassabili | |||

| Affitti immobili non strumentali | |||

| Compensi amministratori es. precedenti corrisposti nell’esercizio | 30.000 | ||

| Quote manutenzioni eccedenti il 5% esercizi precedenti | 5.000 | ||

| Spese di ricerca e sviluppo | 2.000 | ||

| Spese di pubblicità e propaganda | 5.000 | ||

| Ammortamenti materiali non dedotti in precedenti esercizi | 0 | ||

| Ammortamenti immateriali non dedotti in precedenti esercizi | 12.000 | ||

| Altri costi a ded. differita sostenuti entro il 31/12/2007 | 0 | ||

| Utilizzo fondo svalutazione crediti deducibile | 0 | ||

| TOTALE VARIAZIONI IN DIMINUZIONE | 74.000 | ||

| REDDITO IMPONIBILE DELL’ESERCIZIO | 240.759 | ||

| Aliquota IRES | 24% | ||

| IRES DELL’ESERCIZIO | 57.782 | 29% | Tax rate effettivo |

.