Aggiornato il 4 Maggio 2023

Abbiamo avuto modo di vedere nella guida alla detrazione delle spese scolastiche quante e quali sono le spese detraibili fiscalmente che il legislatore consente di detrarre fiscalmente ai fini Irpef dall’imposta dovuta. Ricordo infatti che se parliamo di oneri deducibili stiamo parlando di una minore agevolazione fiscale perché interviene al livello di reddito imponibile mentre nel caso di detrazione il beneficio fiscale si manifesta direttamente sull’imposta netta da versare.

La detrazione fiscale non è vincolata naturalmente all’esito del test per cui sia che sia stato promosso e vi sia stata l’accettazione da parte dell’università sia che sia stato scartato non vi preoccupate…magra consolazione ma almeno qualcosa lo risparmiate per il prossimo anno.

Quanto vale la detrazione Irpef delle spese universitarie

Al pari delle altre spese scolastiche la detrazione vale il 19% dell’effettivo costo sostenuto senza limiti di spesa e di numero di figli che sostengono le prove di ingresso. Idem per la natura dell’università che potrà essere sia pubblica sia privata e anche indipendentemente dal luogo dove è situata Italia o estero nel caso di una scuola o università internazionale

Anche la tipologia di università non lede il diritto alla detrazione fiscale nella propria dichiarazione dei redditi 730 in quanto parliamo sia di test di ingresso per entrare nell’università al corso ordinario (o anche se lo studente è fuori corso), sia per la scuola di specializzazione. Più nel seguito trovate ance altri esempi di istituti a cui è possibile provare ad accedere con test di ingresso e poterlo detrarre fiscalmente.

Dove e come indicare la spesa nella dichiarazione

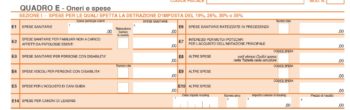

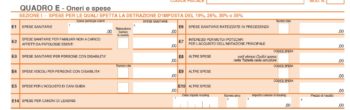

Nonostante l’università comunichi all’anagrafe tributaria i dati degli studenti che sostengono l’esame questa tipologia di spesa ancora non è calata nel 730 per cui non ve la ritroverete proposta come onere detraibile all’interno del vostro 730 pre compilato. Laddove dovessero tardare a importarlo automaticamente sappiate che dovrete inserirlo nel quadro E – Oneri e spese della dichiarazione dei redditi in corrispondenza del rigo 8 ed utilizzando il codice 13.

Vi ricordo che non solo le spese sostenute per il test di ingresso sono detraibili ma anche le altre di cui nel seguito vi ricordo i relativi articoli e guide di approfondimento

gratuite e con esempi pratici….nella speranza sempre di farvi risparmiare qualcosa a fine anno. Nel sono un esempio le rette universitarie secondo i nuovi limiti stabiliti dal MIUR e differenziate per regione. A tal proposito potete fare riferimento al Decreto Ministeriale apposito.

Sono detraibili ai fini Irpef quindi anche e non solo le spese per la frequenza a università ma anche per il conservatoria , le scuole professionali e di specializzazione, dottorati di ricerca, corsi di perfezionamento, il SSIS o il conservatorio e anche i Master siano questi pubblici o privati.

Esempio detrazione Fiscale

Se supponiamo state per pagare il solito bollettino postale universitario oppure avete provveduto direttamente a pagare un MAV di 100 euro indicherete nella dichiarazione il costo detraibile pari per l’appunto a 19 euro. In sostanza l’effettivo costo sostenuto sarà di 81 euro ottenendo così un risparmio di 19 euro da fruire però non prima dell’anno successivo in sede di dichiarazione dei redditi. Il costo andrà indicato nel quadro E della dichiarazione dei redditi se utilizzate il modello 730 mentre se utilizzate il modello Unico sarà il quadro RE.

Conservatevi quindi sempre la ricevuta fiscale del pagamento del bollettino postale in caso di accertamento.

In ultima istanza vi segnalo anche che la detrazione fiscale IRPEF vale non solo per uno ma anche per più test di ingresso sostenuti nella stessa sessione in diverse università. Capitava per esempio per gli studenti universitari che volevano entrare ad odontoiatria si iscrivessero anche a chimica o biologia per poi passare l’anno dopo da un corso di laurea all’altro.

Da non dimenticare: Figli a carico fiscalmente

Requisito infine da non dimenticare è il fatto di aver dei figli a carico fiscalmente. Ora non per fare della sottile ironia, di figli a carico fiscalmente che fanno l’università da queste parti non se ne vede nemmeno l’ombra… però è giusto che lo sappiate. Il valore reddituale per considerare un figlio, ma anche un familiare a carico fiscalmente, è un reddito pari o superiore alla soglia dei 2.840,51 euro. Il limite deve essere riferito alla somma dei redditi complessivi per cui derivanti da qualsiasi introito sia esso da locazione di immobili, attività sporadiche o occasionali o da cedole per strumenti finanziari da lui detenuti.

Dal 2018 però, come anche chiarito nel precedente articolo dedicato a quali sono i familiari fiscalmente a carico, avremo due tipologie di figli a carico

La Modifica è stata introdotta dalla Legge di Bilancio 2018 che ha affinato le fattispecie introducendo anche il parametro dell’età e aumentando in taluni casi il limite valido fino al 2017. Vediamo le novità in vigore dal 2018 per vedere se ne potete beneficiare. Dal 2018 infatti i figli a carico si dividono in due categorie:

- Figli Minori di 24 anni a carico fiscalmente con reddito complessivo inferiore a 4 mila euro annue

- Figli maggiori di 24 anni di età ma con reddito inferiore alla soglia dei 2.840,51 euro annue

Visto che l’età dei laureati si sta alzando era anche giusto prevedere questa differenziazione.

Il requisito anagrafico dei 24 anni, elemento di novità e rottura rispetto al passato, deve ritenersi sussistere per l’intero anno in cui il figlio compie gli anni a prescindere dal giorno o dal mese in cui li compie. Questo per il principio di indipendenza e separazione dei periodi di imposta

La novità interviene come conseguenza della modifica dell’articolo 12 del Tuir comma 2 del TUIR per effetto della Legge n. 205/2017

Riferimento normativi

Articolo 15, comma 1 lettera e) del TUIR, è riconosciuta una detrazione IRPEF

Articoli di approfondimento Gratuiti

Non scordatevi inoltre che insieme alle spese per il test di ingresso esistono tante altre detrazioni fiscali per risparmiare soldi relativamente alle ingenti somme che si spendono per mandare i figli all’università per cui vi consiglio di navigare negli articoli qui di seguito per scoprire se effettivamente avete diritto anche a qualche altra detrazione fiscale Irpef.

Detrazione IRPEF per spese universitarie: come funzionano e quali sono i nuovi scaglioni

Detrazione Spese per i test di ingresso: quando sono detraibili dall’IRPEF

Novità 2022

Informazioni sulla detrazione delle spese per la frequenza di corsi d’istruzione universitaria presso le Università non statali (codice 13 da indicare nei righi da E8 a E10 del mod. 730/2022 o nei righi da RP8 a RP13 del mod. REDDITI PF1 2022) Le spese per la frequenza di corsi d’istruzione universitaria presso le università non statali sono detraibili dall’Irpef dovuta entro un limite stabilito annualmente per ciascuna facoltà universitaria in base all’area territoriale e a quella disciplinare.

Per l’anno d’imposta 2021, gli importi massimi detraibili sono quelli indicati nel decreto ministeriale n. 1324, del 23 dicembre 2021. Gli importi possono essere detratti anche nel caso di iscrizione ai corsi di dottorato, di specializzazione e ai master universitari di primo e secondo livello. A questi, inoltre, bisogna aggiungere la tassa regionale per il diritto allo studio. Per ulteriori informazioni consultare il citato decreto ministeriale (G.U. Serie Generale n. 31 del 7 febbraio 2022)