Nel seguito vediamo di fornire alcuni importati chiarimenti in risposta alle vostre domande rispetto a quando correte il rischio di essere sanzionati, chi deve ed entro quando effettuare il versamento con il modello F24 o co bollettino postale preparato inviato dal comune e come si calcola il ravvedimento operoso qualora abbiate intenzione di ravvedervi e applicarvi autonomamente le sanzioni in misura ridotta per cercare di ridurre la possibile tassa.

Quali sono le conseguenze della TARI non pagata

La TARI non pagata ed il rischio di multe del comune sulla tassa sui rifiuti può scaturire da:

- Omesso versamento totale o integrale del tributo dovuto a mera dimenticanza o impossibilità di effettuarlo derivante da qualsiasi causa

- Parziale versamento della tassa dovuta rispetto a quella effettivamente spettante generato da errori di calcolo a sua volta scaturenti da:

- errori di calcolo dovuti all’applicazione di una aliquota non corretta

- errori dovuti all’applicazione di una superficie tassabile inesattarispetto a quella effettiva determinata dal comune sulla base delle risultanze catastali

- errori nella compilazione del modello di pagamento

Il mancato pagamento seppur parziale entro la scadenza espone il contribuente al versamento di una sanzione che nel caso sia accertata direttamente dal fisco sarebbe pari al 30% della tari non versata. Questo vale per esempio sia nel caso in cui l’omissione riguarda l’intera tari sia nel caso sia solo un omesso pagamento. Naturalmente in questo casola sanzione si applica solo alla parte non versata e non all’intera tassa sui riti dovuta per quell’anno.

Ravvedimento Operoso TARI – Tassa sui rifiuti 2019

Nel caso di ritardo nel versamento è possibile adottare il ravvedimento operoso che consente di abbatter notevolmente la multa grazie ad una sorta di autodenuncia. So che diversi di voi sono dell’avviso e sono anche cresciuti nell’idea che finché non mi beccano perchè mi dovrei autodenunciare. Questo discorso a mio avviso valeva negli anni ’80 dove effettivamente i sistemi di monitoraggio e controllo delle dichiarazioni era piuttosto scarso e vi era anche gente poco preparata, vi era uno scarso flusso di comunicazione acne tra le stesse amministrazioni centrali e centri periferici dell’amministrazione finanziaria. La prescrizione era quindi dietro l’angolo e capivo anche se non giustificavo atteggiamenti che rifiutavano a priori il concetto di pagare una multa, figuriamoci autodenunciarsi.

Oggi con il ravvedimento operoso diviene conveniente autodenunciarsi e conviene farlo il prima possibile perchè il legislatore ha introdotto delle sanzioni che aumentano con il passare del tempo,per cui tanto più tardi ti accorgi di non aver pagato tanto più costoso sarà il ravvedimento operoso.

Come si fa il ravvedimento operoso TARI in pratica

Nella pratica dovrete prendere la tassa non versata e le scadenze entro cui andava versata. La TARI infatti viene divisa in acconto e saldo per cui se non avete varato entrambi probabilmente troverete degli interessi dovuti diversi in quanto le scadenze da cui decorrono sono diverse. Dopo vedremo un esempio pratico per farvi fornirvi altri chiarimenti utili.

Primo passo: calcolo delle sanzioni

Con l’aiuto della tabella qui sotto dovrete calcolare le sanzioni da applicare al tributo. Le sanzioni funzionano applicano una percentuale alla tassa alla TARI. La scelta della percentuale dipende dal momento in cui procedere con il pagamento.

Nel seguito la tabella con le nuove % di sanzioni applicabili

| Tipologia Violazione | Termine presentazione F24 | Sanzione |

| Omesso, parziale, insufficiente versamento del tributo | Entro 14 giorni dall’omesso versamento termine per il versamento |

0,20% per ogni giorno di ritardo entro il 15esimo giorno. Dal 2016 si applica lo 0,1% giornaliero |

| Tra il 15esimo e 30esimogiorno |

3% pari a 1/10 del minimo sanzione del 30%. Dal 2016 si applica l’1,5% in quanto la sanzione minima del 30% viene ridotta della metà |

|

| Errori od omissioni anche se incidenti sulla determinazione o sul pagamento dei tributi | Entro il 90esimo giorno successivo al termine per la presentazione della dichiarazione o entro 90 giorni dall’omissione o dall’errore |

3,34% pari a 1/9 del minimo sanzione Dal 2016 si applica l’1,67% in quanto la sanzione minima del 30% viene ridotta della metà |

| Entro il termine per la presentazione della dichiarazione relativa all’anno nel corso del quale è stata commessa la violazione oppure, quando non è prevista dichiarazione periodica, entro un anno dall’omissione o dall’errore |

3,75% pari a 1/8 del minimo sanzione |

|

| Entro il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione oentro 2 anni dall’omissione o dall’errore |

4,29% pari a 1/7 del minimo sanzione limitatamente ai tributi amministrati dall’Agenzia delle entrate |

|

| Oltre il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione oppure, quando non è prevista dichiarazione periodica, oltre 2 anni dall’omissione o dall’errore |

5% pari a 1/6 del minimo sanzione Solo per i limitatamente ai tributi amministrati dall’Agenzia delle entrate |

|

| Dopo la constatazione della violazione (ai sensi dell’art. 24, L. 4/1929 ) salvo nei casi di mancata emissione di ricevute fiscali, scontrini fiscali o documenti di trasporto o di omessa installazione di apparecchi per l’emissione dello scontrino fiscale |

6% pari a 1/5 del minimo sanzione limitatamente ai tributi amministrati dall’Agenzia delle entrate |

|

| Omissione della presentazione della dichiarazione se questa viene presentata con ritardo non superiore a 90 giorni | Entro 90 giorni dalla data di scadenza per la presentazione della dichiarazione |

10% pari a 1/10 del minimo sanzione prevista per l’omissione della dichiarazione, se questa viene presentata con ritardo non superiore a 90 giorni |

Regolarizzazione omessa presentazione F24 a saldo zero

|

Termine ravvedimento

|

Sanzione base (articolo 15, D.lgs. 471/1997)

|

Riduzione della sanzione (articolo 13, D.lgs. 472/1997)

|

Sanzione effettivamente applicabile |

| Entro 5 giorni lavorativi | euro 50 | Ad 1/9 | euro 5,56 |

| Dopo 5 giorni lavorativi e comunque entro 90 giorni | euro 100 | Ad 1/9 | euro 11,11 |

| Entro 1 anno dall’omissione | euro 100 | Ad 1/8 | euro 12,50 |

| Entro 2 anni dall’omissione | euro 100 | Ad 1/7 | euro 14,29 |

| Oltre 2 anni dall’omissione | euro 100 | Ad 1/6 | euro 16,67 |

| Dopo la contestazione della violazione ex articolo 24 legge 4/1929 | euro 100 | Ad 1/5 |

euro 20,00 |

Novità dalla legge di stabilità 2016

La Legge di Stabilità 2016 introduce due importanti novità che vanno da una parte verso l’allungamento dei termini per poter fruire del ravvedimento operoso e la riduzione delle sanzioni applicabili entro il 90 esimo giorno dalla scadenza naturale. Possiamo dirci fin da subito con ragionevole certezza che se vi ravvedete entro 90 giorni i danni sono pressoché marginali e non avrete fatto troppi danni. Parliamo infatti di una sanzione massima dell’1,67% se vi ravvedete entro 90 giorni.

Dall’altro invece la Riforma del 2015 prevede i pagamenti eseguiti con ritardo non superiore a 90 giorni la sanzione edittale è ridotta alla metà, dal 30% al 15%. Per i versamenti effettuati nei primi 15 giorni anche il ravvedimento sprint beneficerà della riduzione della metà delle sanzioni per cui la percentuale sarà dello 0,1% giornaliero fino ad un massimo dell’1,5%; questo perché per tutti i pagamenti effettuati entro 15 giorni dalla scadenza, la penalità sarà pari a un quindicesimo del 15% per ogni giorno di ritardo, ovverosia

l’1% al giorno. Attualmente, la misura è pari al doppio (prima era il 2%).

Se vi accorgete:

- Entro 14 giorni dalla scadenza originale si applica una sanzione pari allo 0,1% giornaliero del valore dell’imposta più interessi giornalieri calcolati sul tasso di riferimento annuale. In pratica se vi accorgete e pagate entro 10 giorni dalla scadenza pagherete a titolo di sanzione l’1% del tributo omesso.

- Entro il 30 esimo giorno e a partire dal 15 esimo la sanzione sale all’1,5%

- Entro i termini di presentazione della dichiarazione relativa all’anno in cui è stata commessa la violazione la sanzione fissa sale al 3,75% della TARI non pagata

Superato il termine di un anno dalla scadenza originaria la sanzione minima a cui applicare le frazioni del ravvedimento che avete visto nella tabella si applicheranno alla sanzione minima ordinaria del 30%.

Altra riflessione è che a questo punto tra l’accertamento del comune (o dell’agenzia delle riscossione) ed il ravvedimento cambierà ben poco per cui valutate voi se effettuare il ravvedimento operoso. In pratica cambieranno solo gli interessi legali e l’aggio della riscossione applicabile per l’attività esercitata dall’ente preposto a riscuotere le somme non serate dal contribuente.

In conclusione per fornirvi ulteriore preziosa informazione per avere un quadro completo a mio avviso per poter decidere in autonomia è che il comune può esercitare l’attività di riscossione entro un determinato periodo di tempo altrimenti la cartella di pagamento e l’accertamento fiscale cadono in prescrizione ed il tributo non è più esigibile.

Prescrizione accertamento TARI

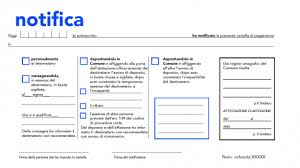

La notifica infatti dell’accertamento dovrà avvenire entro la fine del quinto anno successivo a quello di scadenza. In pratica qualora non abbiate versato la TARI del 2017, la notifica dell’atto presso il domicilio fiscale dovrà avvenire al più entro 31 dicembre 2022.

Con l’aiuto della tabella qui di seguito potete confrontare per ciascun anno i termini di prescrizione del tributo. Vi ricordo tuttavia che la prescrizione va fatta valere nelle sede competenti. Prima però vi consiglio di richiedere l’annullamento presso il comune o l’ufficio. “Casualmente” può accadere che le cartelle di pagamento richieste talvolta arrivano dopo questo termine anche di molto.

Il termine di prescrizione per la Tari non pagata regolarmente è quindi di cinque anni così come previsto per gli altri tributi locali. La richiesta di pagamento dovrà essere inviata dal Comune tramite raccomandata con avviso di ricevuta; gli invii tramite posta semplice non hanno validità sia per la messa in mora del debitore che per l’interruzione della prescrizione.

A tutte le sanzioni si sommano anche gli interessi giornalieri da calcolare secondo il tasso legale di interesse di riferimento che solitamente ogni anno cambia.

Calcolo degli interessi legali dovuti sull’omesso versamento

La tabella con i tassi di interesse legali vigenti alla data

Variazione dei tassi d’interesse legale dal 1942 al 2018

| Dal | Al | Tasso | Provvedimento |

|---|---|---|---|

| 21.04.1942 | 15.12.1990 | 5 % | — |

| 16.12.1990 | 31.12.1996 | 10 % | L. 26 Novembre 1990, n. 353 |

| 01.01.1997 | 31.12.1998 | 5 % | L. 23 Dicembre 1996, n. 662 |

| 01.01.1999 | 31.12.2000 | 2,5 % | D.M. 10 Dicembre 1998 |

| 01.01.2001 | 31.12.2001 | 3,5 % | D.M. 11 Dicembre 2000 |

| 01.01.2002 | 31.12.2003 | 3 % | D.M. 11 Dicembre 2001 |

| 01.01.2004 | 31.12.2007 | 2,5 % | D.M. 01 Dicembre 2003 |

| 01.01.2008 | 31.12.2009 | 3 % | D.M. 12 Dicembre 2007 |

| 01.01.2010 | 31.12.2010 | 1 % | D.M. 04 Dicembre 2009 |

| 01.01.2011 | 31.12.2011 | 1,5 % | D.M. 07 Dicembre 2010 |

| 01.01.2012 | 31.12.2013 | 2,5 % | D.M. 12 Dicembre 2011 |

| 01.01.2014 | 31.12.2014 | 1 % | D.M. 13 Dicembre 2013 |

| 01.01.2015 | 31.12.2015 | 0,5 % | D.M. 11 Dicembre 2014 |

| 01.01.2016 | 31.12.2016 | 0,2 % | D.M. 11 Dicembre 2015 |

| 01.01.2017 | 31.12.2017 | 0,1 % | D.M. 7 Dicembre 2016 |

| 01.01.2018 | vigente | 0,3 % | D.M. 13 Dicembre 2017 |

La potete trovare nell’articolo dedicato alla sintesi dei tassi di interesse

Variazione dei tassi d’interesse legale dal 1942 al 2018

| Dal | Al | Tasso | Provvedimento |

|---|---|---|---|

| 21.04.1942 | 15.12.1990 | 5 % | — |

| 16.12.1990 | 31.12.1996 | 10 % | L. 26 Novembre 1990, n. 353 |

| 01.01.1997 | 31.12.1998 | 5 % | L. 23 Dicembre 1996, n. 662 |

| 01.01.1999 | 31.12.2000 | 2,5 % | D.M. 10 Dicembre 1998 |

| 01.01.2001 | 31.12.2001 | 3,5 % | D.M. 11 Dicembre 2000 |

| 01.01.2002 | 31.12.2003 | 3 % | D.M. 11 Dicembre 2001 |

| 01.01.2004 | 31.12.2007 | 2,5 % | D.M. 01 Dicembre 2003 |

| 01.01.2008 | 31.12.2009 | 3 % | D.M. 12 Dicembre 2007 |

| 01.01.2010 | 31.12.2010 | 1 % | D.M. 04 Dicembre 2009 |

| 01.01.2011 | 31.12.2011 | 1,5 % | D.M. 07 Dicembre 2010 |

| 01.01.2012 | 31.12.2013 | 2,5 % | D.M. 12 Dicembre 2011 |

| 01.01.2014 | 31.12.2014 | 1 % | D.M. 13 Dicembre 2013 |

| 01.01.2015 | 31.12.2015 | 0,5 % | D.M. 11 Dicembre 2014 |

| 01.01.2016 | 31.12.2016 | 0,2 % | D.M. 11 Dicembre 2015 |

| 01.01.2017 | 31.12.2017 | 0,1 % | D.M. 7 Dicembre 2016 |

| 01.01.2018 | vigente | 0,3 % | D.M. 13 Dicembre 2017 |

Non è prevista la capitalizzazione degli interessi e seppure non avete studiato matematica finanziaria all’università la formula per il calcolo è abbastanza intuitiva ed è la seguente:

Somma da versare X Tasso Interesse legale : 365 X gg. di competenza

ESEMPIO di calcolo interessi ravvedimento TARI

+ gli interessi di mora pari quindi a 1,75 euro

+più il tributo TARI omesso (nostro esempio è pari a 100 euro) = 1,67 + 1,75 + 100 = 103,42 euro 103,42 euro, è dunque l’importo che il contribuente deve versare tramite F24 se vuole regolarizzare entro il 32° giorno di ritardo, il mancato pagamento della TARI.

Nel seguito vi segnalo anche la guida gratuita al calcolo e versamento del ravvedimento operoso dove trovate anche altri importanti chiarimenti che vi possono aiutare ulteriormente qualora le informazioni fornite in questo articolo ancora vi abbiano lasciato qualche dubbio.

Salve,

Ho dimenticato di pagare la tassa tari del 2017. Mi è stata notificata il 23/03/2023 posso impugnarla? Nel caso come faccio grazie

Ho ricevuto una notifica di non pagamento della tari del 2017 la quale è mi e stata spedita e ricevuta nel 2021 e pagata. Il giorno 05012022 mi e arrivata una raccomandata degli interessi della bolletta del 2017 pagata in ritardo non per colpa mia ma perché mi e spedita dopo 4 anni. Ora mi chiedo se la raccomandata l’ho ricevuta dopo i 5 anni per il pagamento la posso ritenere da non pagare?

Ogni anno, con apposito decreto sono stabiliti i tassi di interesse valevole per ogni anni. Per cui se il periodo che intercorre tra la data di scadenza e quella di ravvedimento interessa più anni, si dovrà verificare che i tassi siano rimasti invariati altrimenti si dovrà dividere il calcolo in più parti applicando il rispettivo tasso di interesse di periodo da applicare naturalmente solo alla sorte e non anche alla sanzione su cui non si applicano interessi.

Ho dimenticato la tassa Taro del 2017 a quanto ammontano gli interessi Grazie

calcolando una tassa di 240 euro

Salve,

vorrei una delucidazione.

Se la lettera contenente i documenti per il pagamento della tari non arriva al cittadino come si deve procedere?

Il comune è tenuto a mandare un sollecito di pagamento tramite raccomandata a/r prima di poter applicare sanzioni ed interessi? oppure è il cittadino che deve informarsi su quanto dovuto?

A quel poco che ho letto sembrerebbe che prima di applicare le sanzioni bisogna essere certi che il cittadino abbia ricevuto le comunicazioni, e questo è possibile solo tramite raccomandata a/r

Cordiali Saluti